Estas vacaciones me han servido para dos cosas. Para quitarme del café y para coger perspectiva. Veamos. Para que una divisa sea divisa de reserva es necesario que ésta cumpla una serie de requisitos específicos, además, por supuesto, de las características comunes al resto de monedas: medida de valor, medio de pago aceptado, etc. Entre los requisitos específicos para ser moneda de reserva global destacan los siguientes: (1) El país que emite y controla la divisa de reserva debe ser dominante militarmente, para así poder controlar las principales vías marítimas y aéreas de comercio. (2) Debe ser dominante financieramente hablando, controlando el mercado de deuda más grande y líquido del mundo, pues el resto de bancos centrales solo mantendrán sus posiciones en la divisa que les garantice total liquidez incluso en el peor escenario. (3) Debe ser dominante en agricultura, para no depender de nadie en caso de un escenario aleatorio, teniendo incluso capacidad de proporcionar alimento a otros. (4) También debe ser dominante culturalmente hablando, para seguir educando, tal y como hoy ocurre, a los hijos de las élites del resto de países. En este ámbito cultural también debe ser dominante científica y tecnológicamente, pues así puede disponer del mejor armamento para ejercer las políticas disuasorias características de quien ejerce el rol de líder global.

Bien. Con total honestidad, debo decirles que no veo hoy ningún país o emisor oficial de divisa que pueda amenazar a los Estados Unidos, ni al dólar, en su condición de divisa de reserva. Digo esto porque no ha escapado a mi conocimiento, a pesar de estar de vacaciones, el impresionante comportamiento del euro contra el billete verde, y he atendido, como es lógico, a las explicaciones que las grandes firmas de inversión han venido ofreciendo al respecto. Entre estas explicaciones, la más frecuente asocia al euro al activo que actúa hoy como activo refugio (característica históricamente asociada a la moneda de reserva), y esgrimen razones de índole económica y política. Personalmente se me hace muy difícil asumir que la Eurozona persiga reemplazar a los Estados Unidos en su rol de gendarme global y garante del statu quo. Me pregunto: ¿A quién llama el primer ministro nipón cuando hay tensión en el mar de China, o cada vez que Corea del Norte realiza ensayos con misiles? Desde luego, no llama a Merkel, y mucho menos al amigo Juncker. ¿Acaso tiene la Comisión Europea desplegados sus portaviones patrullando en las zonas más calientes del Pacífico? No. De hecho, ni tan solo asumo que el Eurogrupo pretenda ofrecer su divisa al mundo como substituto del dólar para la liquidación de transacciones globales. Afinando mucho la visión, podría vislumbrar a China como el único país que podría estar realizando esfuerzos para impulsar el uso del Renmimbi en las transacciones entre países. Pero al Eurogrupo no lo veo en ese empeño.

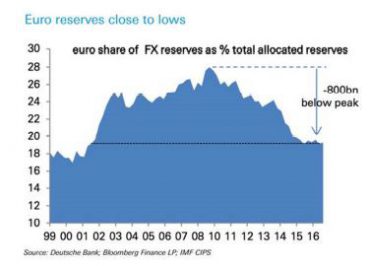

Una información relevante, y que me ha llamado poderosamente la atención, es que según el último informe del BIS y del FMI, el uso del euro como activo en las reservas internacionales viene en claro declive y se sitúa ahora (ojo con esto) ¡en niveles mínimos de los últimos 16 años! representando apenas el 19% del total. Esto, en castellano romance, significa que a nivel global hay cada vez menos demanda real de euros, como se ve en el gráfico:

Esta dinámica de un uso decreciente del euro en las reservas internacionales contrasta con la creciente porción que el dólar ocupa en dichas reservas oficiales. Según el mismo informe del FMI, el porcentaje de reservas internacionales asignadas en dólar aumentaron a un nuevo récord de 5.05 billones, representando el 64% del total. En resumen. Menor demanda real de euros, a lo que hay que añadir una mayor oferta financiera de euros (pues el BCE sigue bombeando liquidez al sistema, y aunque es de prever que en algún momento empiece a reducir el ritmo de bombeo, éste seguirá siendo positivo).

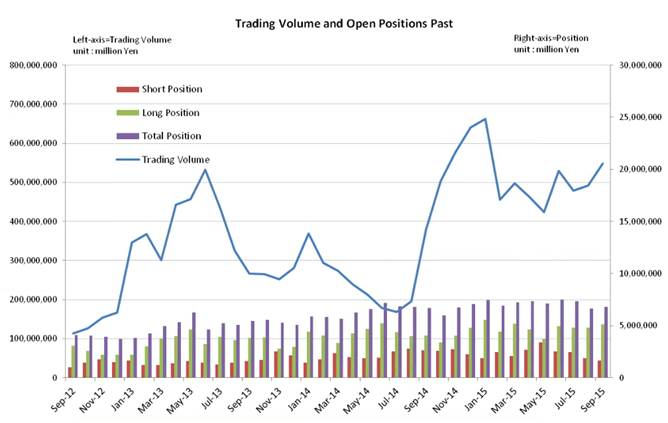

¿Cómo se explica entonces la intensa apreciación observada en la divisa europea en los últimos meses? Si, como hemos demostrado, el origen del movimiento en el eur/usd no se halla en el comportamiento de los agentes que integran la economía real, significa que son los agentes del mundo financiero quienes han alimentado tal movimiento. Y dentro de este mundo financiero, tenemos alguna información que apunta a los sistemas computarizados de trading (algorithm trading). No en vano, durante estos días de vacaciones en la costa oeste, escuché a la sra. Yellen manifestar en directo su preocupación por el papel que los algoritmos están teniendo en las transacciones en los mercados; también en el mercado de divisas, en donde ella mismo cuantificó que ‘este tipo de actividad representaba ya el 50% de todas las órdenes’.

No en vano he visto un movimiento de compra de euro financiado con dólar de intensidad 2.6 sigmas en tan sólo 1 mes; algo así como un terremoto de intensidad 8 en la escala de Richter, y se ha dado en el mercado de derivados. Terreno propicio en el que operan estos sistemas. ¿Significa esto que el aumento en el euro -caída del dólar-, no está justificado? No. Exactamente significa que bajo criterios financieros (especulativos) al parecer sí hay quien justifica este movimiento, pero bajo criterios económicos (reales) difícilmente podríamos justificarlo. Me explico. Se habrán dado cuenta de que la mayoría de los argumentos ofrecidos tienen que ver con el hipotético mejor momentum económico que vive Europa. Pues bien. Solo puedo decirles lo que veo en mi pantalla; y lo que veo es que el dato más reciente de PIB arroja un ritmo de expansión en la Eurozona del 2.6% anualizado, y de un 3% en USA. Y en datos de alta frecuencia, lo que veo es que las cifras de PMI manufacturero de agosto para la Euro área se sitúan hoy en 57.7, mientras que en USA están en 58.8. Creo que esto podría poner en duda el argumento del mejor momentum económico en Europa (quizá por ello ha dejado de esgrimirse en algunos informes, quienes ahora han trasladado el origen y la causa del movimiento del eur/usd a razones políticas). ¿Qué esperar, entonces? Miren. Según he podido saber, los algoritmos se nutren de noticias (más que de datos), y en función del valor asignado a cada noticia, el sistema genera miles de órdenes en un sentido u otro. No les digo nada nuevo si afirmo que el presidente Trump, desde luego, da para muchos titulares que a su vez originan órdenes. Pueden imaginarse el sentido de las mismas.

Algoritmos versus principios económicos. ¿De que lado caerá el mercado? El tiempo dirá, aunque quizá ambos enfoques sean válidos. Eso sí, en espacios temporales diferentes. ¿Qué aprender de todos esto? Como me dijo alguien recientemente, quizá sea una de aquellas situaciones en las que las máquinas y sus algoritmos, lejos de convertir el cerebro humano en algo obsoleto, ofrezcan alguna oportunidad única para aquellos gestores/analistas que prefieren confiar en solidos principios económicos. Por mi parte, me muestro bastante confiado en el proceso de decisiones seguido en nuestro Comité de Inversiones. El mercado no tiene porque alinearse en todo momento con nuestras proyecciones, sin embargo, éstas, más temprano que tarde, han acabado materializándose en la mayoría de las ocasiones.

El euro como divisa internacional sí. Pero como activo de reserva / refugio, no.

Cordiales saludos

Álex Fusté

Economista jefe

![]()