Accede a nuestro Informe de Opinión Corporativa mensual de febrero en Slideshare

Resumen ejecutivo:

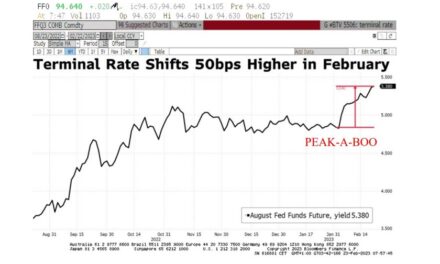

En Estados Unidos los ajustes fiscales fronterizos lograrían varios de los principales objetivos políticos de Trump de una sola vez. Terminarían la doble imposición sobre los exportadores estadounidenses y desplazaría la carga impositiva desde los fabricantes nacionales a los consumidores; y por lo tanto a los importadores. Esto ampliaría la base imponible de los Estados Unidos, lo que a su vez permitiría recortes más amplios en los impuestos corporativos. La Reserva Federal no parece tener prisa para elevar los tipos, apostamos por dos aumentos de tipos en 2017.

En Europa, aunque el tapering no está actualmente sobre la mesa, prevemos una creciente presión en la segunda mitad de año para que el BCE reduzca su programa de compra de activos; algo que puede resultar muy problemático si no se han aclarado dudas sobre el programa de reformas en países

clave como Italia.

En China el Consejo de Estado ha proyectado un crecimiento para 2017 que no será menor que el de 2016. La política monetaria será neutral en 2017. Las reservas del banco central siguen siendo abundantes y las salidas de capital siguen siendo controlables ya que la mayoría de las reservas de divisas son reservas ‘ganadas’ por superávit comercial.

En India, una interrupción abrupta de la actividad debida a la desmonetización pesará en los activos de este país, sin embargo, el programa eventualmente ayudará a atraer al vasto sector informal de la India al ámbito de la economía formal, reteniendo todo ese capital dentro del sistema bancario, pudiendo ser liberado para que el resto de participantes pueda utilizarlo como financiación, e incluso pueda estar sujeto ahora al pago de impuestos.

En Japón, al cambiar en verano hacia un QQE con control de la pendiente en la curva de rendimientos -manteniendo la TIR del bono a 10 años fijada en cero-, el BoJ ha conseguido convertir el bono 10 años japonés en algo inútil desde un punto de vista de inversión: sin rendimiento y sin ganancias potenciales de capital.

En Brasil los cinco principales analistas esperan que el IPCA caiga a 4.50% en 2017, lo que favorecerá que el banco central pueda seguir reduciendo con intensidad los tipos de interés hasta niveles inferiores al 10% en 2017; lo que a su vez contribuirá a fortalecer la recuperación iniciada a finales del 2016, así como mejorar las métricas de crédito del gobierno, por menor pago de intereses y mayor recaudación fiscal.