Accede a nuestro Informe semanal de estrategia completo en Slideshare

Estamos arrancando 2018 y buscando las mejores alternativas en fondos de inversión según el perfil de riesgo de cada inversor. Si a comienzos de año os planteábamos alternativas en fondos de inversión para carteras de bajo y medio riesgo, hoy analizamos cómo estructurar las carteras de riesgo medio y alto, con los fondos que consideramos buena opción para estos perfiles.

¿En qué fondos de inversión de riesgo medio/alto invertimos para comenzar el año?

Para los perfiles intermedios, la opción más atractiva en fondos de inversión consiste en la combinación de gestores flexibles con demostrada solvencia. Este tipo de carteras de fondos mixtos funcionan mejor combinados entre sí, debido a la diversificación que aportan las diferentes estrategias y estilos de inversión de cada uno de los fondos. Nuestra selección se centra en fondos flexibles, aquellos que se pueden adaptar a entornos cambiantes.

La renta variable es el activo principal para 2018. No obstante, los objetivos de rentabilidad están más ajustados que en años anteriores. Es por ello que buscamos gestores flexibles que se puedan adaptar. Incluimos todas las áreas geográficas, Europa, Estados Unidos, fondos de inversión globales y emergentes. Para los perfiles más agresivos y con una visión de muy largo plazo, proponemos una selección de fondos temáticos.

Fondos mixtos

M&G Dynamic Allocation Fondo de inversión mixto flexible multiestrategia que puede invertir tanto en renta variable como en renta fija como en divisas a nivel global. Tiene como objetivo generar rentabilidades positivas anuales medias entre 5%-10% en un período de 3 años con volatilidades superiores al 5%. La principal característica del fondo es la flexibilidad en la asignación de activos para generar alfa en la gestión. Incluye la posbilidad de utilizar derivados con la idea de tener más agilidad en la toma de decisiones, en ocasiones los utilizan como coberturas, en otras como inversión pero con la finalidad de ganar en flexibilidad y capacidad de adaptarse a las condiciones del mercado

DWS Concept Kaldemorgen Fondo con objetivo de rentabilidad absoluta: obtener un perfil asimétrico de las rentabilidades del fondo, es decir, que la rentabilidad del fondo sea al menos las dos terceras partes del mercado de renta variable global en un escenario de subida y que no caiga más de una tercera parte en escenarios de caídas de dicho mercado. Para conseguirlo, realizan una asignación dinámica en valores de renta variable y títulos de renta fija, combinado con el uso de divisas, estrategias de cobertura, convertibles, oro (hasta el 10%) y depósitos.

Nordea-1 Stable Return Fondo mixto global de baja volatilidad (aprox. 4%). Se gestiona a través de la combinación de activos analizando las correlaciones entre ellos, los gestores de Nordea optimizan una cartera con la que logran generar retornos estables con el objetivo de preservar el capital en un horizonte de inversión 3 años.

Renta variable

Pioneer US Fundamental Growth Cartera concentrada de entre 30 y 40 valores seleccionados a través de los factores que los llevan a generar valor para el accionista en el largo plazo: Crecimiento a través de la reinversión de capital, compañías lideres en su industria con ventaja competitiva y barreras de entrada y crecimiento en el largo plazo, empresas que innoven en su línea de negocio y evitando situaciones de “one time”.

MFS Global Equity MFS tiene en todos sus productos algunas características comunes, como dar mucha importancia al análisis fundamental o el control del riesgo en épocas bajistas. Esto se refleja en el comportamiento en trimestres con mercados por debajo del -5%, en los que supera al índice más que en cualquier otro entorno. En entornos más normalizados: entre -5% y +5%, también lo supera, mientras que en momentos muy alcistas, se puede quedar un poco atrás. Se basan en los fundamentales de las compañías y se autodenominan como GARP; crecimiento a precios razonables.

Oddo Avenir Euro Las pequeñas y medianas compañías en las que invierten, pueden aprovecharse con mayor éxito de la mejora en la economía de la Eurozona, que en este punto ya se traslada al aumento de la demanda interna. Este fondo invierte principalmente en la zona euro, pero puede incluir hasta un 10% de compañías fuera de esta región. La capitalización promedio de las compañías que tiene en cartera ronda los 5.700 millones de euros.

JP Morgan Europe Equity Plus RV Europea Long/Short 130/30. Normalmente en las posiciones largas el peso oscilará entre 120 y 140% y en las cortas 20-40%. Para la selección de compañías, usa valoraciones, calidad de la empresa, medida en flujos de caja y balance, y momentum, así como flujo de noticias sobre la compañías. Con esto decide si hacer largos o cortos.

Invesco Pan European Equity El fondo se define como pragmático, flexible y neutral en el sentido de que no se casa ni con el value ni con el growth sino que va adaptando la cartera en función del mercado. Para ello tiene en cuenta cuestiones macro y luego se fija en las valoraciones de las compañías. Por resultados es una buena opción para mantener a largo plazo, supera prácticamente todos los años los índices; 8 de los últimos 9. Su adaptabilidad nos permite utilizarlo como fondo core para la cartera. Tracking error relativamente alto (4-8%), no tiene en cuenta el índice. 65-75 acciones en cartera, cada una con un 5% máximo en cartera.

Vontobel Emerging Markets Equity Proceso bottom-up, de aproximación fundamental centrado en la calidad del crecimiento de las compañías y la cotización a precios adecuados. Fundamentalmente que sean crecimientos que se puedan sostener Derivado del proceso, vemos como en muchas ocasiones la composición sectorial y geográfica es muy diferente de la de los índices.

Fondos temáticos

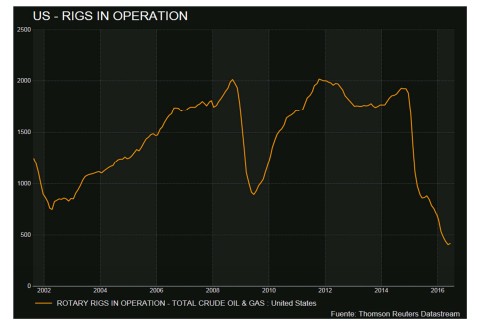

BGF World Energy Cartera concentrada, donde las 10 mayores posiciones superan un peso conjunto del 50%. Es un fondo por tanto de beta, tanto en momentos alcistas como bajistas. El fondo tiene sesgo geográfico a Estados Unidos (65%), superior también al sesgo que tiene el benchmark (55%). Los temas que actualmente ven interesantes son: compañías de Shale Gas americanas de primer nivel, oportunidades en reestructuraciones dentro del sector y servicios petrolíferos en Estados Unidos.

Fidelity Global Financial Servicies Fondo de renta variable global cuyo enfoque de inversión combina la selección de valores basado en el análisis de cada empresa individual: análisis bottom-up, y el análisis de país y sector descendente. Identifica oportunidades de inversión utilizando los estudios y research de la casa. Las consideraciones macroeconómicas tienen un papel importante, puesto que las perspectivas para bancos y otras empresas financieras están vinculadas a la economía. Amplia diversificación global: sesgo a Estados Unidos con un 45% pero con exposición a Japón y emergentes también. Cartera donde el top 50 suponen el 80% del fondo.

MS Global Infrastructure El fondo invierte en diferentes tipos de infraestructuras cotizadas como son las utilities, energía (el último año han incrementado especialmente el peso en el sector), comunicaciones, transporte y temas sociales, como educación o salud.

Allianz Global Artificial Intelligence Fondo de renta variable global que se centra en la inversión en sectores o tendencias, con perspectivas de fuerte crecimiento en los próximos años. Se trata de una aproximación un paso más allá de lo que sería la robótica, ya que se centra en temas de big data, infraestructura informática, automatización en el mundo de la salud mejorando la productividad y automatización en el mundo de autos, como vehículos sin conductor.