Hace un año, concretamente el 12 de Diciembre, me invitaron a las oficinas de Thomson Reuters para dar una charla ante clientes institucionales de la agencia. Recuerdo que al tratar sobre el tema de la energía, defendí la tesis de que el crudo debería permanecer en niveles cercanos a US$50 (estaba en aquellos días en 55$ y subiendo), y manifesté que un crudo estable en niveles de 50$ sería muy bueno para el mundo y los mercados. Había en las sala unos señores de Repsol y me dijeron que me equivocaba. Ya saben, un buen oyente a menudo piensa sobre otra cosa. Por supuesto tenían razón (¡¡Por Tutatis, eran de Repsol!!). El crudo siguió subiendo y se fue a 76.4$, a finales de Septiembre, y la experiencia resultó ser nefasta para la economía global y sus mercados.

El capricho del destino ha querido que este año vayamos a cerrar con un crudo, de nuevo, por debajo de 50$ (hoy en 48.9$). Es curioso el destino. Unas veces te precipita a los abismos más profundos del infortunio, y otras, a modo compensatorio, te eleva a las cimas más elevadas de la fortuna. Sea como fuere, tal y como hice entonces, vuelvo a estar en posición de defender que un crudo bajo será muy bueno para la economía global y los mercados, de la misma manera que un crudo alto resultó ser contraproducente para los mismos. Presumo que las caídas en el precio de la energía van a liberar ingentes cantidades de liquidez. ¿Los más beneficiados? Sin duda, los mercados de países con elevados déficits gemelos (twin déficits). Esos pueden ser los ganadores en 2019.

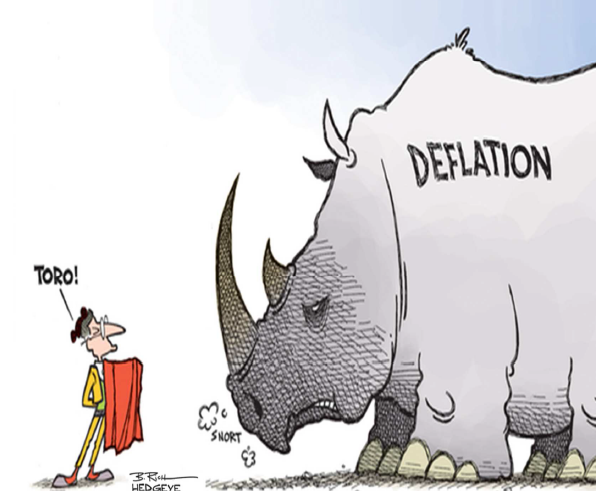

Sin embargo, hoy, muchos de ustedes se muestran preocupados por los efectos secundarios de la fuerte caída en el crudo. Muchos me preguntan si estamos ante una repetición de la caída vertical del petróleo observa da durante la 2H14 y 2H15, y que dio lugar a la fuerte corrección de los mercados de renta variable en el 1er trimestre de 2016. Recuerdo que por entonces yo escribía sobre los canarios, y de si estos cantaban o no (como metáfora de las técnicas utilizadas en las minas galesas). Finalmente, estos no dejaron de cantar, y los mineros salieron airosos (léase el rally ininterrumpido del 57% en el S&P tras las caídas).

Sin duda, el hecho de que muchos se lo estén preguntando hoy, demuestra que la reacción del mercado ya incorpore el mismo patrón, y nos dejen, hoy, unos mercados de una fealdad desorbitada.

Por entonces, la caída del crudo tuvo dos etapas: 2H14 y 2H15 (ver gráfico), y fue tras la segunda caída cuando los temores se desataron y provocaron fuertes caídas del mercado de equity (1Q16). El miedo se nutría esencialmente desde dos argumentos:

- La economía USA estaba en franca desaceleración (ritmos en consumo del 1%) y la caída en el crudo amenazaba con paralizar la inversión en la industria de hidrocarburos USA, lo que podría desacelerar aún más la economía. El riesgo era de recesión.

- Los bancos estaban en peligro, tras la ingente cantidad de crédito concedido a empresas de hidrocarburos que, con los precios del crudo tan bajos, podrían dar lugar a problemas de impagos.

Dejen que les diga dos cosas:

- Hoy, ciertamente, la economía USA está en desaceleración. Una que nos llevará desde el 3.5% de crecimiento hasta el 2.7%. No es exactamente lo mismo.

- Los bancos norteamericanos, tras la experiencia pasada, están bien cubiertos contra el riesgo de impagos en los prestamos a firmas de hidrocarburos. Adicionalmente, y a diferencia del 2015, las técnicas de extracción son viables con precios del WTI en 50$ (antes, la actividad no era rentable a estos precios). La semana pasada, comía con un cliente, y durante la comida un empresario del shale oil me envió un e-mail diciendo que estaba bombeando con el WTI en 50$, que ganaba dinero y que a estos niveles cerraría inversiones en 2019 por un +10% vs 2018. Ustedes mismos.

Como entonces, defiendo la tesis de que esta caída en el crudo (si bien es muy vertical, y al mercado no le gustan los movimientos bruscos), acabará siendo muy beneficiosa para los activos financieros y mercados en general. ¿Cuándo ocurrirá? No lo sé, en parte, porque no es necesario entender el mercado para discutir sobre ellos; lo que me deja ante millones de cosmovisiones diferentes.

Si bien a veces pienso que entiendo tanto de mercados como de las aves paseriformes, creo que los canarios, igual que entonces, no dejarán de cantar, y de nuevo los mineros saldrán airosos.