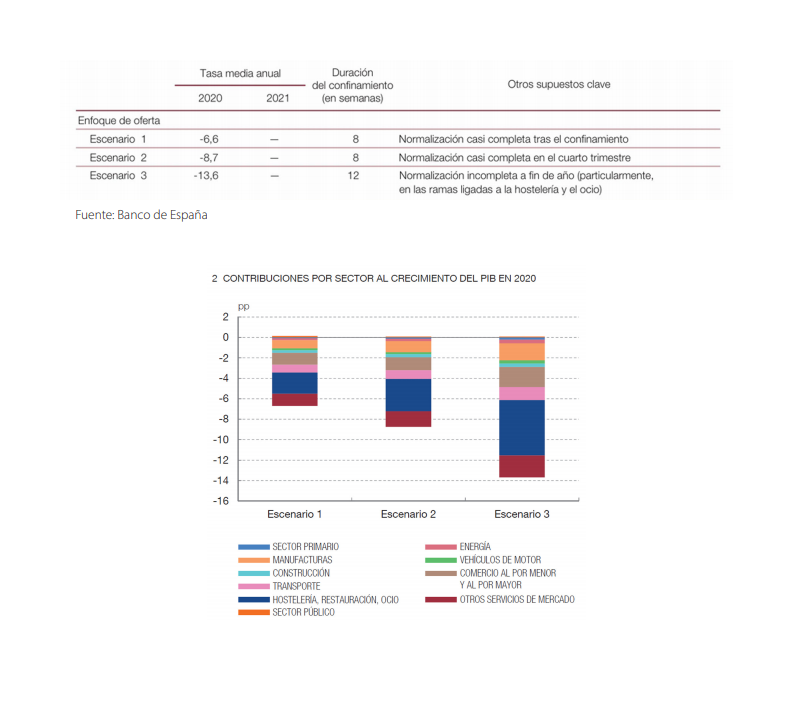

Sigue la elevada falta de visibilidad, que se traduce tanto en la macro como en la microeconomía. Así se refleja tanto en los amplios rangos en las previsiones que van adelantando algunos organismos, como en la falta de indicaciones a futuro desde las empresas a medida que van publicando sus resultados trimestrales. En este sentido, el Banco de España daba a conocer hace unos días la estimación para el PIB de nuestro país en 2020, con una caída anual que podría ir desde el -6,6% al -13,6% (ver cuadro inferior). Dejando de lado la elevada exposición de la economía española a sectores duramente afectados por la pandemia (turismo), lo anterior no deja de mostrar la escasa visibilidad que aún impera. “Toca conducir con las luces cortas”.

La evolución del coronavirus sigue, con lentitud, dinámicas positivas en buena parte de los países desarrollados. A las cifras epidémicas se suma una esperanza más cercana en relación con posibles tratamientos para el virus. Europa se empieza a reabrir de forma muy gradual, con la primera quincena de mayo como fecha para que algunos de los grandes países relajen las medidas de confinamiento. El tema sanitario prima y marcará mayoritariamente las pautas de vuelta a la normalidad o pseudo-normalidad. Veremos así aproximaciones de salida no homogéneas entre los países, en función de las cifras médicas y los medios para el seguimiento del virus. El denominador común de los calendarios, aún teóricos, será la “gradualidad” para evitar una nueva oleada de contagios.

Desde un punto de vista político, la atención está puesta en estos días en Europa y una nueva cumbre. ¿Qué cabe esperar de ésta? Más recursos bajo la forma de un Fondo para la Reconstrucción de Europa que podría rondar los 1-1,5 billones de euros. Demanda de mayor integración que parte no sólo de los políticos, sino de los ciudadanos. Nuevos pasos, o “promesa de llevarlos a cabo” parecen necesarios desde una Europa cuya respuesta fiscal ante la crisis es aún inferior a la de otras economías, potencialmente menos afectadas, como la estadounidense. Primas de riesgo en los países periféricos que, a la espera de esta cita, han venido empeorando.

La semana en los mercados ha tenido al crudo como protagonista, con fuertes caídas. Y con la materia prima hemos visto retroceder a energéticas y a la parte del crédito más expuesta a este sector, el mercado de High Yield. La explicación hay que buscarla en las dificultades para poder almacenar el exceso de oferta que persiste pese a los recortes anunciados. La falta de visibilidad, de nuevo, sobre cuándo y cuánto podría recuperar la demanda nos lleva a una visión más cauta sobre el petróleo de corto plazo.

En este entorno de incertidumbre, y los cambios que lleva asociada esta situación, habrá ganadores y perdedores: activos, empresas, sectores. Somos así selectivos y prudentes de corto plazo. Las mayores cautelas las tendríamos ante mercados que han recuperado una parte significativa de los retrocesos, o con aquellos activos que no cuentan con el apoyo desde las compras de los bancos centrales. Reflejando esa lenta gradualidad en la vuelta a la situación pre-coronavirus, esperamos unos beneficios empresariales que podrían cerrar el año con una caída superior al 20% en buena parte de los índices de los países desarrollados. Para el caso concreto del mercado americano de renta variable, por valoración, estaríamos así en niveles que no invitan a vender, pero tampoco a acumular más posiciones.