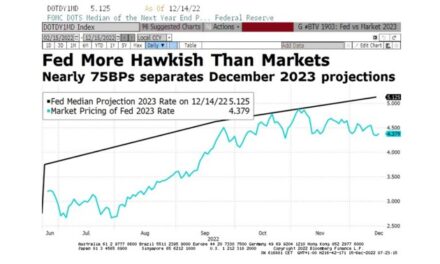

Junio invita a mirar a septiembre para cambios monetarios. La FED más hawkish de lo esperado, y concretado en la nube de puntos. Cambio en la mediana de 2023 que apuntaría ahora a dos subidas de tipos (0 en marzo), y ajustes también las previsiones a 2022, con 7 miembros de la FED que adelantan para finales del 2022 una subida de tipos (vs. 4 en marzo).

Imaginando el tapering. Visión para la renta fija

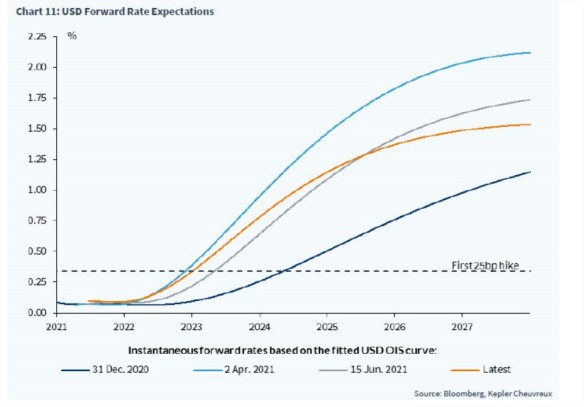

Sobre el tapering, reconocimiento de que se ha empezado a hablar de cuándo debería iniciarse, debate que continuará en las próximas reuniones. Otoño como momento adecuado para anunciar el recorte de compras, con más claridad desde los datos y con una inflación cuyas lecturas más altas se consideran, en general, transitorias.

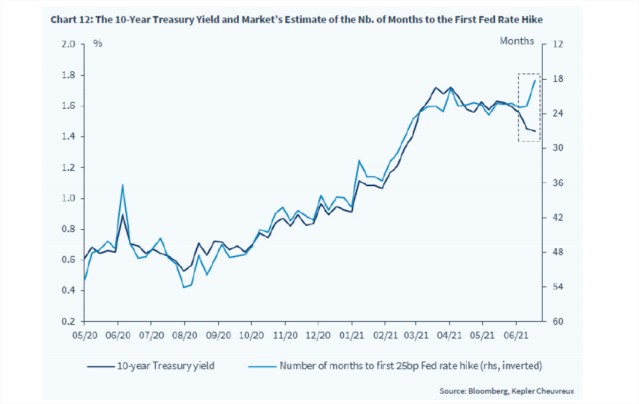

Tras la FED hemos vivido un aplanamiento de la curva con TIRes al alza desde los corto plazos y compras

de los largos. Si bien la primera “pata” es lógica, la segunda es menos intuitiva. ¿Qué lectura hizo el mercado?

Que la FED subirá los tipos más pronto, y que recupera la credibilidad en el control de la inflación a medio

plazo, lo que hizo caer con fuerza las expectativas de inflación. Uniformidad de las políticas monetarias que se irá perdiendo, con Canadá habiendo ya empezado el recorte de compras.

FED con enfoque similar, flexible, sin cantidades máximas o fecha límite. Tapering que esperamos se inice en 2022, con un mercado que apunta a que finalice hacia el verano. Objetivo treasury: 1,5%-2% en 2021, 1,75-2,25% en 2022.

Más allá del otoño, ¿qué se espera de la política monetaria del BCE?

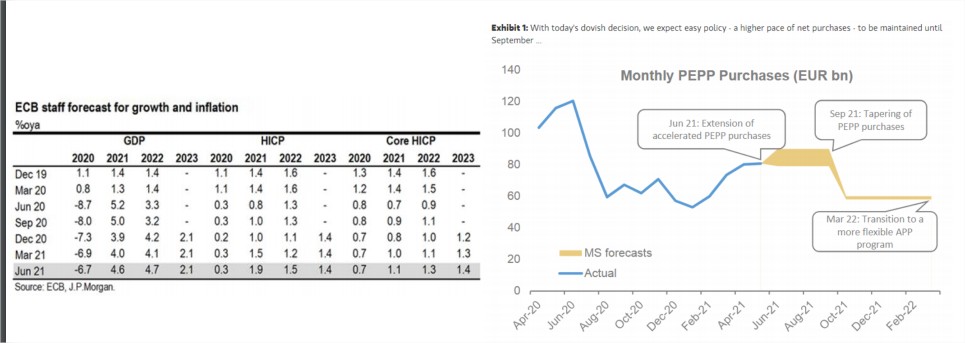

Reunión de junio según lo esperado, tanto en términos de revisiones macro, como en el mantenimiento

del ritmo actual de compras/mes hasta septiembre. Cifras que apuntan a más crecimiento y precios más altos

en 2021-2022.

Debate sobre el tapering que según Lagarde es “prematuro e innecesario”, pero sobre el que

dista de haber una sola opinión. Voces más hawkish están surgiendo desde Alemania, Holanda o Austria, alertando de los riesgos en torno a los precios.

Septiembre con nuevas previsiones macro, un NGEU plenamente operativo y mayor inmunidad de la

población europea, podría abrir la puerta a un recorte en el ritmo de compras mensuales. Será también

momento entonces para la revisión estratégica del BCE, sobre la que aún no hay muchas pistas aunque se apunta a la convergencia en relación con el objetivo simétrico de inflación en torno al 2%

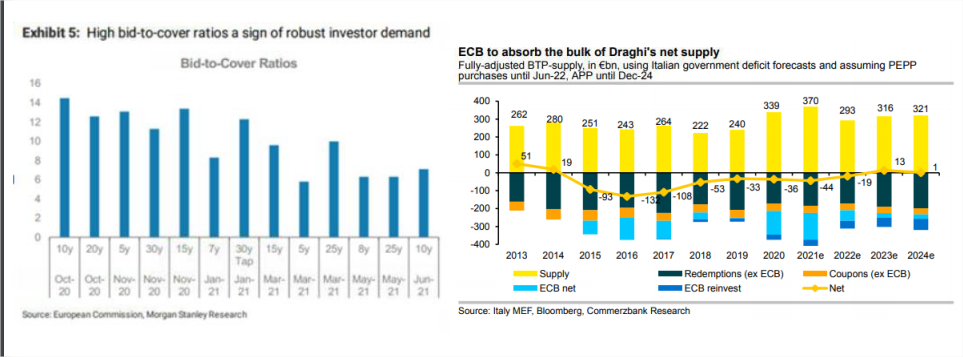

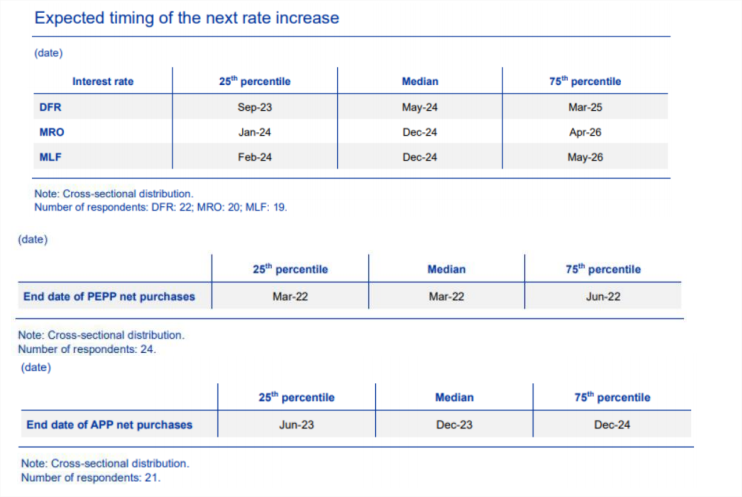

Consenso que no adelanta subida de tipos hasta finales de 2024, con un BCE que cumpliría con el plazo previsto (marzo de 2022) para la finalización del PEPP, continuando con el QE que a través del menos flexible programa de compras APP hasta al menos mediados de 2023. Normalización de las políticas más lejana en el horizonte.

Mientras, Europa se financia. Y lo hace con la facilidad que hemos visto desde el comienzo de las emisiones SURE, alta sobredemanda, tipos bajos y sin poner presión en términos de oferta para las colocaciones de los Estados miembros. A la vuelta del verano vendrán también las colocaciones de bonos verdes.

• Objetivo para el bund del 0,25% de cara a los próximos 12 meses y expectativas de recorte del diferencial italiano hacia los 75 p.b.