/ Mercados: S&P por debajo de los 4.100 de la semana pasada, mientras el buen momento en la renta fija prosigue. Rusia sigue en el punto de mira: Putin alerta del mayor riesgo de amenaza nuclear aunque reconoce la intención disuasoria de su arsenal.

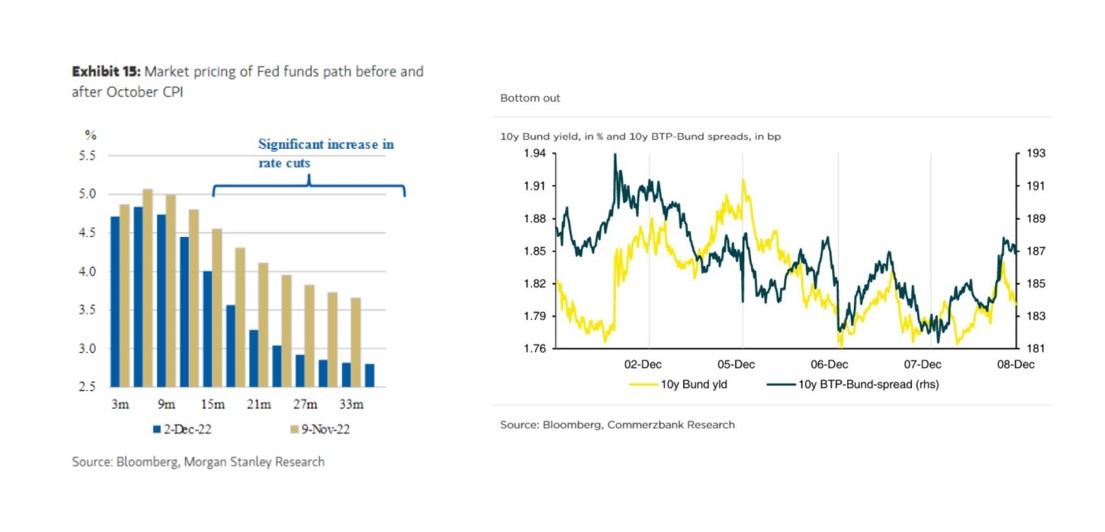

- FED: Yellen aún cree que EEUU puede evitar entrar en recesión. TIRes posicionadas antes del dato de inflación de la próxima semana descontando un mayor recorte de tipos en 2023 desde la FED.

- BCE: anuncio hoy del pago voluntario de TLTRO, con una media estimada de 333.000 millones de euros y que algunos creen que podría superarse y rondar los 500.000 millones de euros; cifras mayores, en todo caso, que lo visto en noviembre. Reducción de balance del BCE más por la vía del menor tamaño de las inyecciones de liquidez, que por la de ventas de deuda. QT de cara a 2023 para el que el importe estimado rondaría los 180.000 millones de euros y que podría dar comienzo entre marzo y abril, vía menores reinversiones más que ventas de activos. ¿+50 p.b. para la próxima semana? A ello apuntan las encuestas, con un tipo depo terminal en el 2,5% y un primer recorte de tipos en septiembre de 2024.

- Desde China continúan las noticias positivas de reapertura. Relajación en Macao de las medidas de tests de Covid, mientras en Hong Kong se ha reducido el periodo de aislamiento. Mercados favorecidos por estos avances que podrían favorecer a la economía no sólo desde la recuperación de actividad, sino también desde las menores presiones en los precios.

/ Desde la perspectiva macro:

- EEUU: ISM de servicios (56,5) por encima de lo esperado (53,4) y del dato previo (54,4); costes laborales unitarios por debajo de lo previsto. En la agenda de hoy: PPI y Universidad de Michigan.

- China y los precios: ralentización del IPC (1,6% YoY), con unos precios de producción industrial a la baja pero por encima de lo previsto (-1,3 YoY).