Recientemente, hemos visto una cierta debilidad en el billete verde contra el resto de monedas del G6 (DXY index -1.7% en 2 semanas). Muchos me han preguntado al respecto; sobre las razones y lo que puede ocurrir. En general, diría que hay cuatro factores que han presionado al dólar y podrían seguir haciéndolo:

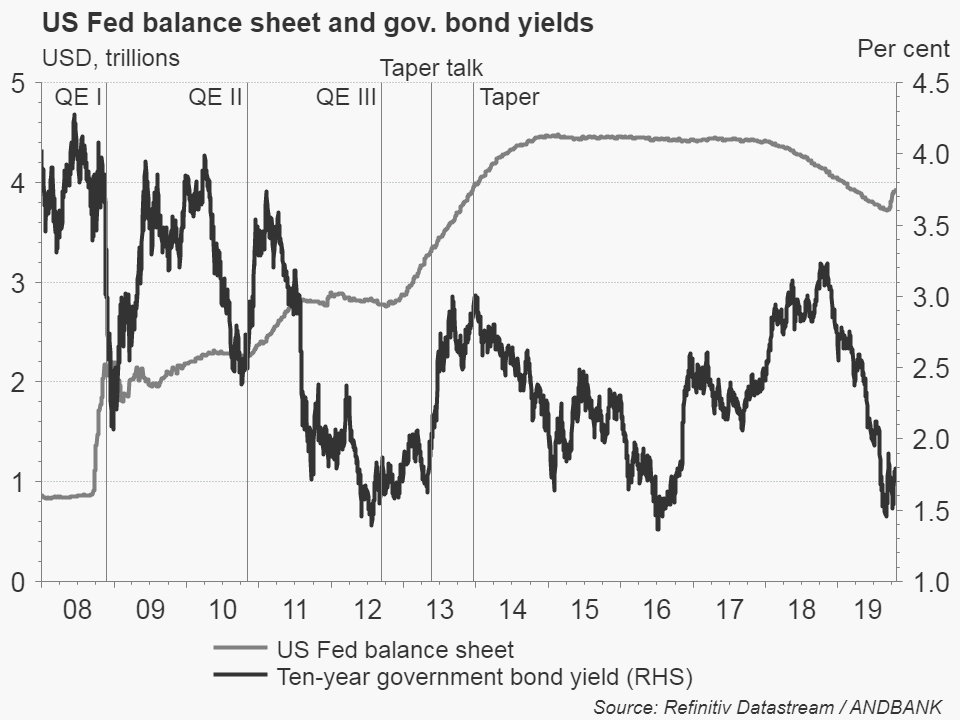

- La Fed ha pasado de “retirar” billetes a “imprimir” de nuevo. El día 11 de octubre Powell dijo que empezaría un crecimiento orgánico del balance para luego anunciar una compra de T-bills por US$60bn/mes. Un crecimiento orgánico estaría en los US$15bn/mes. Tengo una extraña sensación a Dejà-vu, y que la Fed estaría reemplazando las Repo operations con un programa de compra de T-bills, igual que hiciera en 2009 con el QE1 (cuando substituyó el programa de temporary loans por compras de activos). A pesar de que el balance quedó prácticamente estable durante todo el 2009, el mercado respondió primero con una fuerte caída en la TIR del 10Y UST de -170pb), para después iniciar un proceso de subida abrupta en la TIR (+200pb en 9 meses). En términos del USD, vimos como este caía un -11% a lo largo del 2009.

¿Puede ocurrir lo mismo? Las similitudes existen. Cambiar inyecciones temporales de liquidez por compras de activos más permanentes invita a pensar en que esa liquidez estará por más tiempo (lo que no es, a priori, bueno para la moneda). Inicialmente se pensó que la Fed reemplazaría la demanda de sus repos durante pocas semanas. Ahora parece que este QE durará 4-5 meses. (ayer mismo la demanda de repos aumentó de 200bn a 220bn). La cuestión es si la Fed imprime más o menos, en relación al crecimiento orgánico, que el resto de bancos. Y parece que sí. Ironías de la vida. La Fed imprime (y compra) agresivamente y lo llama “crecimiento orgánico”. EL BCE parece más cauto (€20bn/mes) y lo llama QE.

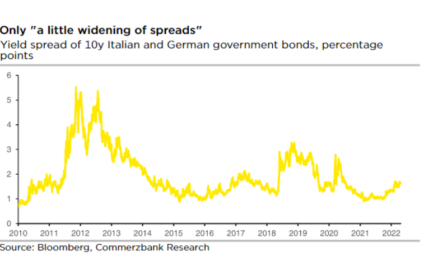

- La Fed puede aún bajar más los tipos de interés. Lo demuestra el break even rate en los TIPs 10 años, ahora moderándose a 1.6%. En realidad no creo que la Fed deba recortar tipos, lo que digo es que tiene el margen y la libertad para hacerlo (no tanto en el caso del BCE). Un estrechamiento de diferenciales jugaría en contra del billete verde.

- La saga del Brexit parece que está en su fase final, si bien es cierto que no acabamos de ver ese dichoso último capítulo. Una situación que favorece a la libra y al euro (haciendo bajar el DXY Index)

- La candidata E. Warren (declarada anti-Wall Street) esta ganado terreno dentro del espacio demócrata. Una victoria de Warren significaría muy probablemente un aumento de impuestos, regulación bancaria y prohibición de la actividad energética no convencional. En los dos últimos años, vimos menores impuestos, menor regulación y mayor actividad energética, que llevaron a menores costes de producción, lo que a su vez que resultó en un dólar más alto. Ahora, con las políticas contrarias, tendríamos mayores costes de producción, y un dólar presumiblemente a la baja.

A modo de resumen, diría que si estos cuatro factores persisten, tendremos un dólar presionado. Personalmente no creo que el tercer factor afecte al dólar mucho más. El segundo factor puede (debería) ser solo temporal. En cuanto al cuarto factor, espero (y creo) que entre los demócratas ganarán espacio aquellas opciones con mas probabilidades de atraer votantes interesados en la elegibilidad, y no tanto en la pureza ideológica; no lo veo, pues, como una gran amenaza. Lo que me deja finalmente con un solo factor de arrastre para el dólar: el primero, el QE, aunque le asigno una naturaleza temporal de 4-5 meses. En castellano romance, esto significa que podríamos ver algo de presión en el billete verde contra las monedas del G6 durante un tiempo.

Cordiales saludos

Economista jefe de Andbank