Descárgate el Informe de Estrategia Semanal de Andbank completo

Fed, ¿reunión de transición?

- Macro menor en EE UU en vísperas de la reunión de la FED

- Excelente dato de peticiones de desempleo (255k vs. media de 4 semanas de 278k, niveles mínimos de 40 años) pero estamos en época volátil en estas referencias (sector autos, educación,…), lo que resta importancia a la positiva lectura. Además, fuerte dato de ventas de viviendas de segunda mano en EE UU, en niveles de marzo 2007, siguiendo la positiva estela de las pending home sales y con subida destacada en precios (+6,5% YoY). Sorpresas macro que siguen avanzando en positivo.

- Desde la FED, pocas voces en la semana. Bullard (FED) aviva la opción de septiembre: «hay más de un 50% de probabilidades de que suban tipos en septiembre». Según encuestas, un 49% de los gestores ve tipos al alza en septiembre que sigue siendo nuestro escenario central; en «precios» el porcentaje sería menor. ¿Qué esperamos de la reunión? Básicamente que recoja la mejora de los datos.

Grecia se desdibuja y cede el paso a otros focos

- Semana donde, por fin, no hay sorpresas en torno a Grecia…

- …pero sí avances, con los pasos esperados. Grecia empleó el crédito puente para pagar sus deudas al BCE y FMI. El Parlamento griego aprobó los cambios en el Código Civil y la trasposición de la directiva de resolución bancaria («bail-in»), con el resultado previsto: apoyo mayoritario, del 76% de la Cámara. Además, y también previsible, apoyo del BCE que amplió el ELA en 900 mill. de euros adicionales. Por último, las agencias de rating también «celebran» el acuerdo: S&P mejoró el rating de Grecia hasta CCC+.

- De momento, las elecciones anticipadas que se rumoreaban para septiembre parecen descartadas pese a la ruptura interna de Syriza que, a pesar de todo, sigue aventajando claramente en intención de voto al resto de partidos. Atención centrada en la negociación del tercer rescate, con un calendario orientativo que apunta a mediados de agosto para el acuerdo y antes de finales de mes para el desembolso del tramo de ayuda.

- Desde los datos, semana de encuestas (confianza del consumidor, PMIs), con descensos frente a los niveles anteriores y por debajo de lo esperado: ¿impacto de Grecia o retroceso desde algunos niveles altos? La mala noticia es que Francia vuelve de nuevo a zona contractiva en el PMI manufacturero…

Otras economías: Japón, China, Brasil

- Japón, China, Brasil…

- Datos exteriores en Japón con menos brío de lo esperado en exportaciones e importaciones cayendo menos de lo previsto, todo dentro de unas sorpresas macro «imparables». BoJ que en sus actas recogió la opinión de varios de sus miembros de que la recuperación se ralentizará temporalmente en el segundo trimestre. Aunque algunos creen que los efectos del QQE están reduciéndose, son más los que defienden que los efectos siguen siendo sustanciales, con muchos pensando que las perspectivas de precios siguen mejorando.

- En China, tras la semana previa donde los datos sorprendieron en positivo, en ésta encuesta de PMI que apunta a niveles más bajos, avanzando en la zona contractiva. Percepción negativa para materias primas, materiales,…

- Desde Brasil, recorte de los objetivos de superávit primario (del 1,1% al 0,15%), que sigue a las continuadas revisiones a menos de otras magnitudes (PIB,…) lo que se ha trasladado en pérdidas en los distintos mercados (divisa, deuda, renta variable,…). Economía que está viviendo un proceso de reformas, acompañado de austeridad y malos datos y con renovada incertidumbre política.

Los resultados de Estados Unidos soportan al S&P 500

- La temporada de resultados ya tiene un número estadísticamente suficiente como para poder sacar conclusiones. Habiendo presentado 171 empresas, más del 70% baten en beneficios y más del 50% en ventas.

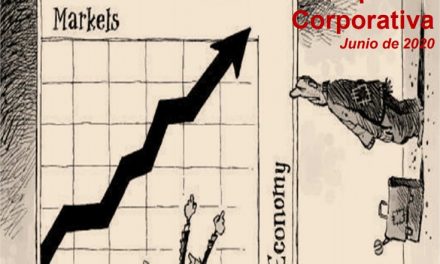

- No es menos cierto que las revisiones en este trimestre como el anterior han sido sesgadas a la baja en los meses previos, pero empezamos a ver una tendencia definida de revisiones positivas (gráfico inferior) que permiten pensar que el S&P puede tener una vez más el soporte de los resultados.

- Son los márgenes los que se están revisando al alza y no tanto las ventas. No obstante, creemos que el soporte del S&P 500 es sólido, lo permitiría que la renta variable europea que es donde tenemos nuestro principal foco pueda seguir subiendo.

- De los resultados, llaman la atención dos sectores: Salud y Bancos. Son estos últimos los que pensamos que otorgan mayor potencial y los que ofrecen lecturas cruzadas para la banca europea.

Impacto de las caídas en fondos moderados de Renta Fija Alternativa

- Los índices utilizados son promedios de los fondos de las categorías: Gobiernos corto plazo (azul), Corporativos corto plazo (verde) y High Yield (naranja).

- Desde comienzos de junio hemos vivido un periodo marcado por la volatilidad que Grecia ha introducido en el sistema. Los cortos plazos han sufrido menos, con caídas máximas que rondan el 0,5-0,6% para fondos con deuda corporativa y gubernamental. Tras el acuerdo Grecia-UE de mediados de julio, la situación de la renta fija ha mejorado, y con ella los fondos, aunque todavía no se han recuperado por completo los niveles de los que partíamos en junio.

- Con respecto a los fondos seleccionados, es en estos periodos cuando agradecemos tener en cartera fondos muy cuestionados en el pasado. Especialmente el JB Absolute Return ha tenido un comportamiento especialmente bueno. Los motivos son varios, las posiciones cortas de duración (aunque a lo largo de junio han pasado a neutral) y la estrategia largo de duración en mercados emergentes contra países core han sido las que más han aportado.

- También el Threadneedle Credit Opp ha tenido un mes razonablemente bueno. Por estrategia, el posicionamiento direccional y eventos añadió el máximo valor a la rentabilidad. Esto fue en anticipación de los eventos de riesgo positivos que ha tenido la cartera, destacado por Moy Park que fue adquirido por el productor de carne brasileña JBS y la oferta pública inicial de Europcar. A nivel de los bonos, Thames Water (estrategia de eventos) y Telecom Italia (estrategia direccional) añadieron el mayor valor.

Mezclando los fondos moderados de RF Alternativa

- Gracias al uso de estrategias no convencionales, como las que utilizan este tipo de fondos, somos menos dependientes de la dirección del mercado, sumado a que estos mismos fondos utilizan estrategias diferentes entre sí, hacen que la correlación entre ellos sea baja y que mezclarlos tenga sentido.

- Si estudiamos una cartera equiponderada de estos fondos, vemos como en el largo plazo (5 años), el retorno riesgo anualizado que obtenemos tiene sentido. Recordar que estos 5 años han compuesto un periodo extraordinario en rentabilidad para la renta fija, por lo que lo hubiera sido fácil que estas estrategias se hubieran quedado algo más retrasadas.

- Pero sin duda, la cartera destaca más en años como el actual, cuando la renta fija entra en un ciclo de mayor volatilidad y una tendencia menos definida. En este punto, el retorno riesgo de la cartera mejora holgadamente lo que podemos obtener con fondos tradicionales.