Creo que a estas alturas estarán de acuerdo conmigo si afirmo que todo lo ocurrido en los 15 últimos meses ha sido teóricamente favorable para el dólar y, sin embargo, éste se ha mantenido prácticamente inalterable dentro de un estrecho rango contra el euro.

¿No? Veamos: podríamos empezar con un BCE y un BoJ que han abrazado los tipos negativos y han aumentado la producción de base monetaria hasta los cielos fractales. Siguiendo con un Banco Central de Suiza que ha ido subiendo en la tabla de máximos accionistas de Apple. O un Brexit que dejó al mundo sin respiración durante unas cuantas horas. O una China que ha hecho caso omiso de la resolución de la Corte de la Haya y sigue adelante en sus pretensiones de expansión en aguas del mar de China. ¡Nada! El dólar se ha mantenido estable en un rango estrecho contra el euro, como si hiciera caso omiso de las noticias que le favorecen. Extraño.

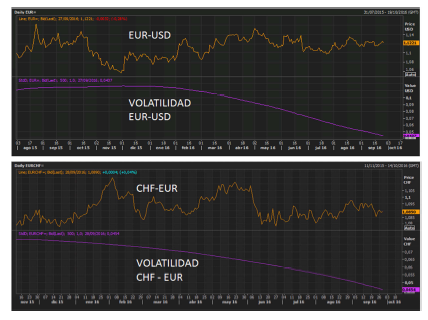

Por supuesto, mi obligación es entender qué se esconde detrás de esta rareza. ¿Por qué el dólar no responde a estas noticias? Como teórico podría sostener este hecho argumentando que se debe al deterioro de la balanza por cuenta corriente en USA (al fin y al cabo eso significa más oferta de dólares en el mundo, lo que impide su revalorización). También podría decirles que se debe a la demanda global débil y el menor volumen de comercio (al final, esto implica menos demanda de dólares). O también puede deberse a la combinación de la vuelta a la inflación en USA, combinada con el deterioro comercial externo (al fin y al cabo lo que hace fuerte a una divisa es una inflación baja combinada con un superávit comercial que sitúe al país en una posición de capacidad neta de financiación). Bla, bla, bla. Armas de teóricos que no sirven sino para engañarse a sí mismo (en el mejor de los casos) o engañar a los demás (en el peor). ¿Por qué? Francamente, ninguno de mis argumentos sirve para explicar el comportamiento del dólar por la simple razón de que ninguno explica de forma satisfactoria un suceso tan anómalo y antinatural como la ausencia total de volatilidad en el mercado de divisas. ¿Exageraciones de un analista trasnochado? Tomen como ejemplo la semana del 9 de septiembre. Las bolsas mundiales cayeron entre el 3%-4%. Los bonos vieron repuntes en TIR de mas de 30 pb, Y el petróleo se desplomó un 9.6%. ¡Vaya, lo que vulgarmente se conoce como una “semana movidita”! ¿Quieren saber lo que hicieron las principales divisas? Se mantuvieron tan llanas como la palma de mi mano. El euro varió apenas un 0.8% entre el máximo y el mínimo de esa semana. La libra esterlina un 0.7%, el franco suizo un 1%. El yen fue el que mas se movió, pero apenas lo hizo un 1.6%. Miren ahora los gráficos que les adjunto debajo. En ellos podrán ver la cotización de ciertas divisas y, lo más importante, la evolución de su volatilidad (línea violeta) medida por la desviación estándar de ese cruce.

Debo decir que este colapso de la volatilidad se ha dado a nivel general en todos los cruces con el dólar (salvo en algunas excepciones de menor importancia), como lo demuestra la desviación standard en la cotización del índice DXY, que recoge el comportamiento del dólar USA frente a las principales divisas del mundo, y que ha pasado de 7.3 en enero a 2.95 hoy.

Si toman esta evidencia como cierta (ausencia total de volatilidad en el mercado de divisas en entornos de alta volatilidad en el resto de mercados financieros) no tenemos mas remedio que adoptar una posición un tanto incómoda y sospechar que existe hoy algún tipo de acuerdo para suprimir los vaivenes perturbadores en las divisas. De hecho, el rumor hoy en ciertos círculos bancarios reducidos es que, efectivamente, existe un acuerdo de coordinación de políticas monetarias y cambiarias. Esto no debe extrañarles. Ya ocurrió en1985 (acuerdos del Plaza) y en 1987 (acuerdos del Louvre). La diferencia es que estos acuerdos de coordinación fueron comunicados. De ser cierto, las implicaciones de esta tesis (que en mi opinión, y a la vista de las evidencias es muy factible), son muy claras y directas:

1. Deben dejar de concentrarse en lo que un banco central u otro hace o dice. En mi humilde opinión, deben enfocar toda su atención en la volatilidad de los cruces cambiarios. Si esta volatilidad sigue deprimida, significa que el acuerdo de coordinación monetaria, y la “put” de los bancos centrales sobre los mercados mundiales, siguen activos. En este caso, cualquier desplome de un activo es una oportunidad de compra. Precisamente la percepción de que existía una coordinación de políticas a nivel global en 1987 llevó a un rally en todos los tipos de activos, especialmente en cíclicas, emergentes y todo lo relacionado con la plata.

2. En caso contrario, si ven que la volatilidad del DXY repunta de forma anómala, ello significa que el acuerdo de coordinación para asegurar la estabilidad en el régimen cambiario global estaría a punto de saltar por los aires. En ese caso, la inestabilidad que probablemente usted observe en ese momento en los mercados sea el ensayo de algo más desagradable y que estaría aún por llegar.

3. No obstante, me veo en la obligación de recordarles que estos acuerdos acaban por romperse y degeneran en graves episodios de desorden en los mercados. ¿Por qué digo esto? Los acuerdos del Louvre del 87 surgen como consecuencia de los acuerdos del Plaza de 1985, precisamente porque éstos no funcionaron. Brevemente. Entre 1980-1985 el dólar se apreció más de un 50% contra las divisas del G5. El fuerte dólar (y el grave déficit comercial que convirtió a los EUA en país deudor por primera vez desde la I Guerra Mundial) representaba una seria amenaza para los industriales norteamericanos, quienes, por cierto, se organizaron en un lobby liderado por Caterpillar, IBM, Motorola y otras empresas para presionar al congreso obligándolo a escoger entre aranceles o un dólar menos fuerte. El Congreso cedió y Baker, por entonces secretario del Tesoro, preparó los acuerdos del Plaza en Nueva York, por el que Japón, Alemania, Francia, Reino Unido y EUA se comprometieron a conseguir una devaluación del dólar. Efectivamente, el dólar se depreció, pero lo hizo un 50% contra el yen en tan solo dos años (¿cortesía de los especuladores? Es lo que tiene anunciar un programa coordinado de devaluación. Quizá por ello, en esta ocasión, no se haya hecho público). Y eso nos lleva a 1987, y al Louvre, en donde se firmó en el acuerdo para “controlar” esa bajada del dólar, y que fue firmado por los mismos actores.

4. Louvre tampoco funcionó. Aparte de la devaluación controlada del dólar, se acordó que la mayoría de estos países redujeran sus déficits fiscales en torno al 1% del PIB, que Japón redujera su superávit comercial, y todos redujeran los tipos de interés de forma similar. Con esto se pretendía estabilizar los mercados internacionales de divisas, corregir los desequilibrios en el sistema y dinamizar la economía mundial con un “facilitamiento”o “alivio” monetario. Pero entonces pasó lo que tenía que pasar. Alemania subió tipos de interés (muy poco, del 3.6% al 3.85%) por miedo a la inflación. Eso obligó a la Fed a aumentar tipos. Le siguieron UK y Japón. El resto ya lo conocen. El gran desorden:el bono a 30 años del Tesoro USA se fue del 7% al 10.2% y la Bolsa colapsó 500 p.b.

5. Por lo tanto, debo decir que cualquier banco central que, de forma sorpresiva, decida ahora empezar una política monetaria restrictiva y de signo contrario al hipotético acuerdo no oficial, aunque sí evidente, sabe que corre el riesgo de activar una crisis financiera. Es por ello que se me hace difícil ver a alguno de ellos (incluida la Fed) subiendo tasas o dejando caer algún activo o banco. ¡Ojo! No digo que sea imposible. Pero sí difícil. Concéntrense pues en la volatilidad del DXY. ¿Quién lo hubiera dicho, verdad? Siento mucho atormentarles con tan somníferas digresiones. No fui educado para el arte de la retrospectiva. Un arte que consiste en presentar todo lo pasado como la preparación de un suceso ya acaecido y que hoy se entiende como algo que era ineludible, aunque eso no sirviera para haberlo esquivado. Eso se lo dejo a los profetas del pasado. Lo que me mueve es ayudarles a entender lo que se cuece. Y aunque no esté a nuestro alcance evitar los tormentos del mercado cuando estos han empezado (pues en los mercados, como todo en la vida, los hechos pasan por diversas razones zoológicas que el hombre no puede prever), sí sirven para minimizarlos. Así que, no sé si acabaremos como en el Plaza, en el Louvre, o quizá debamos ir al zoo para descubrir esas razones zoológicas que, como tantas veces en el pasado, acabaron llevando al traste las pretensiones de controlar cualquier régimen cambiario, o cualquier mercado.

Cordiales saludos.

Álex Fusté

Economista jefe