Cierre de trimestre y vista puesta ahora en la gran semana de encuestas. Antes, breve repaso a nuestro “guion” en estas recientes semanas de riesgo:

- Actuación de la autoridades continuada apoyando la liquidez la FED, desde los mensajes todas las autoridades. La mayor regulación esperada ya se ha reclamado desde Biden (reglas más estrictas para los bancos con activos en la banda 100.000-250.000 millones de dólares).

- ¿Nuevos focos de tensión? Limitados en la semana a la inspección sobre los bancos por parte de las autoridades francesas por razones distintas (fraude fiscal). No es descartable algún episodio más; en palabras de un miembro de la FED “aún quedan pérdidas ahí fuera”, y reconoce que con la experiencia de la GCF el estrés financiero suele durar más de lo previsto.

- Incidencia sobre la política monetaria. Semana de muchas declaraciones, pero de transición en reuniones y medidas. Se afianza la expectativas de movimientos potenciales medidos desde la FED (+25 p.b.) y de un BCE para el que, salvo extensión del riesgo financiero, las subidas de tipos proseguirían dados los altos niveles de inflación.

- Sobre el impacto en las estimaciones de crecimiento e inflación: Mantenemos la visión de que lo probable es que el empeoramiento de las condiciones financieras frene el crecimiento y resulte deflacionista. Con todo, impacto incierto, como recordaban en esta semana FED y BCE.

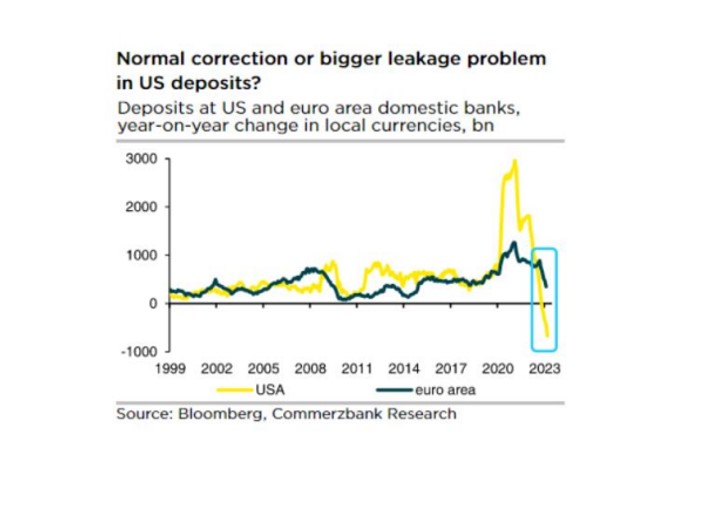

- En cuanto a la evolución de los indicadores a vigilar, frente a la semana previa, cierta relajación en los diferenciales de crédito, y continúa la salida de depósitos y las fuertes entradas en fondos monetarios, así como el recurso a la liquidez de la FED, aunque quizás a ritmos/niveles ligeramente menores a los de la semana previa. Tímida mejoría dentro de una incertidumbre que no se disuelve inmediatamente.

- En resumen, seguimos sin ver la crisis sistémica como el escenario central.