Tensión que sigue localizada en Turquía, cuya divisa recupera (¿puntualmente?) en las últimas sesiones y foco que se desplaza a China, próxima a reanudar las negociaciones comerciales con EE UU.

Lira que se apreciaba en respuesta a la ayuda desde Qatar (15.000 mill. de USD) y algunas medidas del banco central turco. En la semana, se han incrementado las líneas de liquidez para los bancos, ampliado los vencimientos de los créditos y recortado la posibilidad de posiciones cortas en la lira. ¿Son estas medidas suficientes? Son una primera aproximación pero seguimos echando en falta, por ejemplo, una subida de tipos de interés.

Banco central (y Gobierno) que necesita de más señales para ir recuperando la credibilidad, clave para que la tendencia de la moneda cambie. De cara al exterior ha sido una semana de contactos del gobierno de Erdogan con Francia y Alemania, con la segundasupuestamente apoyando la petición de ayuda al FMI. Mientras, relación con EE UU lejos de estar desbloqueada y con unas declaraciones desde responsables americanos que invitan poco al optimismo…

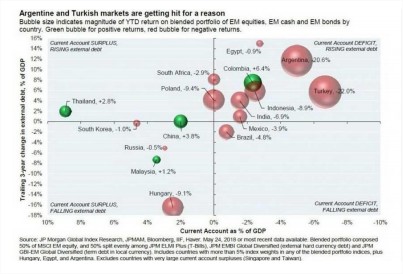

Desde la inversión, mantenemos la visión comentada la semana pasada “estar fuera de activos turcos, en tanto en cuanto no haya un cambio claro desde las políticas del Gobierno de Erdogan”. ¿Es la situación de Turquía similar a la de otros emergentes? Creemos que no. Además de la mayor confianza e independencia de otros bancos centrales en comparación con el turco, nos encontramos con menores niveles de déficit exterior y de dependencia de la deuda externa en buena parte de los casos (ex Argentina). Por ello, se hace necesario discriminar en el universo emergente.

China toma el relevo de las noticias, con próximas negociaciones comerciales con EE UU el 22 y 23 de agosto. De momento, las autoridades americanas habrían ampliado el plazo para la extensión de mayores aranceles a 200.000 mill. de USD de importaciones chinas. China más relevante para los mercados que Turquía…

Mirando a Jackson Hole… …en un momento importante para medir la percepción de los banqueros centrales ante los riesgos, particularmente externos

Estaremos atentos a la FED y si estos riesgos externos (¿crecientes?) pueden ralentizar las subidas de tipos de interés, con unos implícitos que descuentan al 100% un próximo movimiento al alza para la cita de la Reserva Federal de septiembre. Discurso de Powell el 24 de agosto.

¿Y el BCE? Europa es el continente más expuesto a Turquía, dentro de niveles aparentemente controlados: un 0,5% de los activos bancarios europeos, con España como país más afectado (un 3% de sus activos) y BBVA como entidad con más peso en el país (20% de los beneficios, 5,7% de los activos). Niveles y mensajes desde las agencias de rating que aportan tranquilidad para la estabilidad financiera europea.

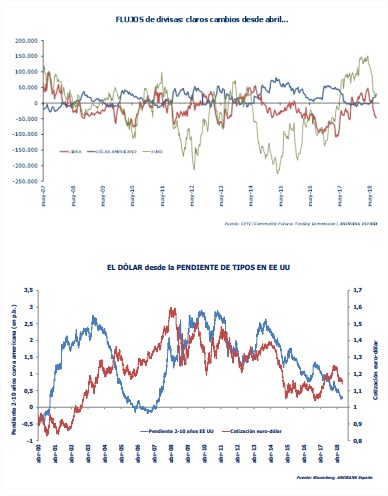

Llegamos al foro de Jackson Hole con dólar y bonos que han vivido el efecto refugio en los últimas semanas. En el caso del dólar, después de tocar al 1,13 en la semana, actualizamos los gráficos. Desde los flujos, estamos con posiciones (cortas de dólar, largas de euro) que han corregido desde abril hacia niveles medios. No hay excesos de posicionamiento, pero tampoco estamos en puntos extremos. Por diferencial de tipos, hacía tiempo que los distintos criterios no marcaban el mismo nivel que apuntaría a cierto margen hacia el 1,10. Entorno movido por la política con las dos últimas figuras “gentileza” de Turquía, porque lo que es la macro, “mejora” en Europa. Fundamental que soporta la visión técnica del 1,12-1,13.

En el mercado de bonos, largos plazos americano y alemán con TIRes bajas de nuevo y movimiento de similar intensidad en ambos casos, probablemente acusando la falta de liquidez en el mercado europeo de bonos. Mientras, ventas en la periferia, más marcadas en Italia. Seguimos defendiendo niveles de TIR en 2018 más altos tanto para el 10 años americano (3,25%) como para el alemán (0,8%).

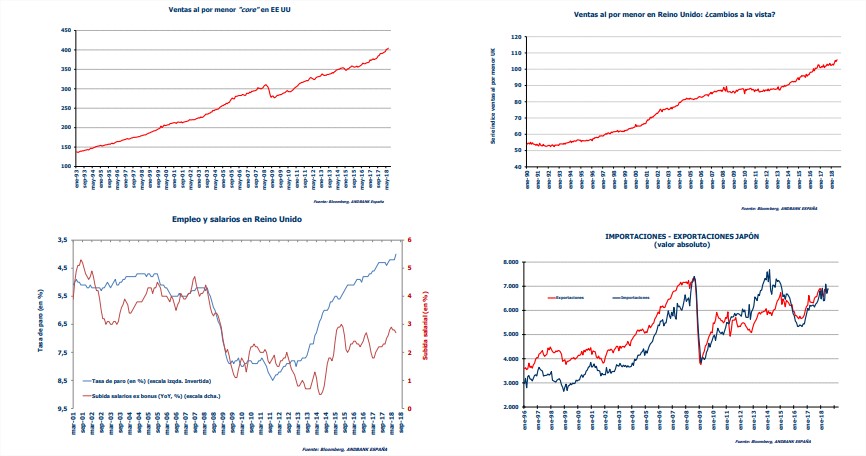

Otros gráficos macro de la semana

En EE UU, ventas al por menor que sorprendían al alza, junto a una producción industrial con menos brío y unas primeras encuestas mensuales manufactureras (Fed de Filadelfia) en niveles menos expansivos. Desde Reino Unido, buenas noticias desde el mercado laboral y el consumo. Soporte “de corto plazo” para la libra, más guiada desde el Brexit. Y en Japón, datos exteriores con la mayor sorpresa en las exportaciones, menos dinámicas de lo esperado.