El informe completo, disponible en SlideShare.

Una semana después de la sorpresa del referéndum, ¿qué cambios hemos tenido? Comenzamos por lo capital, la reacción política…

La Cumbre europea dio una respuesta clara, sin animar a la confrontación con Reino Unido, ni pretender de corto plazo integración adicional del resto de la UE. Nos quedamos con varios puntos destacados:

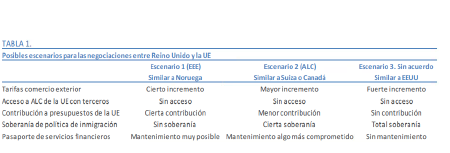

1) Los principios de la Unión son inamovibles: sí a que siga siendo un socio cercano, pero el acceso al mercado único exige la libertad de circulación. Según Tusk (Presidente del Consejo Europeo) “no habrá acceso al mercado único a la carta”.

2) Celeridad, con la “pelota en el tejado de Reino Unido”: la UE quiere que Reino Unido invoque el artículo 50 del Tratado de Lisboa lo antes posible, mientras tanto no habrá conversaciones con Reino Unido sobre sus condiciones de salida. Eso sí, en palabras de Schaeuble: “la UE tiene ahora que resolver sus problemas más rápido que antes”.

3) Salida ordenada: los políticos son conscientes de las implicaciones negativas y la dificultad de desmantelar 40 años de historia común.

4) Pocos cambios en la UE en el corto plazo: según Merkel: “no se puede determinar aún la futura relación Reino Unido-UE”; “la Unión Bancaria tiene reglas suficientes y no puede cambiarse cada dos años; “no hay cambios en los Tratados a la vista, ajustes posibles”; “la UE necesita una agenda positiva con positivos objetivos”. Próxima reunión extraordinaria sobre el Brexit el 16 de Septiembre.

Mientras en Reino Unido, “volatilidad política”: tras el anuncio de dimisión de Cameron, Boris Johnson se ha desmarcado de la carrera para relevarlo y la candidata más probable parece ser Theresa May que ha descartado un segundo referendum, utilizar la “puerta de atrás” para volver a la UE o tratar de permanecer en ella…Dentro del frente laborista, también tensiones: su líder tiene sólo el apoyo del 25% de su partido y ha sido instado a dimitir. A lo anterior, le sumamos la intensificación de las amenazas para la integridad territorial de Reino Unido, con Escocia dando nuevos pasos adelante y una postura europea dividida: desde Juncker que cree que se ha ganado el derecho a ser escuchada, a Hollande/Rajoy que creen que toda negociación pasa por Reino Unido. ¿De “Gran Bretaña a Pequeña Inglaterra”?…Muchos escenarios abiertos.

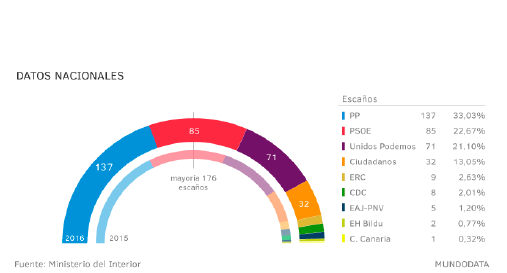

En otros países, elecciones en España post Brexit, con un resultado favorable para mercados, sin sorpasso, con Unidos Podemos alejado del Gobierno y el PP como ganador claro, y a priori en una posición de más fuerza para poder formar Gobierno.

Desde los mercados: confirmaciones y sorpresas tras el 23J: repasamos lo que esperábamos hace una semana y lo vivido en ella:

•Reacción inmediata de los bancos centrales. SÍ. Se mantendrá: el BOE anunció que continuará hasta finales de septiembre con las subastas de liquidez semanales….Con vocación de que sea coordinada: Draghi aludía en la globalización de las políticas monetarias)…Y existiendo margen para más medidas monetarias: desde Carney con “el BOE probablemente tenga que relajar su política durante el verano”, a Bullard, de la FED, reconociendo que podrían tomar más medidas en caso de “shock”.

•Volatilidad mantenida cerca de altos. NO. La hemos visto retroceder en buena parte de los activos: desde la renta variable a las divisas. ¿Podría volver? Sí, con éste u otro foco…

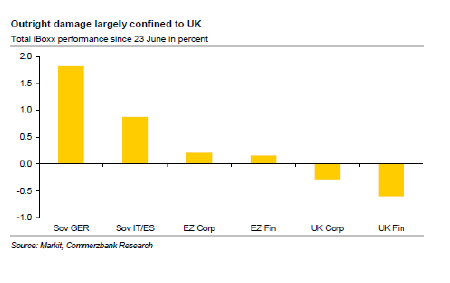

•Refugio en la renta fija: SÍ, PERO curiosamente con TIRes a la baja tanto en los bonos alemán y americano (esperado), como en los periféricos, donde el impacto era más incierto. Finalmente el diferencial de rentabilidad pesa y obliga a buscar activos alternativos. Se suma además el resultado de las elecciones españolas y los rumores sobre una ampliación del QE del BCE que beneficiaría a periféricos, particularmente a los bonos italianos.

•Recorte de las estimaciones de crecimiento. SÍ. Reconociendo la dificultad de las nuevas previsiones, hemos visto los primeros números del impacto. Para Draghi, el Brexit recortaría el PIB en la Zona Euro en un 0,5% e impactaría en los próximos tres años. El BOE ha preferido retrasar la publicación de las nuevas estimaciones.

•Refugio en el dólar. PARCIAL. Aunque los niveles técnicos apuntan a un rango 1,07-1,09 y el diferencial de tipos a 1,05, la divisa se ha quedado en torno al 1,11. En palabras de Bullard “la historia de subidas de tipos (en EE UU?) se ha quedado anticuada”. Mercado “descolocado” de corto plazo, descontando un escenario no de subida, sino de bajada de tipos en 2016…Necesaria más visibilidad de movimientos de los Bancos centrales.

•Caída de los activos de riego. NO. Mercado que ha discriminado

•¿Hacemos cambios en nuestra aproximación de inversión? De momento, no, mantenemos los largos de dólar junto a una cartera más orientada al ciclo global. Sobre la libra, donde permanecíamos a la espera, el mayor impulso monetario desde el BOE (bien desde rebaja de tipos y/o más QE) seguirá presionando a la divisa, el activo que sin duda más justificado tiene el “escalón de valoración”, aunque la volatilidad se ha recortado. Nuestro nuevo objetivo corporativo frente al euro pasa ahora a 0,9.