Esta semana Andbank ha presentado sus Perspectivas económicas y estrategia de inversión para 2017. Aquí os dejamos las claves de lo que esperamos para la economía y los mercados en el nuevo año que está a punto de comenzar.

- España crecerá un 2,3% en 2017, por encima de la media en Europa (1,5%).

- El riesgo político se mantendrá en el continente europeo a lo largo del año que viene. Focos de riesgo en Italia, Holanda y ante un desacuerdo con Turquía para la reubicación de inmigrantes. Visión estructuralmente negativa para el euro.

- EEUU podría crecer por encima del 2,3%. Nuestras dudas se centran en la sostenibilidad de un crecimiento basado en gasto público. El gran riesgo estaría en una desregulación financiera, que alimente aún más las expectativas, pero profundice el hundimiento del mercado de deuda. La Fed podría responder subiendo hasta el 1.25%.

- Emergentes y materias primas seguirán beneficiándose del “Trump Trade”. India será la economía EM que más crecerá, y seguirá escalando posiciones en los rankings de competitividad. China, a pesar de todo, seguirá manteniendo ritmos en parámetros aceptables.

- Energía: Las noticias recientes favorecen el alza temporal de precios. Los factores estructurales apuntan a precios estructuralmente bajos.

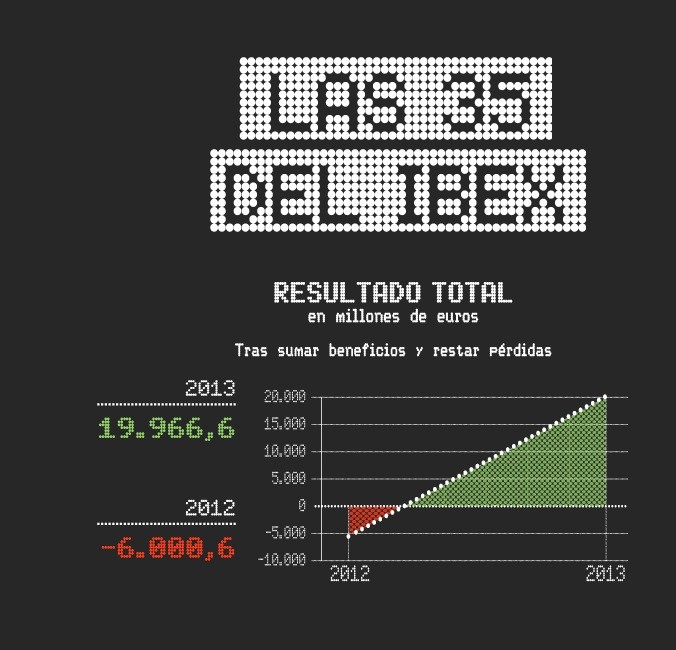

- El Ibex 35 podría cerrar 2017 en 9.384 puntos. Marian Fernández, responsable de Estrategia de Andbank, ve más atractiva la renta variable española que otros mercados europeos, gracias a la estabilidad política, un mayor crecimiento y un sector bancario que podría dejar atrás las dudas.

- La inflación en Europa se situará entre el 1% y el 1,2% y no se esperan estímulos fiscales destacados, a diferencia de lo que ocurrirá en EEUU.

- Según el economista jefe de Andbank, Álex Fusté, la economía norteamericana crecerá al menos un 2,3% en 2017, con un mercado laboral muy estrecho que dará lugar a tensiones salariales pero sin que estas vengan acompañadas por productividad, lo que resultará en mayores costes. Esto, junto con unas condiciones financieras ahora menos favorables (tras el aumento en las TIRs como antesala de la subidas de la Fed), no permitirán una gran expansión de márgenes ni de los beneficios empresariales. Los vientos de cola vendrían por una desregulación bancaria, lo que alimentaría aún más las expectativas y, con ello, a los índices bursátiles. La contrapartida (negativa) sería el hundimiento del mercado de deuda. Existen razones estructurales para ser favorables en el dólar frente al euro.

- Con respecto a las economías emergentes, Andbank se muestra menos preocupado que el consenso ante la amenaza de una subida del dólar que pueda poner en peligro a las economías dependientes del billete verde. 1. Estas economías han mejorado de forma generalizada sus desequilibrios externos (India, Brasil…) y son ahora menos vulnerables a shocks en el dólar. 2. Están más sincronizadas con un ciclo global, por lo que si Trump significa un repunte en el ciclo USA, también lo será para estos mercados. 3. El endurecimiento monetario (aumento en TIRs) históricamente ha afectado negativamente a los mercados emergentes, pero debemos considerar que el aumento en TIRs parte de un nivel cercano a 0%. 4) A pesar de que han recibido una gran cantidad de entradas de capital durante los últimos seis meses, las cifras están muy lejos de las vistas en el pasado. Si a ello sumamos las cantidades record de flujos de salida desde la victoria de Trump (y el escaso margen para nuevas fugas), nos inclinamos a pensar que estos mercados no se enfrentan un riesgo sistémico inminente como el que se observó a principios de los años 80 o finales de los noventa.

- Andbank apuesta por acciones y bonos de países emergentes (fiscalmente responsables y en procesos de ajuste presupuestario), en espera que el “Trump trade” siga desarrollándose durante la primera mitad del 2017. Preferible EM Asia, con un cierto énfasis en India, hoy inmersa en una importante agenda de reformas.

- Energía: El fuerte desarrollo de las energías alternativas, el previsible endurecimiento de la legislación internacional en producción energética, fruto de la cuestión climática, el desequilibrio estructural entre oferta y demanda global, la incorporación de Irán y de muchos productores no convencionales, entre los factores que deberían mantener el precio del petróleo estructuralmente bajo en el largo plazo.

España liderará el crecimiento en Europa (2,3%) en 2017, frente al 1,5% esperado para el conjunto del continente. De este modo, el PIB español crecerá por encima de la media a lo largo del próximo año, aunque podrían surgir algunas dudas más allá de 2017. Andbank se muestra más positivo sobre los valores españoles, con respecto al resto del continente, y prevé que el Ibex cerrará en los 9.384 puntos, y algo más cauteloso en cuanto a los bonos (1,9%).

Con respecto a EE.UU, las perspectivas económicas son muy dinámicas y complicadas, con un panorama a corto y medio plazo positivo y un crecimiento estimado del 2,3% a lo largo del próximo año. Andbank cree que hay lugar para una subida de tipos en diciembre y otras dos subidas durante 2017, con un rango objetivo de entre 1 y 1,25%.

Estas son las principales conclusiones del informe de ‘Perspectivas Económicas y Estrategia de Inversión de Andbank 2016’, que han presentado hoy en rueda de prensa Álex Fusté, economista jefe de Andbank, y Marian Fernández, responsable de Estrategia de la entidad.

Europa: persistirán los riesgos políticos

- Crecimiento. Las estimaciones del PIB para Europa muestran un crecimiento modesto (1,5%) para 2017, con España liderando el crecimiento (2,3%) e Italia a la cola (0,9%). Mejores perspectivas para el sector industrial y el de servicios. Andbank espera que el consumo seguirá apoyando la creación de empleo en la mayoría de países.

- Política monetaria: Pese a la ampliación del QE, según progrese 2017 cabe esperar rumores de reducción del sesgo expansivo de la política monetaria (tapering) en el curso del segundo semestre. Aunque aún es prematuro comparado con lo sucedido al iniciarse dicha reducción en el caso de EE.UU., bien podría incorporarse al discurso del BCE en la última parte del año.

- Inflación. Las cifras del IPC ya salieron de territorio negativo y las autoridades prevén que el IPC general aumentará al 1,2% interanual en 2017 y la inflación subyacente a casi el 1% interanual.

- No se espera ningún estímulo fiscal, incluso en aquellos países con margen para ello como Alemania.

- El artículo 50 del Tratado de Lisboa debería activarse en el primer trimestre de 2017, iniciando con ello el proceso de separación. El Gobierno puede necesitar la aprobación del Parlamento, lo que debería suavizar el proceso y reducir la probabilidad de un Brexit duro. Ante la falta de apoyo parlamentario de May no cabe descartar elecciones anticipadas.

- Riesgos políticos: El voto «NO» de Italia supone una congelación de facto de las reformas que ni Italia ni en Europa pueden permitirse. Italia podría estar abocada a elecciones anticipadas en las que la permanencia en el euro sea el tema estrella. En Holanda, fuerzas extremistas están ganando terreno. En Alemania, las encuestas apuntan a una victoria menos clara para Merkel y sus aliados políticos mientras que en Francia, el frente nacional de Le Pen se proyecta para obtener un resultado importante, tanto las elecciones presidenciales de abril (aunque debe perder en la 2da Ronda), como en las parlamentarias de junio.

- Bolsas europeas: Las valoraciones son mucho más modestas que las del mercado estadounidense. Un valor fundamental razonable para el Stoxx 600 sería 360 puntos (revalorización prácticamente nula. Vender en 384).

- Ibex: Valoración positiva. Las valoraciones son más atractivas que en otros mercados europeos. Andbank prevé ventas del 3% (previsión muy conservadora); una leve ampliación de márgenes al 8% (desde el 7,6%) gracias a un panorama político más estable; mayor crecimiento, y un sector bancario que podría dejar de renquear. La previsión del BPA en 2017 es de 621 euros y un PER estable (en 15,1x).

- Renta fija: Valoración negativa. Tras la victoria de Trump, y dados los posibles efectos de sus medidas sobre los bonos del Tesoro de EE.UU., revisamos al alza los niveles fundamentales para la mayoría de los rendimientos de los bonos soberanos europeos.

- Bund alemán a 10 años: 0,7%. Bonos periféricos: Italia 2,1%, España 1,9%, Portugal 3,3%, Irlanda 1,4%. Principales factores en los bonos del Tesoro y expectativas de inflación.

EEUU: Considerables estímulos fiscales con implicaciones contradictorias

- Crecimiento: PIB (2,3%), inflación (2,2%) y desempleo (4,7%). A corto plazo, la expectativa generada por el anuncio de políticas de gasto y rebajas de impuestos puede mantenerse. Ello seguiría impulsando las bolsas y el hundiendo el mercado de deuda. A medio plazo, el aumento en las rentabilidades de los bonos representa un evidente aumento en el coste del capital, justo en un momento de claro retroceso en los retornos del capital, lo que afectará negativamente a la inversión y al PIB. La economía de EE.UU. ofrecía muestras de estar en una fase muy madura del ciclo antes de las elecciones y hoy estamos aún lejos de creer que Trump pueda representar ese factor generador de ciclo económico e inflación. La reciente expectativa generada, en términos de actividad e inflación, puede ser excesiva. 1) Las políticas de gasto se financian con recursos que se deben detraer de consumo presente, derivando en un efecto neutro. 2) El gasto en infraestructura suele mejorar problemas de cuello de botella, lo que suele desembocar en más desinflación. 3) Mucha de la destrucción de empleos manufactureros en EUA tienen que ver con el desarrollo de robótica y tecnología y no con la globalización, y son, por lo tanto, de difícil recuperación. Debemos admitir que la política de mayor palanca sería una desregulación financiera en USA que diese lugar a un nuevo ciclo de crédito. Eso supondría beneficios a corto plazo para los mercados de equity, pero nuevos desequilibrios en el largo plazo.

- Política monetaria. Trump ha sido crítico con la Fed, pero aún no queda claro cuáles son sus opiniones sobre política monetaria. Los mercados están valorando subidas de tipos agresivas por parte de la Fed. Creemos que hay lugar para 2-3 aumentos de tipos hasta diciembre de 2017, con un rango objetivo de entre 1 y 1,25%, pero el impacto que ello pueda tener en los tramos largos de la curva limitará el buen desempeño de sectores clave como el inmobiliario (con el tipo hipotecario en pleno repunte). La inversión productiva también cederá en un entorno en donde el coste del capital (TIR) se acerca al rendimiento del capital. Por esa razón creemos que cuanto más suban las TIRs de los bonos en USA, más rápido bajarán después.

- Estímulos fiscales. Las propuestas de Trump tienen implicaciones contradictorias (estímulo fiscal versus aranceles comerciales) y tampoco está claro el impacto potencialmente positivo que éstas puedan tener. Por ejemplo, el estímulo fiscal de sus propuestas de infraestructura aparentemente pueden impulsar la actividad. Sin embargo, debemos tener en cuenta que los recursos para financiar eso deben detraerse de consumo presente, tendiendo a verse un efecto neutro. Al fin y al cabo, sector público y privado luchan por ese recurso (capital) y suele acabar en juego de suma cero. Por otro lado, las restricciones sobre el comercio internacional, vía aranceles, aparentemente se hace para re-localizar producción en territorio doméstico, sin embargo, los aranceles suponen de facto un aumento inmediato en la factura para el trabajador/consumidor norte-americano. Cabe entender que deshacer las plataformas logísticas que durante décadas se han venido formado entre USA y México podría perjudicar (y hasta enfurecer) al Corp. USA. Algo que tampoco resultaría gratis.

- Mercados:

- Renta variable: Valoración neutral. Cotización objetivo por fundamentales: 2.233. Revalorización potencial escasa. Esto resulta de asumir crecimiento en beneficios del 7.2% (hasta los 128 dólares) y aplicar un PER razonable de 17.5x. Cualquier rally considerablemente por encima de 2.233, sería fruto de un PER “no razonable”. ¿Por qué? Nuestra proyección de beneficios ya es, de por sí, optimista (márgenes estables en el 10%, cuando es más probable que éstos se deterioren por el mayor coste de financiación y presión salarial). Por ello, el único factor de palanca para el S&P desde niveles actuales es una mera expansión de múltiplos. Vender en 2.456.

- Valoración precaución. La gran expectativa generada tras la victoria de Trump puede seguir llevando las rentabilidades de los bonos hacia arriba (hundimiento del precio). Ese es el gran riesgo, pues gran parte del mercado sigue con las velas desplegadas en deuda. El lado positivo es que creemos que las rentabilidades de los bonos no debieran ir mucho más allá del 2.8%, en el caso del US Treasury.

China

- Nuevo equilibrio regional. La promesa de Trump de una postura más aislacionista conferirá ventaja a China en la batalla por la influencia regional. La iniciativa OBOR ya ha dado dos victorias a China recientemente, con Filipinas y Malasia cerrando acuerdos comerciales y de inversión con el gigante asiático. No obstante, la batalla de China por hacerse con una influencia política y económica hegemónica en la región no será fácil, ya que Estados Unidos mantiene fuertes lazos aún con Japón, Corea del Sur, Australia, Tailandia, Singapur, Indonesia y, más recientemente, también India. Con todo, es innegable que China tiene de su parte el discurso ganador: liderazgo errático de EE.UU. (con el abandono del TPP como claro ejemplo) versus generosidad de Beijing

- Nueva ola de liberalización. Una política aislacionista en EUA y una guerra arancelaria sería costosísimo. A pesar de ello, pensar que no se llevará a cabo ninguna política restrictiva en comercio internacional sería naif (pues esto estaba en el centro programático de la campaña de Trump). Dicho esto, y dada la intensidad de las inversiones Chinas en el exterior (y especialmente en USA, en donde sólo en el último trimestre se ha invertido capital chino equivalente al de todo el 2015), es muy probable que la cuestión de la reciprocidad de inversiones mejore (eso es globalizador), lo que supondría una nueva oleada de liberalizaciones en China. En caso contrario, Trump podría aumentar la presión para reforzar el proceso de escrutinio de la inversión extranjera en EE.UU.

- Después de todo, China pudiera no ser el riesgo que dicen. Inmersa en su particular fase de transición, China depende de las decisiones (reformas) que tome, de la misma manera que la Europa del 62 (tras la reconstrucción y los excesos de capacidad), o la Suecia del 94 (tras los excesos bancarios). Ejemplos de transiciones exitosas que resultaron de unas buenas decisiones (reformas). ¿Puede China tener éxito en su transición? Si bien es cierto hay camino por recorrer, también lo es que se han adoptado importantes reformas en los ámbitos del endeudamiento de los gobiernos locales, políticas diferenciadas de crédito, gestión del exceso de capacidad con cierres graduales de industria pesada y minería, límites en la oferta de suelo en ciudades con elevados stocks de vivienda, nuevo enfoque en el control de la base monetaria (desde la cantidad, hacia el precio) y que ha resultado en una volatilidad cero en el mercado intercambiario. Ampliación de las bandas de cotización del renmimbi, con fijación del punto central de acuerdo con el cierre del mercado, etc. Con todo, la historia nos demuestra que si las decisiones son buenas, la transición puede ser exitosa.

- Mercados:

- Renta variable (Shenzhen): ATRACTIVA. Cotización por fundamentales: 2.254 (+14%)

- Renta variable (Shanghái): NEUTRAL. Cotización por fundamentales: 3.322. (+5%)

- Deuda: NEUTRAL. Objetivo para el bono a 10 años: 2,8%

- Divisas: VALOR RAZONABLE. Objetivo por fundamental: USD/CNY: 6,75

India

- Mayor crecimiento entre los emergentes. Tenemos razones para pensar que India seguirá ganado posiciones en los listados globales de “doing busines” y competitividad.

- Reformas ambiciosas: Entre las reformas recientes valoramos muy positivamente la GST reform (Goods & Services Tax reform), que unifica los esquemas impositivos a nivel local, estatal y federal, dando lugar a las condiciones para la configuración de un auténtico mercado común de 1.400 millones de personas. Otra reforma crítica llevada a cabo por la administración Modi es el nuevo Codigo de Insolvencias y quiebras, con la profesionalización de jueces especializados y la definición de las estructuras de pasivos y acreederos (esencial para el desarrollo de un mercado de deuda corporativa) y que ha de permitir, no sólo el desbloqueo del ciclo de créditos, sino el fin de una situación de monopolio en el mercado de financiación. Otra reforma es la “Adhaar bill” de identidad digital y empleo de información biométrica, encaminada a acabar con las fugas de recursos de una administración sin control, además de la bancarización de cientos de millones de familias. Ya sabemos lo que le pasa a la velocidad del dinero cuando una economía pasa a estar bancarizada. O el rescate de las distribuidoras estatales de energía, destinada a rebajar aún más los periodos de conexión a la red (hoy en 45 días, desde los 138 de hace 2 años). Por todo ello, creemos que la India seguirá adelantando posiciones en todas las métricas de competitividad.

- Disrupción por la eliminación de billetes grandes. La demonetización de una economía en la que el 80% de las transacciones son en cash está teniendo un efecto disruptivo, pero Andbank no ve en esto un serio riesgo por las siguientes razones: 1) el 50% del producto nacional (y el 80% del empleo) pertenecen a la economía informal, una cifra insostenible, 2) con el 75% de las notas de alta denominación presentadas para validación se ha encontrado un camino para otorgar al cash dudoso (informal) la apariencia de legitimidad. Este capital ha entrado en el sistema bancario y está disponible para crédito, 3) el PIB del cuarto trimestre probablemente sufra una fuerte desaceleración pero, a medio plazo, poner el vasto, pero improductivo, sector informal en el ámbito de la economía formal producirá una recuperación en V.

- Mercados:

- Renta variable (Sensex): ATRACTIVA. Cotización por fundamentales: 29.126 puntos (+9.8%)

- Deuda: ATRACTIVA. Objetivo para el bono a 10 años: 5,7%

México

- El país está sin duda experimentando una dinámica muy complicada e insatisfactoria, con un deterioro de la situación fiscal, una desaceleración del PIB, agravada por la aplicación de medidas de política monetaria restrictivas por parte de BANXICO para evitar el colapso de la divisa. El crecimiento del PIB en 2016 se quedará en 2,1%, pero estamos revisando considerablemente a la baja nuestra meta para 2017, dejándola en el 1%.

- Trump y el proteccionismo. La Constitución estadounidense reconoce al Congreso claras competencias para «regular el comercio con naciones extranjeras». En consecuencia, parece obvio que la «renegociación inmediata» del TLCAN tendría que pasar por el Congreso. Puesto que los republicanos del Congreso suelen ser partidarios del libre comercio, es cuestionable que el Presidente Trump quiera desperdiciar un valioso capital político impulsando una renegociación total del TLCAN. La opción más «suave» sería acogerse al Artículo 201 del TLCAN, que permite al Presidente imponer «obligaciones adicionales» a los estados miembros tras «consultas con el Congreso». Es posible que el presidente Trump pudiera utilizar este mecanismo para imponer aranceles comerciales a México (aunque en ningún caso llegasen a la tarifa del 35% que propuso). La opción «dura» de que dispone el Presidente Trump sería abandonar la idea de la renegociación y retirarse del TLCAN por completo. La mayoría de juristas expertos coinciden en que esto no requeriría aprobación del Congreso. Si este fuera el caso, las relaciones comerciales con México se regirían por las normas de la OMC (mucho menos favorables para el país exportador). Andbank apuesta por la decisión de la “línea suave” como escenario central.

- Mercados: El castigo ha sido excepcional. La caída de la divisa ha sido un evento de intensidad “sigma 6”, algo no visto desde la crisis del Tequila, cuando México estaba técnicamente en quiebra. Creemos que Mexico hoy no está en esa situación. Consideramos que el castigo ha sido excesivo y apostamos por una reversión.

- Renta variable (México): Neutral – Atractiva. Cotización por fundamentales: 48.566 puntos (+4%)

- Deuda: ATRACTIVA. Objetivo para la TIR del bono a 10 años local en 7%, y el bono en USD al 4% (hoy en 7.3% y 4.2% respectivamente)

Materias primas/energía

- Petróleo: ENERGÍA (PETRÓLEO): Objetivo fundamental en 45 USD. (Rango: comprar a 30 USD, vender a 55 USD).

Los factores impulsores del petróleo a corto plazo apuntan a unos precios ligeramente al alza. Los miembros de la OPEP llegaron a un acuerdo para congelar la producción, lo que sugiere que es necesario manipular el mercado para defender los precios.

Los factores impulsores estructurales del petróleo apuntan a precios bajos en el largo plazo: Las energías alternativas están tomando el testigo. Los crecientes problemas medioambientales llevarán a un endurecimiento gradual de la legislación y los niveles de producción, el retorno de Irán representa un cambio de juego y los productores de la OPEP ya no están en condiciones de fijar los precios. El desequilibrio global de la oferta sobre la demanda asciende a 1 millón de barriles diarios.

- Oro: Objetivo fundamental: 1.050 USD/onza. (Rango: comprar a 900 USD/oz, vender por encima de 1.200 USD/oz)

Factores negativos: Oro en términos reales sigue caro. De la misma manera, el oro está caro en términos relativos contra el Brent, la plata, o el S&P. Estos ratios se sitúan por encima de sus promedios históricos, lo que significa que, o bien el oro está caro, o estos activos (índices) están baratos (hipótesis, esta última, que descartamos).

Factores positivos: 1) Los rendimientos negativos siguen confiriendo atractivo al oro. La desventaja del oro frente a los instrumentos de renta fija (el oro no ofrece cupón) está en estos momentos neutralizada, con rendimientos negativos en numerosos títulos de deuda global. 2) Mercado mundial de oro (volumen relativo). El valor total de las existencias de oro comercial en el mundo ronda los 6,9 billones de USD, un porcentaje bien pequeño (3,2%) del valor total de los mercados monetarios (212 billones).

Divisas

La posición global en USD se redujo drásticamente el mes pasado y, en estos momentos, representa un posicionamiento neto largo frente a las otras divisas, con un interés abierto del orden de 25.020 millones de USD (17.470 millones el mes pasado y 8.900 millones hace dos). Se trata de la mayor posición en USD desde febrero; sin embargo, pese a esta compra de dólares, la posición global en el USD todavía se sitúa muy por debajo de los +44.300 millones de posicionamiento neto largo en USD que se registró en abril de 2015, lo que significa que las posiciones largas todavía podrían ser mucho más largas.

EUR/USD: Objetivo fundamental (1,00)

La cara contraria de lo anterior fue la reducción de posiciones en las monedas de reserva distintas del dólar. Todavía hay margen para tomar posiciones largas en USD vendiendo más EUR, ya que las posiciones cortas en EUR siguen muy por debajo de los -24.300 millones habituales en los últimos 12 meses. El posicionamiento en la libra esterlina apenas cambió, aunque las posiciones cortas en GBP aún representan cifras que apenas superan sus niveles récord.

- JPY: Objetivo (112); EUR/JPY: Objetivo (112). Niveles muy estresados (cortos) en el JPY

- GBP: Objetivo (0,83); EUR/GBP: Objetivo (0,83). ¿Trump Trade vs Brexit? No hay color.

- CHF: Objetivo (0,95); EUR/CHF: Objetivo (0,95). Posiciones históricamente cortas en CHF

- MXN: Objetivo (19,75); EUR/MXN: Objetivo (19,75)

- BRL: Objetivo (3,35); EUR/BRL: Objetivo (3,35)

- ARS: Objetivo (18,5); EUR/ARS: Objetivo (18,5)

- RUB: NEUTRAL

- AUD: NEUTRAL

- CAD: NEUTRAL-SOBREPONDERAR

- CNY/USD: Objetivo (6,75)