Italia nos ha ofrecido en la última semana alguna señal esperanzadora en relación con la batalla frente al coronavirus, alimentando la percepción de que se podría haber visto el pico de contagios. Y es de esperar que el caso de Italia pueda ser el patrón de otros países, como España. Mirando fuera de Europa las medidas de confinamiento se han ampliado, particularmente entre los emergentes, y hay expectativas desde las farmacéuticas de poder contar con una vacuna para primeros de 2021.

Pero en el punto de mira actual, más que Europa, estaría EE UU donde aún restan semanas difíciles. Lejos todavía de poder “cantar victoria” en la lucha contra la pandemia, tampoco podemos ignorar algunos pequeños y positivos avances. Peores han sido las novedades desde la Unión Europea con una respuesta “tibia” del Consejo Europeo, sin haber logrado avances en materia de integración. La negativa de Alemania y Holanda a algunas alternativas para la mutualización de riesgos (coronabonos, eurobonos, no condicionalidad para los fondos del Mecanismo de Rescate,…) contrasta con respuestas más flexibles como la del BCE o la Comisión Europea. Una mayor solidaridad europea en este momento sería conveniente, incluso necesaria para el proyecto europeo. Podría ser la lección para Europa en esta crisis y en no aprenderla reside el riesgo. La UE tradicionalmente avanza en crisis por lo que no descartamos ver que algunas posturas se vayan aproximando hacia un punto intermedio.

Tras el anuncio de muchas medidas, es tiempo ahora de ponerlas en práctica con los bancos centrales ya actuando. Entre sus logros está la mejora del crédito, iniciada desde el grado de inversión y alcanzando en las últimas sesiones también al universo High Yield. Otra señal alentadora es la reapertura de los mercados primarios corporativos. Así, en Europa las empresas están volviendo a colocar deuda de forma progresiva, empezando por los sectores defensivos y con un nivel de apetito considerable por parte de los inversores. Mercado de crédito “normalizándose” poco a poco en los distintos segmentos.

Nos espera un tiempo de datos macroeconómicos negativos, que ya empezamos a ver la semana pasada con las cifras de desempleo en EEUU. El mercado lo sabe. Información adelantada podrían darnos las encuestas de confianza, particularmente las de países como China que han pasado ya lo peor en términos sanitarios. Y en este punto sí hemos recibido mejores noticias, con unas encuestas desde China dibujando una rápida recuperación, industrial y de servicios, que apoyarían el escenario en forma de “V”. Con todo, la visibilidad económica sigue siendo limitada llevando a muchas empresas a prescindir de previsiones de resultados, suspender los dividendos o los programas de acciones previstas.

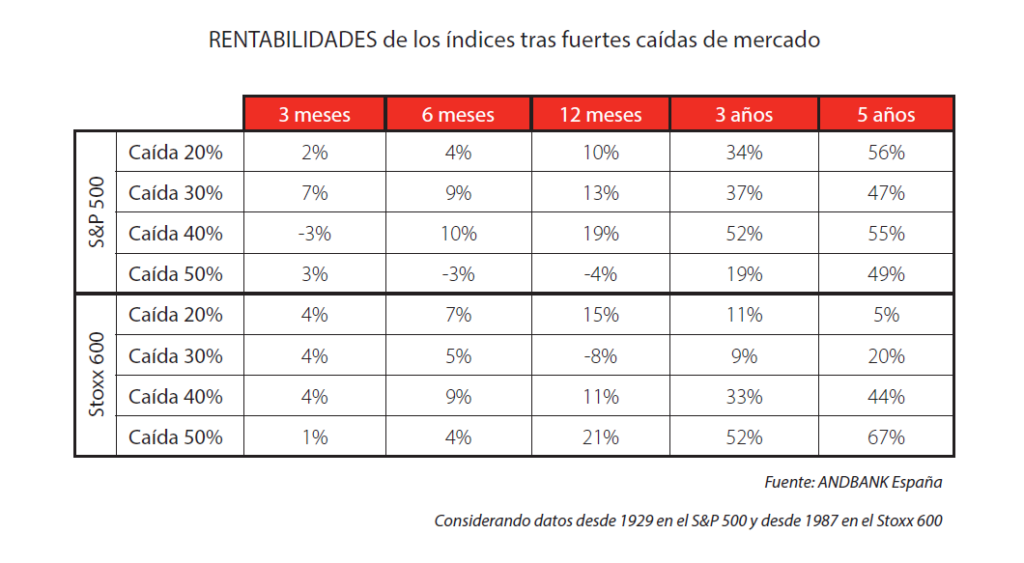

Si nos fijamos en momentos pasados, la renta variable, tras periodos de fuerte corrección (caídas superiores al 20% como las que hemos vivido), ha tenido un positivo comportamiento en plazos que van desde los 3 meses a los 5 años siguientes (ver tabla). El estudio recoge, ni más ni menos, el paso por una depresión global, una guerra mundial, una reconstrucción del espacio europeo, una crisis monetaria, una crisis severa de crédito y una crisis de valoración de “nueva economía”.

Es cierto que esta crisis tiene características específicas y novedosas que invitan a ser prudente antes de hacer una lectura directa de episodios previos, pero suele haber, en estos distintos momentos, elementos compartidos. Mantenemos nuestro mensaje constructivo para los mercados en el medio plazo y todavía cauto en el corto. Somos conscientes de la falta de visibilidad, pero también advertimos oportunidades puntuales. ¿Dónde? Especialmente en el mundo de la renta fija, más protegido por los bancos centrales, y poco a poco en renta variable con una aproximación en la que prima el liderazgo y la solidez de balances de las compañías, las temáticas de largo plazo: en definitiva, opciones que muestren resistencia en los distintos escenarios posibles.