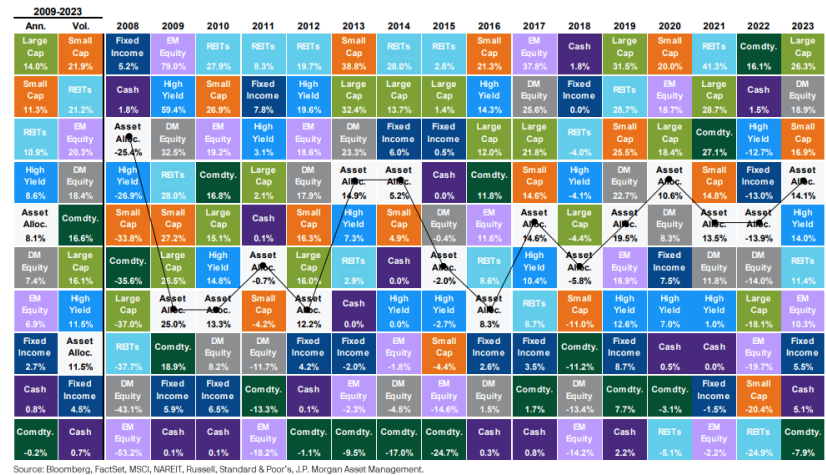

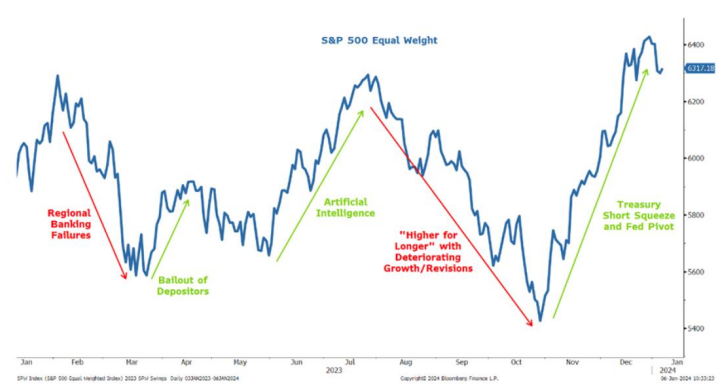

Despedimos un 2023 en el que los mercados financieros han ofrecido retornos por encima del 10% en buena parte de las categorías de renta variable, con las empresas de mayor capitalización y los mercados desarrollados batiendo a los emergentes. En renta fija las mayores rentabilidades se han logrado en los activos con mayor riesgo asociado (High Yield, emergentes). Mientras, en el “furgón de cola”, las materias primas, “activo refugio” en 2022. Además, ha sido un año marcado por distintos hitos/factores: desde el riesgo financiero americano, al protagonismo de la IA y los tipos/bancos centrales como telón de fondo.

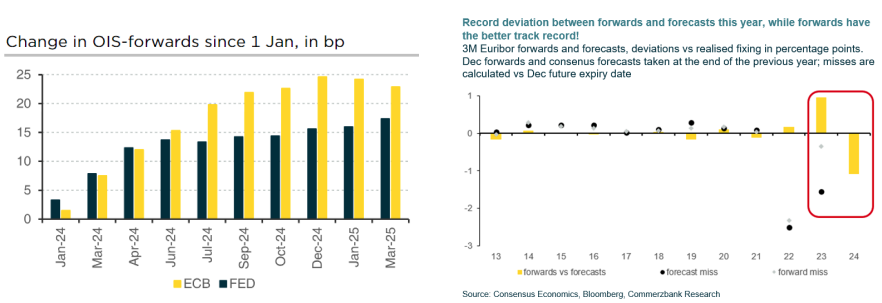

Tras el rally de fin de año, el mercado se replantea alguna de las bajada de tipos cotizadas. Detrás de esta corrección encontramos datos ambiguos y unas Actas de la última reunión de la FED que, reconociendo los avances en la inflación y el perfil más equilibrado de crecimiento-precios, no anticipan un recorte tan pronto como en este primer trimestre. En Europa nunca antes se había dado una desviación mayor entre lo que los mercados cotizan y los economistas anticipan, siendo tradicionalmente los primeros mejores predictores. Si bien es cierto que el ritmo es incierto, la dirección es clara: relajación monetaria. Incluso desde el BCE, donde la opción no se debatió en diciembre, surgen ya las voces que hablan abiertamente de bajadas en 2024, sin esperar a mayo (datos de convenios laborales) ante la falta de señales de efectos de segunda ronda. Nuestra visión es menos ambiciosa que la de mercado, esperando menores bajadas de tipos y concentradas en la segunda mitad de año.

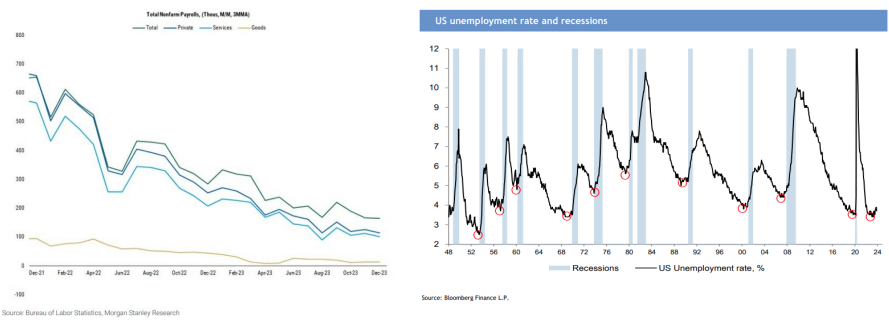

Por otro lado, cerramos 2023 esperando un mercado laboral aún fuerte aunque con menos brío. Y en esa dirección apuntan los datos conocidos en enero. En Estados Unidos, aunque algunos indicadores muestran cierta relajación (tasa de abandono y de contratación a la baja), las sólidas cifras de creación de empleo de diciembre siguen mostrando un mercado laboral ajustado en términos de oferta (tasa de paro estable en el 3,7%). Y con ello, la falta de necesidad de que la FED acelere las bajadas de tipos. Tendencia similar en la eurozona: mercado ajustado, paro sin cambios y en mínimos (6,4%). Base en Europa para que el consumo, apoyado por el empleo y los mayores salarios reales, despunte. Pero no podemos olvidar que el empleo es un indicador retrasado y que suele mediar un breve lapso de tiempo entre las mejores lecturas de paro y el deterioro rápido del mismo.

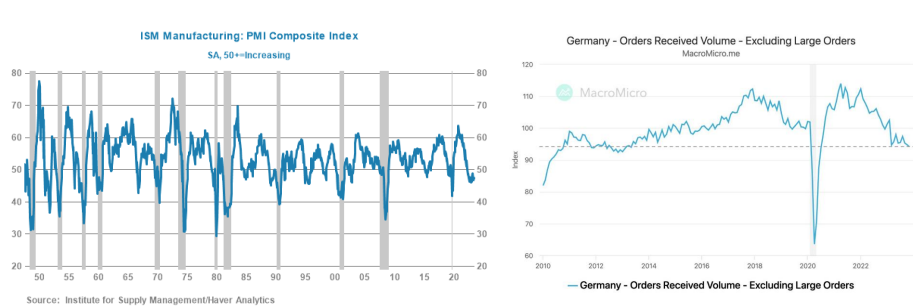

El sentimiento no repunta, incluso decae como en Estados Unidos, y de forma más marcada en el frente de servicios que en el manufacturero. Tampoco lo hacen otras lecturas como los pedidos industriales. En general, referencias compatibles con desaceleración, crecimientos ligeramente negativos o estancamiento. En otras palabras: aterrizaje suave.

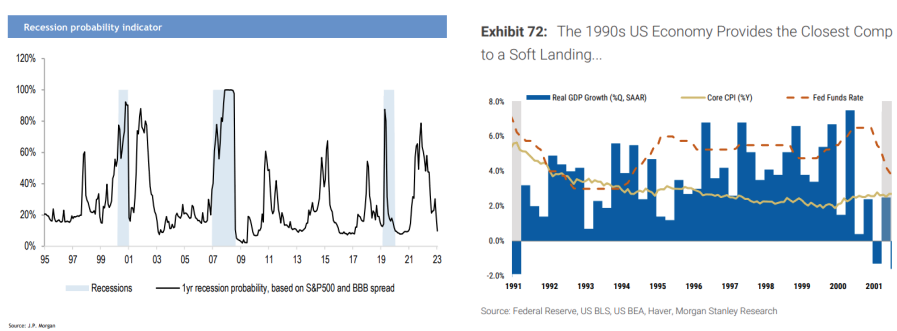

Es cierto que los aterrizajes suaves no son pauta común en economía. La situación más comparable parece que podríamos encontrarla en Estados Unidos a mediados de los 90: la FED había subido tipos de forma agresiva en 1994 en respuesta a una inflación al alza, la economía se estancó y bajaron los tipos de interés en 75 p.b., manteniéndolos en ese nivel un año para luego volver a subirlos una vez que el crecimiento se recuperó. Escenarios en mercado que pasan del aterrizaje suave, a la posibilidad de que venga seguido de una aceleración del crecimiento nominal o, el menos deseable, de un aterrizaje brusco. Asignación de activos diferente en cada caso.