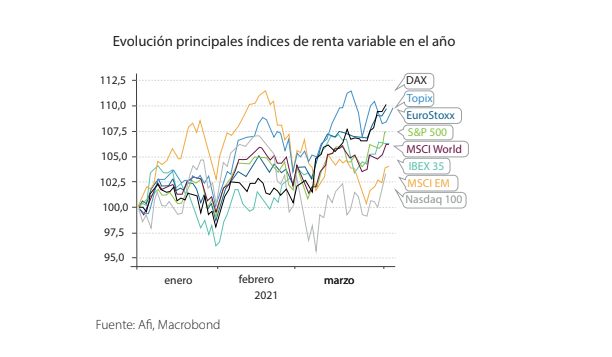

Termina marzo dejando muy buen sabor de boca a los inversores en renta variable y no tanto a los de renta fija. El balance del primer trimestre de 2021 ha sido muy positivo en bolsa, particularmente en los mercados europeos, por delante de los índices americanos, y con buena parte de los emergentes entre los rezagados. Profundizando un poco más, han sido los sectores energético y financiero los que han liderado las subidas, con eléctricas, consumo básico y salud entre los de peor comportamiento. Nos encontramos así con la esperada rotación en renta variable, con flujos desde los sectores más defensivos y de crecimiento a los más cíclicos y value.

La “pintura” de estos tres meses ha sido más complicada para la renta fija, donde las pérdidas han sido generalizadas, especialmente en los bonos de mayor duración. Solo se han salvado de los “números rojos” los emisores de menor calificación crediticia, el denominado High Yield, muy vinculados a la evolución de la renta variable. Bancos centrales en los países desarrollados que vinieron a reconocer en marzo que el estímulo seguirá, y que incluso se acelerará en el caso del BCE con compras de activos significativamente mayores desde marzo a junio. La prudencia, la paciencia, siguen presentes incluso entre los bancos centrales que han mejorado sus perspectivas macroeconómicas, como la FED. Lo anterior ha convivido en marzo con algunas subidas de tipos, por sorpresa, por parte de las autoridades monetarias de Brasil y Turquía en defensa del control de la inflación.

Entre las materias primas, ha sido trimestre de fuertes subidas en muchas de ellas, no limitadas al crudo (22%), sino extendida a algunas agrícolas o industriales. El oro, y la plata como derivada, son las excepciones, con pérdidas explicables desde la negativa evolución de la renta fija. Y cerrando el repaso por activos, positivo comienzo de 2021 para el dólar, con muy buena parte de las monedas depreciándose frente a la divisa americana.

La pregunta ahora es, ¿tendrán los movimientos previos continuidad? ¿pueden seguir subiendo las bolsas, cayendo los bonos? ¿continuarán liderando los movimientos los mismos sectores? En el cortísimo plazo, y si nos basamos en la historia, abril ha sido tradicionalmente un mes positivo para los mercados de renta variable, con revalorizaciones medias del 2-3%. En apoyo del buen momento estarían los datos macro, que estrenan el mes con un sentimiento al alza y muy buenas cifras de empleo en EE UU. También se abre el nuevo periodo de resultados, en el que se espera la confirmación de la recuperación del nivel de beneficios previo a la pandemia en muchas geografías (EE UU y China entre otros países). Dicho esto, parece que empezamos a ver cierto cuestionamiento sobre el liderazgo sectorial, con preocupación sobre si la recuperación está ya suficientemente descontada entre los cíclicos y serían otros sectores (¿tecnología, eléctricas?), los que podrían hacerlo desde ahora mejor. Y es que ciertas revalorizaciones son llamativas, como autos que ha recuperado en un año lo perdido en los dos previos, o químicas o industriales que cotizan en máximos históricos. Necesidad de discriminar, de elegir.

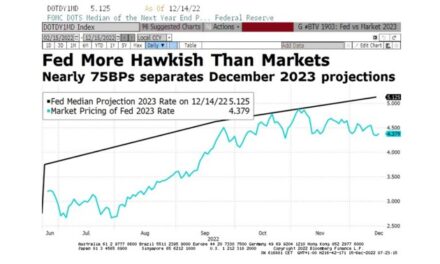

La clave está y estará en la renta fija. Como comentamos anteriormente, los bancos centrales seguirán apoyando tipos bajos. En sentido contario, el mayor estímulo fiscal en EE UU, al que se suma ahora un plan de infraestructuras y de creación de empleo para los próximos 10 años. Los mercados van ya “por delante”, descontando ahora subidas de tipos de interés en EE UU para primeros de 2023 frente a una mayoría de miembros de la FED que no espera cambios en todo ese año. A las puertas de mayores cifras de inflación, probablemente temporales, los largos plazos podrían seguir registrando pérdidas, pero tendríamos la vista puesta en el entorno del 2% del 10 años americano para volver a incorporar duración a la cartera.

En Europa, el BCE está intentando separarse de la FED, reducir la correlación de la renta fija europea frente a la americana. Su estrategia, apoyada en el lapso de tiempo del estímulo fiscal (entrada inmediata en vigor del Plan Biden vs. gradualidad del Fondo de Recuperación europeo), está teniendo, a la fecha, éxito. Con todo, parece difícil que el bono alemán acabe separándose del todo del americano, por lo que el desacoplamiento puede ser más en intensidad, que en dirección. Riesgo en renta fija que sigue así concentrado en la duración, por lo que en renta fija preferimos asumir el riesgo de crédito, que entendemos más asumible, y donde las opciones más interesantes dentro de los desarrollados estarían en los activos de High Yield.