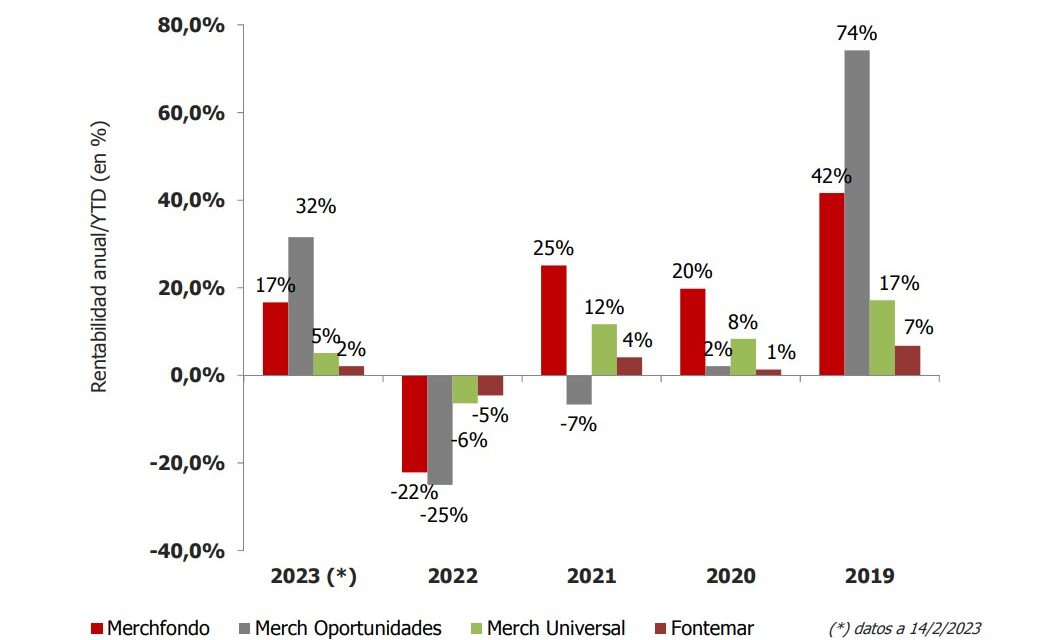

La gama de fondos Merch ha comenzado 2023 de forma extraordinaria. El equipo de gestores nos recuerda que este fuerte arranque de 2023 no es representativo, como tampoco lo es la mirada a un año. Repasamos la gama:

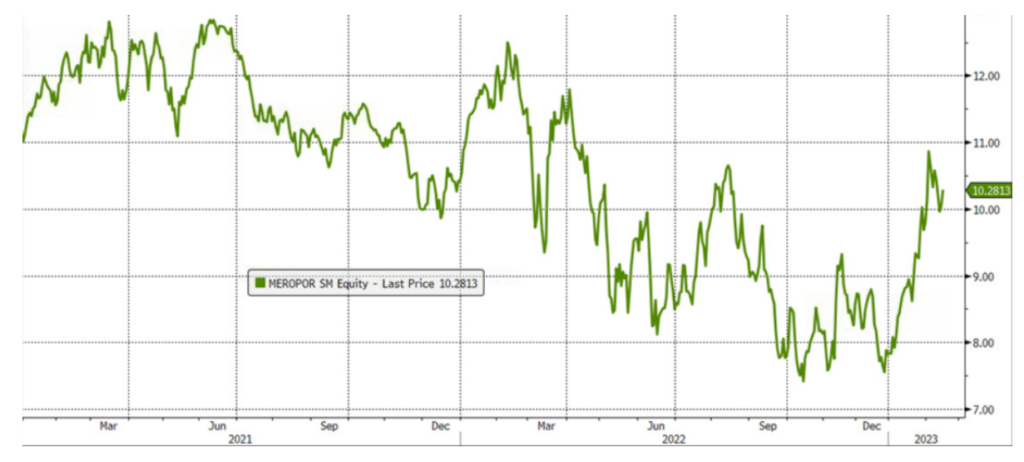

/ MERCHFONDO: Objetivo de rentabilidad a medio y largo plazo

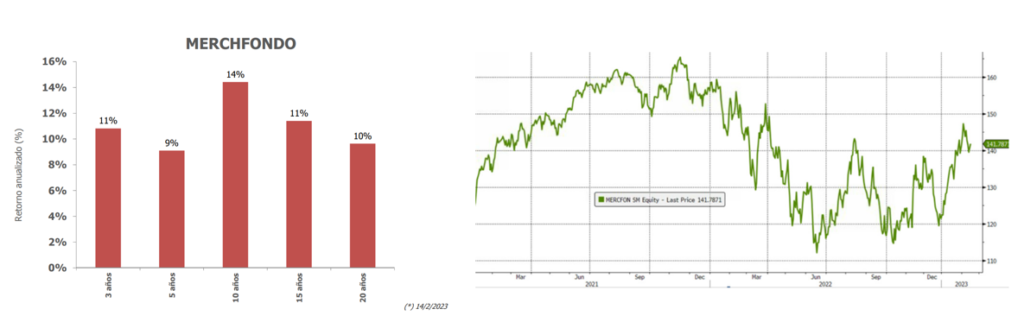

En el caso de Merchfondo, estos son sus fondos «ranking»:

- 10º a 3 años.

- 7º a 5, 2º a 10 años.

- 1º a 15-20-25 años.

- Universal: 2º a 3 y 10 años, 4º a 5.

- Fontemar: 2º a 3 y 5 años, 4º en la última década (datos Inverco a diciembre 2022 en la categoría de fondos globales)

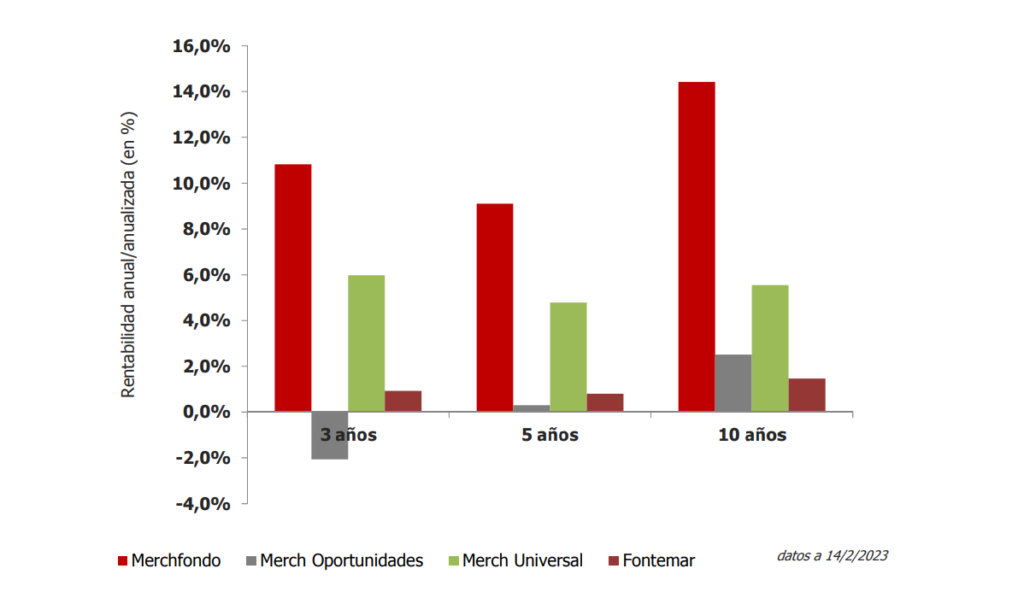

La consistencia en el tiempo de Merchfondo:

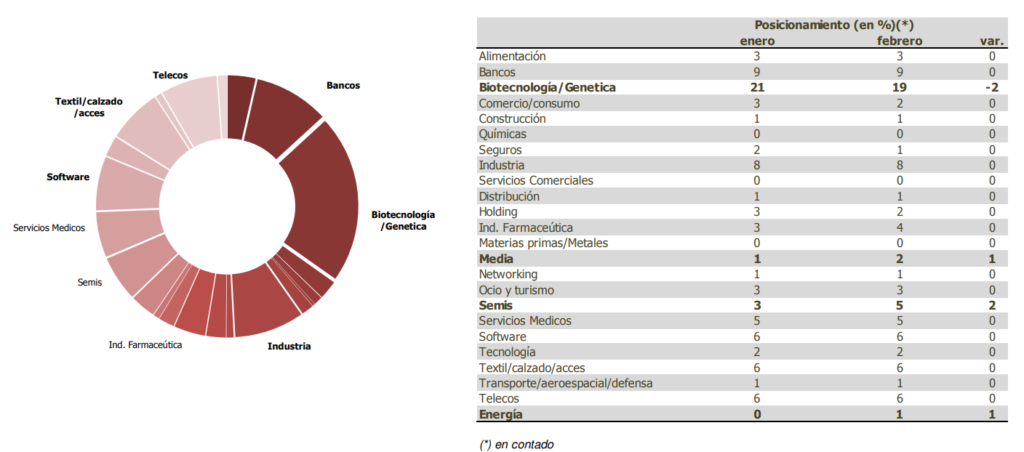

Así evoluciona la cartera del Merchfondo:

- Diversificación creciente: 62 valores. En biotecnología menor exposición a Alnylam y Biogen. Vuelve a cartera Enphase dentro del sector de energía.

- Aumenta en enero la exposición neta a dólar: ha funcionado la cobertura y el dólar ha corregido mucho de su subida de 2022. En Merchfondo del 33% al 38% aproximadamente.

/ MERCHOPORTUNIDADES

La filosofía del fondo de buscar oportunidades. Se trata de un fondo oportunista, con posiciones “contrarias” en muchos momentos y elevada rotación (no de buy & hold).

- ¿Qué entienden por oportunidades? Empresas de alta calidad, que han sufrido correcciones relevantes (30% aprox.) consecuencia de alguna razón solucionable.

- Recorte de la inversión en contado; sigue la destacada posición en opciones (calls) y se incorporan opciones (put) sobre el Nasdaq.

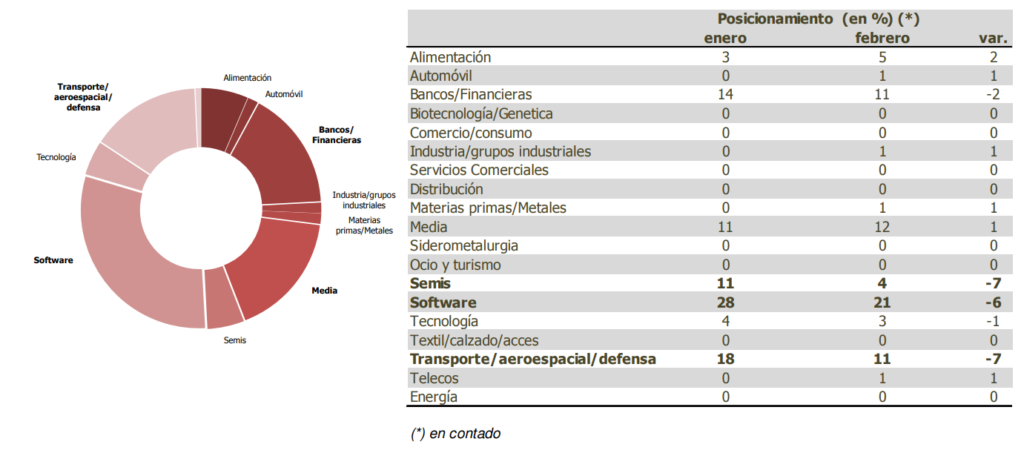

Así se estructura la cartera del Merch Oportunidades:

Cambios en las principales posiciones en cartera, con salida de Meta y PayPal del Top 4 y entrada de Amazon y Zoom entre los valores destacados. Sectorialmente se rebaja la exposición en contado a Semis (aunque mayor vía opciones), Software y transporte, incorporándose valores en sectores no representados en la cartera del mes previo (autos, industria, materias primas).

/ NUESTRO ENFOQUE MERCH:

- Mucha historia: más de 35 años de gestión

- Objetivo claro: generar rentabilidad para el inversor en el largo plazo

- Consistencia probada con fuerte creación de valor en el tiempo

- Buscando la rentabilidad al margen de la evolución de los índices

- La volatilidad no es objetivo de gestión

- Global: así es la cartera y el enfoque de los fondos

- Estilo ecléctico: ni growth, ni value, ni cíclico, ni defensivo….

- Profundo conocimiento de los valores, clave en una selección basada en criterios fundamentales: «selección artesanal»

- Foco en los modelos de negocio de las empresas: innovación, cartera de productos/servicios, barreras de entrada, management, solidez de balances…

- Diversificación sí, pero con una gestión de convicción, mostrada en el peso de algunas acciones en cartera