Lee el Informe de Estrategia Semanal completo

La Fed decide esperar: pesa la incertidumbre

Los mercados acertaron en la decisión, tipos sin cambios, aunque el énfasis en la situación internacional (China y emergentes) fue más acusado de lo previsto: ¿dudas sobre el crecimiento?…

- Comunicado que reconoce la mejora del mercado laboral y el incremento moderado del gasto de los hogares y la inversión, pero también que «pesan» otros factores, globales y financieros, que podrían impactar tanto en actividad como en precios en el corto plazo, y que parecen empañar el positivo momento doméstico. Primera lectura: los acontecimientos externos (China y emergentes, por ser más concretos), influyen más en las decisiones que lo que se pensaba (discursos del VP de la FED, del responsable del BoE,…). Vista puesta (más aún) en la evolución de emergentes.

- Segunda lectura: incertidumbre. La duda, según Yellen, está en si hay riesgos mayores en la ralentización china. Y si la FED duda, el mercado también.

- ¿Cambia la visión de largo plazo vista a través del cuadro macro? La FED mejora las previsiones para el desempleo, pero recorta las de crecimiento y las de precios 2016-2017. Estamos aún ante ajustes menores (1-2 décimas…), aunque sí se desplaza a la baja el rango de crecimiento de largo plazo: al 1,8-2,2% desde el 2%-2,3%. Tercera lectura: sesgo a la baja de las previsiones de crecimiento, y con un consenso situado un 0,3-0,4% en PIB 2015-017 por encima de la FED.

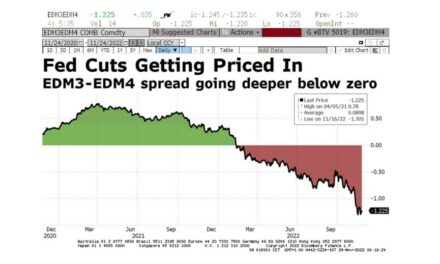

- En este entorno, ¿cuánto se pospone la subida de tipos? Para Yellen, octubre y diciembre siguen siendo posibilidades abiertas, con unos puntos/previsiones de tipos que se recortan de media en 25 p.b., y una mayoría de miembros (13 de 17) partidarios de subir tipos en lo que queda de 2015. Aparece además una voz disidente, Lacker, que abogó por subida de tipos en esta reunión. Según Yellen, no quieren esperar a alcanzar ambos objetivos (precios, empleo) antes de subir tipos, pero ¿es factible tener información suficiente en los próximos meses desde China para empezar a subir tipos? Ésta es la gran duda del mercado…

- Para activos, de corto plazo «menor» atractivo del dólar, soporte para los niveles de renta fija,..

Más allá de Yellen, hablamos de datos americanos

Semana completa con referencias de precios, actividad,..

- Ventas al por menor sin grandes cambios en el agregado de los últimos dos meses. Consumo que sigue tirando del crecimiento americano. Mientras, producción industrial estancada, en niveles inferiores a los de comienzo de año, en una semana en la que las encuestas industriales a la baja: tanto el Empire Manufacturing como la Fed de Filadelfia apuntan a un ISM manufacturero que podría recortar de nuevo.

- IPC de agosto según lo previsto: 0,2% YoY en tasa general y 1,8% en tasa subyacente (1,9% est.). Precios que no marcan presión para el ritmo de subidas de tipos.

- Datos inmobiliarios con saldo positivo: encuesta de confianza promotora (NAHB), avanza ligeramente en altos y se sitúa en niveles de octubre 2005. Apoyo inmobiliario, pero con un peso muy reducido frente al histórico en la economía americana.

Europa con el calendario electoral en la mano

Atención puesta en las próximas elecciones (Grecia y Cataluña en el cortísimo plazo; Portugal en octubre…). Mientras, la macro sigue su curso

- ZEW que sorprendió en negativo con retroceso en las expectativas mayor del previsto; ¿se trasladará a otras encuestas (IFO, PMI,…)?

- Precios finales en la Zona Euro del mes de agosto ligeramente por debajo de lo previsto (0,1% YoY en tasa general y 0,9% en subyacente). Crudo que sigue impactando de forma importante en las lecturas de precios; Europa en un escalón por debajo de EE UU en términos de subyacente, QE del BCE llamado a ser duradero.

- Positivas cifras de empleo en Reino Unido: paro a la baja y salarios subiendo más de lo previsto. Ventas al por menor que avanzan pero a menor ritmo que en meses atrás. Datos que recuerdan al perfil americano. ¿Y el BoE? «Jaula de grillos». Haldane advierte del potencial impacto negativo en los bancos británicos de la evolución en emergentes y del riesgo significativo a la baja en las cifras británicas, mientras el Gobernador Carney da una visión más fría: impacto de China, modesto. Finales de año para debatir subidas y un «paso por detrás» de la FED.

Sector bancario: la alegría va por barrios

- Si hay un sector en el que el comportamiento a lo largo de los últimos nueve meses ha sido dispar, este es el sector bancario. En este caso estar en el sector no hubiera garantizado ni el éxito ni el fracaso. Sí lo hubiera hecho el estar en los lugares adecuados. En este sentido, el mercado ha castigado al sector bancario español.

- ¿Por qué? Podríamos decir que el punto de partida era menos favorable, ya que la reestructuración del sector en España se había jugado el año anterior, unido a la presión que los bajos tipos suponen para los márgenes, especialmente en el crédito a empresas. Pero a esto se añaden particularidades como las cláusulas suelo o el asunto de si los DTAs son o no capital.

- Sin entrar en tecnicismos lo cierto es que cuando se observan las constantes del sector uno se da cuenta de que las cosas no están mal: los beneficios se revisan al alza, las valoraciones están en medias (la mayor parte de sectores las superan) y la rentabilidad por dividendo no está mal para un sector que hace poco no podía hablar de repartir beneficios.

- De nuestros listados los cinco bancos que tienen más potencial serían Societe, BNP, Unicredit, Libernbank y Bankia, por este orden. Entre los menos preferidos, estarían Bankinter, Intesa y KBC (estrictamente por valoración) y Caixa, Popular o Santander por razones distintas que van desde su calidad de activos, posible ampliación de capital y falta de dirección en el management.

- Las razones por las que pensamos que los bancos elegidos lo harán mejor es valoración en todos los casos salvo en el de Bankia, donde el consenso creemos que está quedándose corto, ya que espera un RoTE 2017 inferior al 10%, lo que parece escaso. Liberbank aunque sale por encima de la recta de regresión, cotiza con un potencial superior al 20%, debido a su P/B de 0,6 y ROTE 6,5%.

- No perdamos de vista, en cualquier caso que los bancos más interesantes siguen estando en Francia e Italia.

Diferentes aproximaciones para la Renta Variable Global

- Seguimos pensando que la renta variable sigue siendo un activo por el que apostar de cara a final de año, pero la aproximación de cómo jugar este activo a través de renta variable global puede ser diferente.

- Los diferentes estilos y aproximaciones pueden marcar el conseguir resultados diferentes, más aún en el momento del ciclo económico en el que nos encontramos donde la elección de una zona geográfica o sector es clave en el resultado final y más aún con algunas incógnitas aún por resolver como son crecimiento en China, recuperación US,y Europa, guerra de divisas…).

- Por esta razón el tener varios fondos donde elegir para mezclar en carteras globales pueden ayudar a posicionarnos en mercados o sectores con el propósito final de tener carteras más equilibradas y óptimas desde el punto de vista de rentabilidad, volatilidad y composición de nuestras carteras.

- A este respecto podemos clasificar los fondos seleccionados:

- Fondos de rentas (dividendos)

- DWS TOP DIVIDEND: La selección de compañías la realiza desde un punto de vista conservador, por lo que consideran que lo importante no es el crecimiento de los dividendos sino la estabilidad de los mismos. Por ello su inversión se basa en el S&P 500 Aristocrats Index, que contiene las compañías que no han recortado dividendos en los últimos 25 años.

- Fondos temáticos/sectoriales

- ROBECO GLOBAL CONSUMER TREND: mantiene en cartera compañías que puedan obtener beneficio del incremento en el consumo discrecional en sus respectivos mercados finales. Al final, 50-70 compañías. Temas de inversión actuales: Consumo digital: rentabilizar el paso de “internet en casa” a “internet móvil”. Consumo emergente: el aumento del poder adquisitivo en los países emergentes abre dos vías principales de negocio, consumo discrecional y de cobertura de necesidades básicas por parte de las clases medias y consumo de lujo por parte de las clases altas. Y grandes marcas: los consumidores se sienten atraídos por las compañías que conocen y en las que confían.

- MS GLOBAL QUALITY: La selección de compañías se basa en la búsqueda de valores que sean capaces de generar valor a los accionistas en el l/p (márgenes estables, altos niveles de flujos de caja, sólidos balances y grandes marcas diferenciales en su sector). En momentos de pánico, hay huidas hacia la calidad y esa es su máxima a la hora de seleccionar valores y el valor añadido que aporta el fondo. Cartera muy sesgada al sector consumo, salud y tecnologías de la información (Nestle, Novartis, British American Tobacco, Google , Microsoft, Timer Warner). Entre UK y Europa se concentra más del 50% de la cartera y en US un 45%.

- Fondos value y con bajo tracking error

- MFS GLOBAL EQUITY: MFS tiene en todos sus productos algunas características comúnes, como dar mucha importancia al análisis fundamental o el control del riesgo en épocas bajistas (no ha sido así este agosto). Se basan en los fundamentales de las compañías y se autodenominan como GARP (crecimiento a precios razonables). Buscan empresas con crecimientos superiores a la media, que sean sostenibles y con capacidad de generar cash flows. Lógicamente también se fijan en que las valoraciones frente a comparables sean buenas. En cartera tienen entre 80 y 100 valores, con una rotación baja.

- ROBECO BP GLOBAL PREMIUM: Su filosofía de inversión está basada en lo que denominan “triple círculo”: Valoración, Fundamentales y Business Momentum. De su gestión destaca que el exceso de Rentabilidad aportado, en su mayoría, proviene de la selección de valores. Su cartera está compuesta por 70-135 nombres con un Market Cap mínimo de 250 millones de USD. Su Benchmark: MSCI World (sin política expresa de Tracking Error). Recientemente aumenta su peso en Europa en small y mid caps. Mantiene una infraponderación en US mientras que sobrepondera UK