Accede al informe completo de estrategia en Slideshare

Fed al habla

Seguimos analizando las palabras de la Reserva Federal, con un sesgo negativo, de mayor cautela, que ha llevado a tipos y dólar a descontar subidas de tipos para más adelante

- Discurso de Yellen, aludiendo a «cautela especialmente garantizada en la subida». Visión más pesimista de lo esperado en todos los frentes: «más recursos ociosos en el mercado laboral de lo que la tasa de paro sugiere»; «demasiado pronto para decir si el repunte de los precios es duradero; «mucha incertidumbre sobre la suavidad de la transición china»… Pocos comentarios se salvan de la visión de «vaso medio lleno»: «hay riesgos, no todos a la baja; economía resistente pese a la volatilidad». Como el BCE y el BoE también apela a la necesidad de mayor política fiscal.

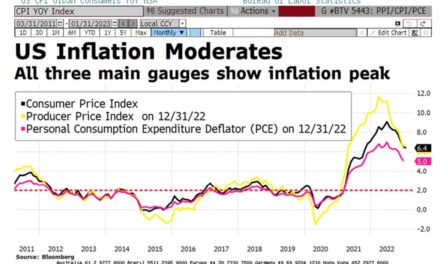

- Los optimistas (Kaplan, Evans,..) se amparan en el comportamiento de los precios y la fortaleza del mercado laboral: «hay evidencia creciente de que los precios se mueven hacia el objetivo y el mercado laboral está realmente fuerte»; «hay costes ligados a una política monetaria excesivamente acomodaticia, aunque ésta ha de retirarse sólo gradualmente». La precaución viene de la sostenibilidad de la mejora de los precios: Evans espera mayor claridad desde los datos de precios para finales del verano; «hay que tomarse en serio las caídas en las expectativas de inflación». Se entiende teniendo en cuenta que los datos de precios no son concluyentes: PCE CORE sin avances (1,7% YoY) que se desmarca de la subida del IPC subyacente. La revisión de la serie y la simulación nos dejan como escenario central más probable el de ‘esperar y ver’: incluso en un año ‘duro’ para el comportamiento del dato sería complicado ver tasas por encima del 2% antes de final de año. En todo caso, las recientes subidas del precio de algunas materias primas, en particular el petróleo, podrían empujar las tasas generales por encima de lo esperado.

- Intentando concretar el ritmo de subidas… Lockhart (sin derecho de voto) ve margen para tres subidas de tipos en 2016. Evans apuesta por una subida a mitad de año y otra a finales. Abril parece descartado y junio, opción más probable, tiene la duda de la cercanía a las elecciones sobre el Brexit en Reino Unido.

- Mientras, tipos a la baja, y dólar que sigue debilitándose. Valor en la divisa por diferencial de tipos en puertas del 1,14

Lo que dicen las cifras americanas

Semana intensa en datos y encuestas. En palabras de la FED, EE UU es «probablemente la economía más fuerte a nivel mundial».

- Lo más seguido, el empleo, fuerte desde la creación de nuevos puestos de trabajo, ligeramente mejor de lo esperado (215k vs. 205k empleos) y con revisión al alza de los datos previos (+30k empleos). Sorpresa también positiva dese los salarios (2,3% YoY), aunque parcialmente neutralizada por el estancamiento en las horas trabajadas. Tasa de paro al alza, aunque compensada por el aumento de la participación de la fuerza laboral. En suma, un dato positivo, que no modifica la visión tenida hasta la fecha de que el empleo sigue apoyando la subida de tipos sin prisa en EE UU.

- Entre el resto de referencias, gastos e ingresos personales que han llevado a la tasa de ahorro a máximos de un año (5,4%), con los primeros controlados y los segundos al alza. Desde el mundo inmobiliario, sorpresa positiva desde uno de los principales indicadores adelantados, las pending Home Sales, con promedios de la serie (medias móviles largas) que siguen apuntando a un estado de forma del sector inmobiliario más que razonable.

Acumulando datos en Europa

Europa desplazada del centro de atención por EE UU…

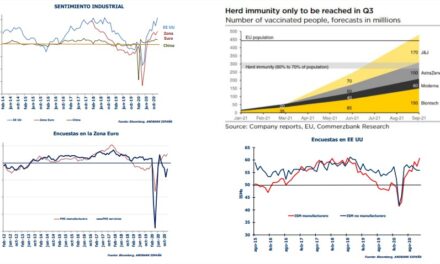

- IPC en la Zona Euro sin grandes cambios sobre lo esperado y ligera recuperación de la subyacente (1% YoY vs.0,8% ant. y 0,9% est.). Precios y expectativas de inflación que siguen en niveles muy bajos.

- PMIs manufactureros con avances en agregado, destacando Alemania e Italia. Posible punto de inflexión en las encuestas manufactureras europeas.

- Confianza del consumidor en la Zona Euro a la baja desde finales de 2015, y consistente con un consumo que apoya pero crecimientos moderados.

Desde Asia

Muchas cifras en Japón…

- Decepción en buena parte de las líneas de la encuesta Tankan: lecturas a la baja y por debajo de las estimaciones en grandes y pequeñas empresas, manufactureras y no, y en la inversión en activos fijos. BoJ que no cree que la inversión se esté deteriorando, que considera cumplido al 60% el objetivo de precios.

- Mejores cifras desde el empleo japonés: paro en el 3,3%, y aumento de la oferta (empleo por solicitud al alza) aunque margen de mejora aún claro según el promedio histórico (desempleo del 2,4% 1980-1994).

- PMI chino que sorprende al alza y vuelve a zona expansiva (50,2).

De nuevo los bancos

Un sector en el que ir aumentando posiciones muy poco a poco

- Sigue siendo el peor sector del año. Además, al contrario de lo que ocurre con materiales básicos o energía no acaba de ganar tracción

- Las valoraciones no han acabado de caer a mínimos, pero descuentan un escenario muy dramático en términos de ROE. En este sentido las revisiones de beneficios han dejado de acelerar la caída, aunque siguen cayendo.

- Una vez más las mejores noticias tienen que ver con la escasa posición que tienen los fondos, que lleva a pensar que hay poco riesgo de salidas fuertes.

- Por ello con el inicio de trimestre puede ser un buen momento de aumentar posiciones, poco a poco. La forma: se trata de comprar el sector, no tanto los nombres concretos.

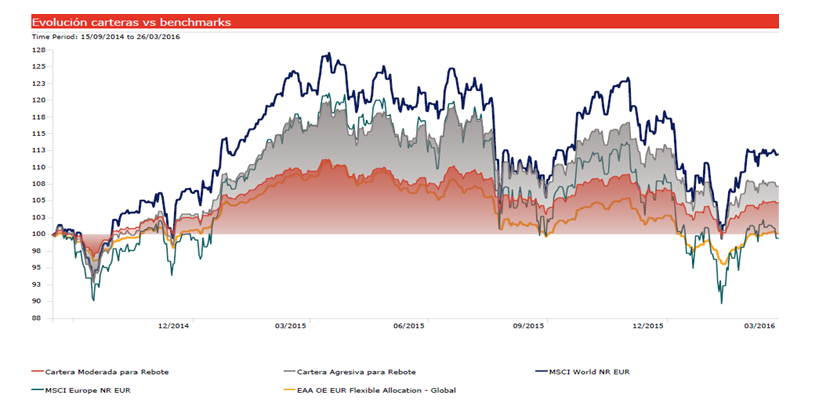

Carteras para aprovechar un rebote

- Tras algo más de un mes de rebote en los mercados (desde el 15 de febrero) retomamos cómo lo han hecho las carteras desde entonces

- Se han creado dos carteras, una para un perfil moderado (2/4) y otra para un perfil agresivo (4/4) que aun cumpliendo con los límites de riesgo correspondientes a su perfil (techrules compliant ), tienen un sesgo elevado a mercado.

-

Cartera equilibrada para jugar rebote

- La cartera conservadora tiene un peso del 27% en rv pura. Sin embargo, está compuesta también por fondos mixtos y de gestión alternativa que tienen cierta sensibilidad a la renta variable. En total el peso en rv ascendería hasta el 43%.

- Para no sobrepasar los límites de riesgo, los fondos mixtos y de gestión alternativa que se incorporan son de baja volatilidad.

- En renta fija, se opta por fondos de bonos corporativos y high yield, que han sido los que más han sufrido las caídas y por ende los que tienen más potencial en caso de recuperación.

- Para hacer el ejercicio de manera más realista, se mantiene en ambas carteras un 5% de la cuenta en liquidez.

. Cartera agresiva para jugar rebote

- La cartera agresiva tiene una alta concentración en rv, con un 75% de peso. Además, se ha incorporado un 20% de fondos de gestión alternativa con cierta beta, como el Alken Absolute Return Europe.

- La diversificación geográfica es importante, con fondos europeos, americanos, españoles y globales.

- Se incorporan también fondos temáticos de energía y salud que han sido de los más perjudicados en las caídas, para jugar el efecto rebote.

- También se da cabida a las pequeñas compañías con un 7% a través del Threadneedle Pan European Smaller Companies, esto incrementa también la beta de la cartera.