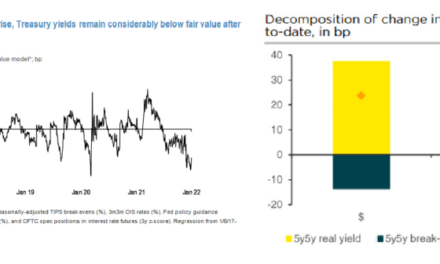

Con movimientos significativos de ida y vuelta de la curva americana y compra de dólar, ¿cómo de hawkish resultó la FED?, ¿cambia el escenario?

Valoración macro: se elimina la referencia al daño de la pandemia para dar paso al progreso de las vacunas. Menor percepción del riesgo que se deja notar en previsiones y nube de puntos.

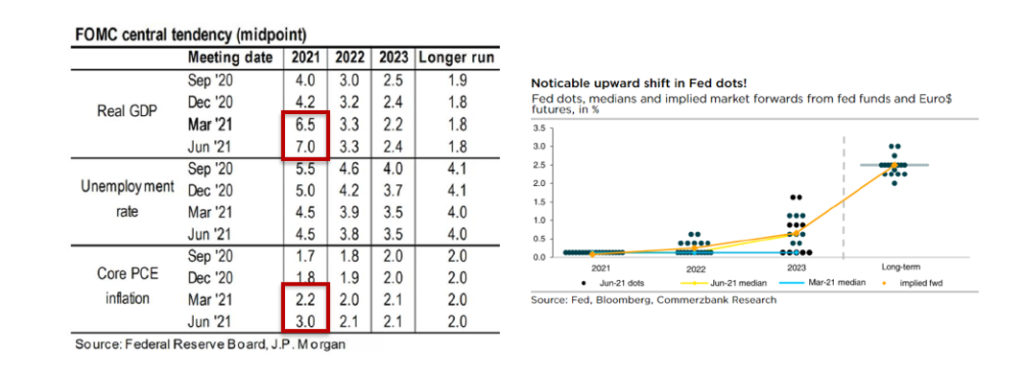

Nuevo cuadro macro: con la esperada revisión al alza del IPC 2021, más crecimiento también para este año, y ajustes menores en 2022- Powell reconoció los riesgos de una inflación más persistente, aunque sigue considerado el repunte actual transitorio y las expectativas de precios ancladas.

Nube de puntos: cambio en la mediana de 2023 que apuntaría ahora a dos subidas de tipos (0 en marzo), y ajustes también las previsiones a 2022, con 7 miembros de la FED que adelantan para finales del próximo año una subida de tipos (vs. 4 en marzo). Visión más hawkish, con los miembros de la FED más confiados en que las condiciones financieras/económicas se alcanzarán antes, pero sin que la subida de tipos esté aún en foco de la

FED. Nube de puntos que dice Powell es mal pronosticador de tipos…

Tapering: Powell reconoció que había empezado a hablar de cuándo debería iniciarse el recorte de compras. Aunque dijo que aún estaban lejos, sí admitió que se está haciendo progresos en lo económico y que el debate sobre el tapering continuará en las próximas reuniones. Comienzo de tapering que en palabras de Powell sería “ordenado, metódico y transparente”. Algunos brokers adelantan ahora a julio el debate con algún tipo de anuncio

para septiembre

Escenario central que sigue pasando por tapering en 2022 y subida de tipos en 2023. Objetivo del treasury: 1,8%.

Reunión también en la semana del BoJ: sin cambios en objetivos, extiende seis meses, según lo esperado, el apoyo

monetario hasta marzo. Apoyo de la lucha contra el cambio climático, nueva facilidad crediticia con más detalles

para julio: “la medida del cambio climático es sucesora de la medida de crecimiento” según Kuroda.

Desde el BCE, declaraciones post reunión, con dos líneas que conviven: la “oficial”, más paciente y abierta, dominante y la más hawkish (Alemania, Holanda, Austria) que va alertando de los riesgos en relación con los precios.

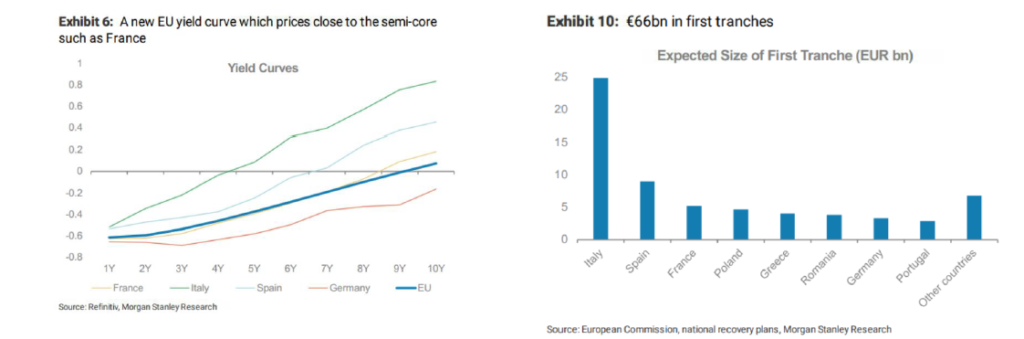

Fuera de los bancos centrales, es noticia en Europa en la semana los avances en el fondo de recuperación, que no

en la Unión Bancaria En relación con el NGEU, semana de estreno en el mercado de bonos del Next Generation

Fund: primera emisión (20.000 mill. de euros, >7x sobredemandada, precio ajustado), a la que probablemente sigan dos más en junio-julio, con bonos verdes de cara al otoño. Más oferta, bien asumible por mercado (60.000 mill. de euros adicionales hasta final de año), y que irá acompañada de buenas noticias con la llegada a los Estados miembros de los fondos correspondientes. La Comisión ya ha aprobado los primeros planes nacionales de recuperación. Pendientes ahora de la aprobación por el Consejo Europeo, necesario para realizar los primeros desembolsos y que podría tener lugar la semana que viene.