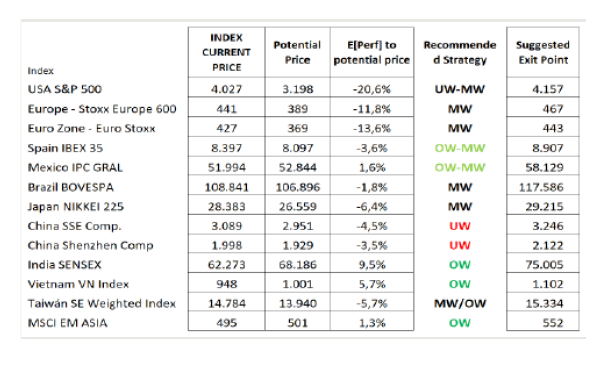

Cautela, al no ver aún todos los catalizadores para una subida sostenida de los activos de riesgo, aunque reconociendo que la moderación esperada de la FED puede animar a corto plazo al mercado. Recesión no descontada en múltiplos y mercados que suelen tocar fondo en el transcurso de una recesión. En renta variable, seguiríamos siendo vendedores en las fuertes subidas.

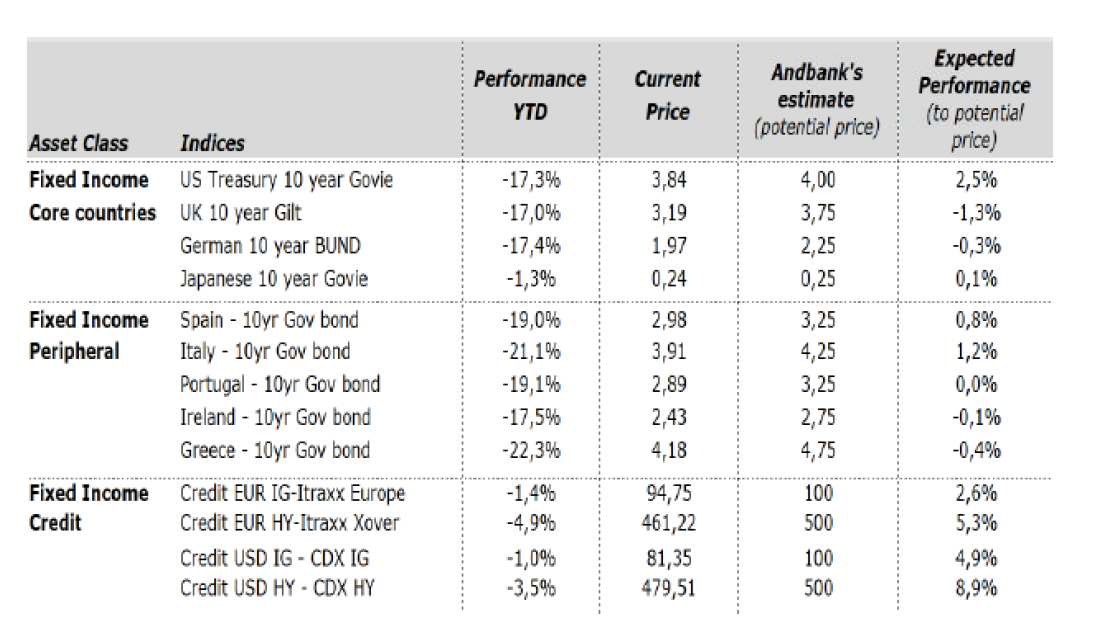

En renta fija, algo más duración, pero de calidad: seguimos construyendo carteras con algo más de duración y prefiriendo en crédito el grado de inversión frente al High Yield. TIR objetivo para el 10 años americano del 4,25%. Aprovechamiento del carry. ”Punto dulce” en plazos de 3-5 años en la curva europea y de 5 a 7 años en EE.UU.

Mantenemos el rango operativo para el eurodólar: 0,9-1,05, algo más negativos que recientes revisiones del consenso al resultarnos prematuro pensar en bajadas de tipos en EE UU para 2023.

Para el crudo, rango 75-100 dólares/barril, con una gran mayoría de catalizadores positivos de corto plazo, especialmente relacionados con la oferta.

En China, pese al rebote de los mercados, la opinión es que los cambios en relación con la política de COVID 0 no son suficientes y siguen reflejando una actitud estricta ante el virus. Refinamiento de las reglas, no relajación de los controles. Preferimos India (o Vietnam) dentro de Asia.