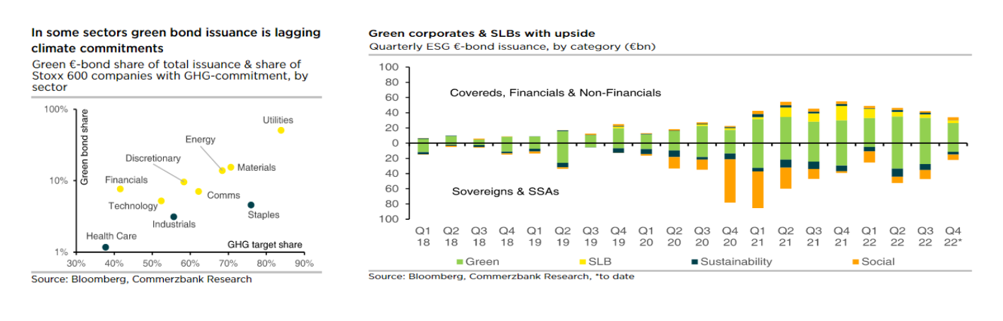

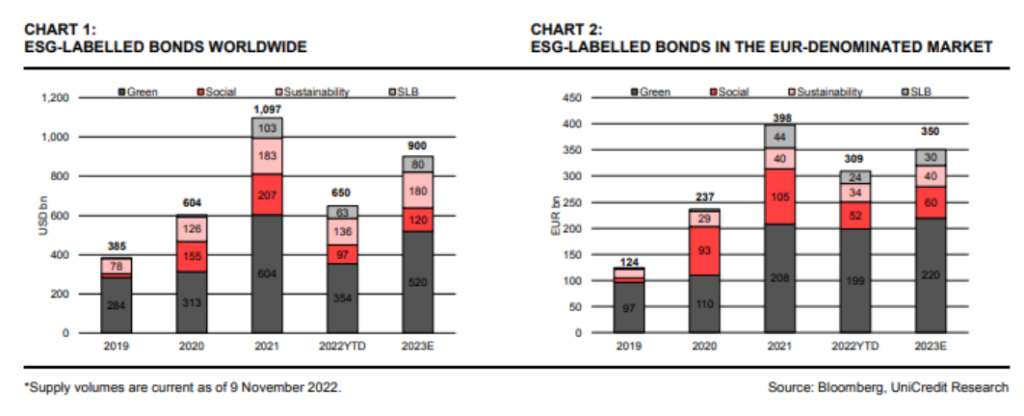

Si echamos la vista atrás a la renta fija, 2022 ha sido un año de menores emisiones ESG:

- Soberanos menos bonos verdes por foco en corto plazo debido a crisis energética por la guerra de Ucrania.

- Menos emisiones sociales tras el boom en 2020 y 2021 por COVID-19.

- Sigue habiendo correlación entre las emisiones verdes y el grado de compromiso por sectores.

- SLB (sustainable linked bonds) solución para sectores como salud, industriales y consumo básico.

Sin embargo, las perspectivas para 2023 en renta fija estiman un crecimiento de las emisiones ESG:

- Apoyadas por la región de Asia-Pacífico.

- Siguen destacando los bonos verdes.

- Aumentarán emisiones de “utilities” debido a la transformación energética (sobre todo en Europa).

- Servirá como soporte la regulación y las compras de emisores verdes del BCE.

El fondo Sigma Global Sustainable Impact (GSI) ha incrementado su peso en renta fija ESG hasta el 26% gracias a las siguientes acciones:

- Venta de Telecom Italia 2.029

- Compra de A2A 06/26 al 3,70% de TIR

- Venta de Banca Intesa 2.024

- Compra de Banca Intesa 2.027 al 4,34% de TIR

- Compra de Philips 2.026 al 3,41% de TIR

/ ¿CÓMO FUNCIONA EL SIGMA SUSTAINABLE IMPACT?

- Impacto en formato líquido. Temáticos + alineamiento con ODS.

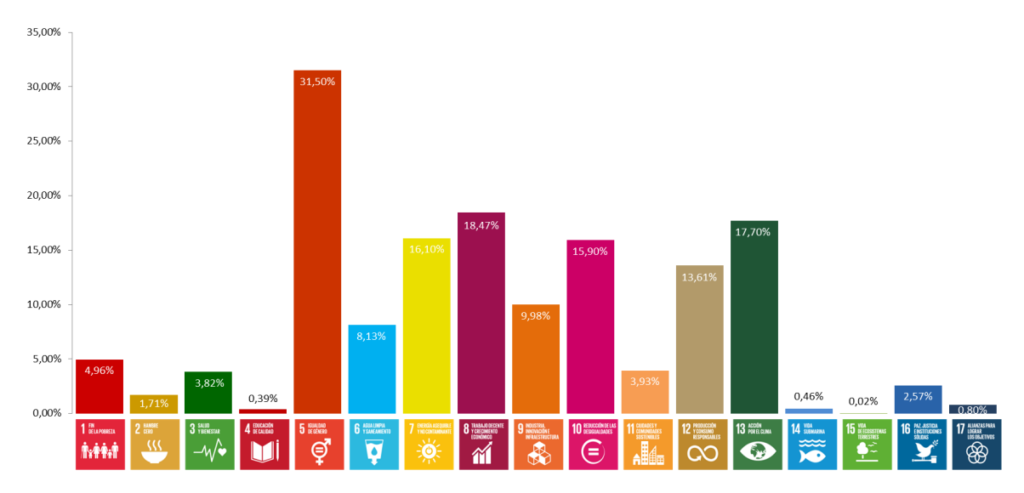

- Este es el Impacto de la cartera actual de fondos del GSI y su alineamiento con los Objetivos de Desarrollo Sostenible. El fondo tiene contribución relevante en la consecución del ODS 5 (Igualdad de género) ODS 8 (Trabajo decente y crecimiento económico) ODS 7 (Energía asequible y no contaminante) y ODS 13 (Acción por el Clima).

/ ¿CUÁLES SON LAS PERSPECTIVAS PARA 2023 TRAS LAS CIFRAS DE INFLACIÓN?

Vemos algo de alivio para la temática de Sostenibilidad tras cifras de inflación recientes. Con vistas a 2023 queremos:

- Ir poco a poco, reduciendo ese sesgo defensivo ligado a valor, para reforzar el peso hacia fondos y sub-temáticas que tienen un componente cíclico más marcado manteniendo ese sesgo ligado a valor.

- Estamos aprovechando el repunte de yields en el mundo de la renta fija para dejar la cartera más expuesta emisores de mayor Calidad.

- La idea en la parte de renta variable de cara al posicionamiento en próximos meses, estamos revisando el posicionamiento mas cíclico ligado a sectorial de Materiales y queremos darle más peso al mundo Industrial.

/ ¿POR QUÉ INVERTIR EN SIGMA GLOBAL SUSTAINABLE IMPACT (GSI)?

- Fondo único con una estrategia de sostenibilidad positiva implementada desde su creación: BEST IN CLASS + IMPACTO. Versión en EUR y en USD. (Artículo 8 en SFDR).

- Fondo multiactivo flexible (0%-100% RV). Actualmente en el 72% de RV. Durante 2022 el fondo pivotará entre 65%-75%. Este formato de mixto le hace ser fondo susceptible de estar presente en todos los perfiles de riesgo.

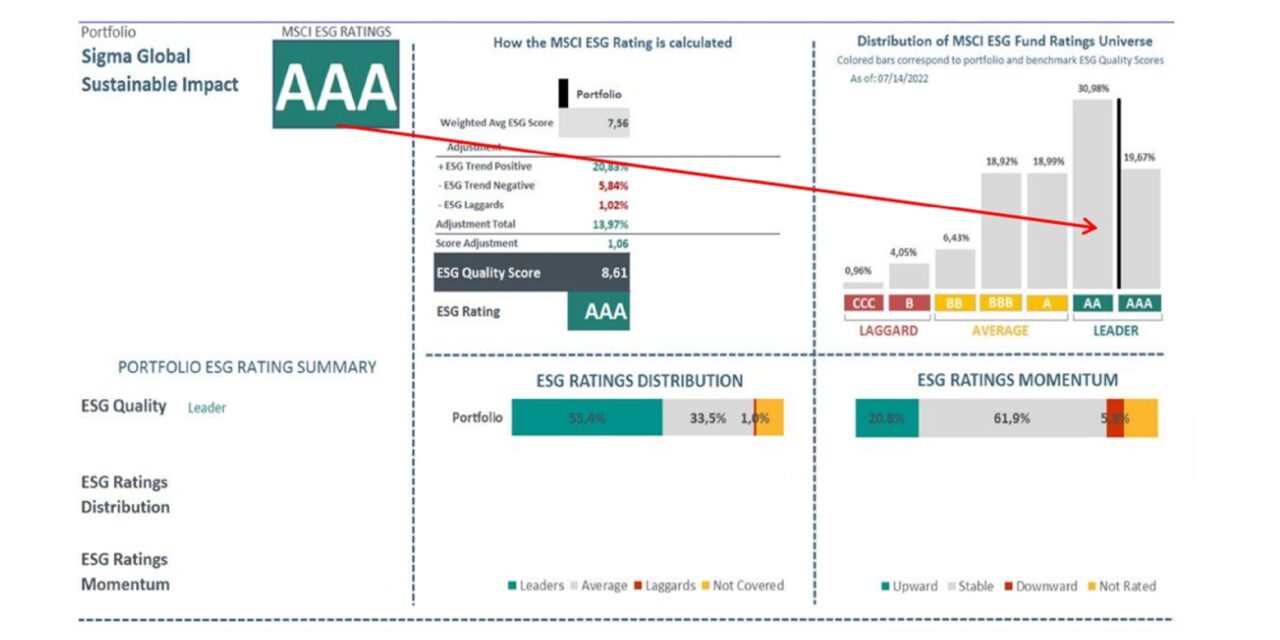

- Sesgo quality growth por filosofía y con sesgo a mid caps. Durante 2022, seguimos buscando un posicionamiento Blend en cuanto a estilos sin penalizar las métricas agregadas de sostenibilidad (score agregado del fondo en AAA bajo metodología MSCI).

- Seguridad por el lado de la Calidad principalmente en la estrategia de Best In Class.

- La temática de Sosteniblidad y el posicionamiento en el GSI siguen teniendo vectores de crecimiento relevantes: flujos de entrada, normativa y nuevas necesidades de clientes.

- El fondo está categorizado como art.8 bajo reglamento de divulgación (SFDR), tienen un porcentaje de la cartera alineada con taxonomía del 9% y cuenta con un porcentaje de inversión sostenible bajo SFDR cercano al 20%

“Buscamos que los resultados sean CAUSALIDAD del proceso de inversión que hay detrás y no fruto de la CASUALIDAD”