BCE que sigue a la FED y lo hace con un tono más hawkish de lo esperado, motivando intensas ventas en renta fija y variable:

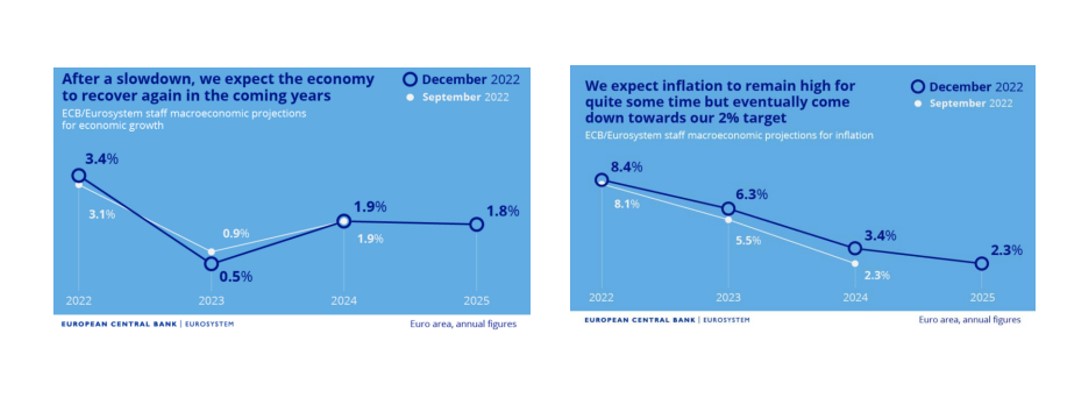

- Nuevo cuadro macro: recortando la visión sobre el crecimiento en 2023 y empeorando la de precios a lo largo de todo el horizonte proyectado, con la primera estimación para 2025 que recoge un IPC esperado aún por encima del objetivo (2%). Atentos al riesgo de expectativas de inflación al alza, con subidas salariales esperadas. Una recesión suave y de corta duración en 2023 sigue siendo el escenario central, sin descartar cierta desaceleración laboral. Riesgos a la baja sobre la economía derivados de la guerra y al alza sobre la inflación en el corto plazo, pero no en el medio plazo

- Medidas/anuncios: subida de tipos (+50 p.b. en todas las referencias), y QT vía menores reinversiones de vencimientos del programa APP (15.000 mill. de € menos/mes desde marzo en ese trimestre). Lo esperado en tipos, más celeridad en el QT.

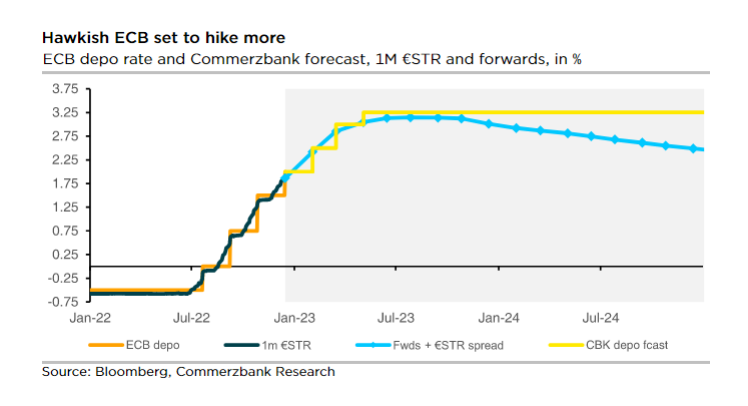

- Tipos que siguen siendo la herramienta principal del BCE y que subirán más, “de forma significativa” y sostenida, hasta niveles suficientemente restrictivos para lograr el objetivo de inflación. Ritmos de 50 p.b. esperables durante un tiempo, según Lagarde. ”Se han hecho progresos pero estamos aquí para un largo rato”. Sobre tasa terminal, no aventura previsión. Tras la reunión se ha sabido que 1/3 de los miembros habrían favorecido una subida de 75 p.b. y que la solución lograda fue bajo el acuerdo de varias subidas de +50 p.b. Tasa terminal que teníamos fijada en el 2,75-3% y que probablemente sea superada (¿3,25%?)

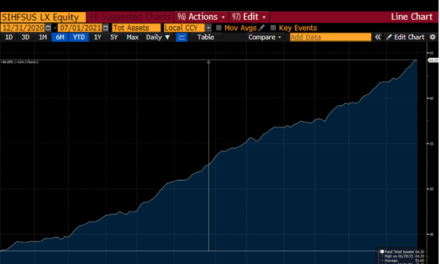

- Detalles del QT que hacen más previsible la evolución del balance del BCE con cifras a revisar periódicamente. La cantidad inicial (15.000 mill. de €) representa el 50% de las reinversiones mensuales de los vencimientos que se producen. Más información en febrero y a finales de 2023 de cara al punto final del balance

- Deterioro de la estabilidad financiera, tanto desde el punto de vista de crédito como desde el mayor endeudamiento público. Menor concesión de préstamo a hogares, pero niveles suficientes de capital de los bancos

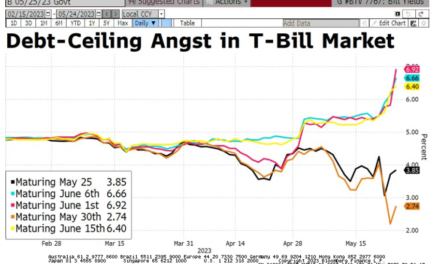

Más allá de la FED, datos americanos con debilidad desde las encuestas (Empire y Fed a la baja) y ventas al por menor. En la agenda macro de hoy, PMIs preliminares en Europa.