Próximas sesiones marcadas por las reuniones de los grandes bancos centrales: el BCE este jueves y la FED americana la próxima semana. Para la cita con la entidad europea, las expectativas del mercado están en niveles elevados: más de un 90% del consenso espera que se anuncien nuevas compras de deuda, e incluso algunos apuntan a que éstas se extiendan al universo de menores calificaciones crediticias. Las voces contrarias desde el BCE parecen haber estado silenciadas y, según algunas fuentes, muchos miembros podrían oponerse a aumentar el potencial de compras ahora, prefiriendo demorar la decisión hasta septiembre. Con un mercado posicionado mayoritariamente para más medidas ahora, atención al posible riesgo de decepción ante esta cita.

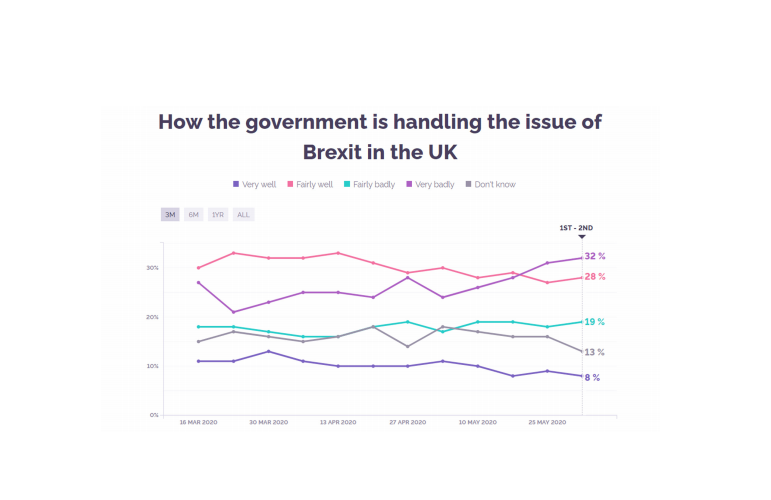

En Europa, más allá del BCE, vuelve el Brexit, con negociaciones retrasadas por el coronavirus. Llegamos a junio, mes en el que “teóricamente” acaba el plazo para que Reino Unido pudiera pedir una extensión del periodo transitorio más allá de finales de 2020. En la práctica, podemos contar con un margen adicional de meses. Sigue la “mano tendida” desde la UE para contar con más tiempo (hasta 2 años) para seguir negociando. Y también continúa la respuesta negativa del gobierno británico, si bien es cierto que la opinión pública apoyaría la extensión y que la valoración de la gestión de Boris Johnson en relación con el Brexit ha ido a la baja. Jornadas en las que volveremos a hablar del acuerdo de pesca, del financiero, …como elementos clave para evitar un estancamiento de las negociaciones comerciales. Una solución de última hora ha venido siendo habitual en este frente, por lo que no debe de extrañarnos que saldemos la próxima cumbre europea del 18-19 junio sin claridad sobre la extensión del periodo transitorio.

Pese a los disturbios en EE UU y la retórica negativa entre EE UU y China, los mercados se mantienen sin sobresaltos, ajenos, en lo que parece una tendencia al alza ininterrumpida. Así, el S&P 500 americano y el Nikkei japonés ya han recuperado un 70% de la caída, mientras Europa permanece algo más rezagada “sólo” un 44% aproximadamente por encima de los mínimos. ¿Qué puede frenarlos? Indudablemente cualquier paso atrás en relación con las estrategias de desconfinamiento, un rebrote de los casos del COVID-19. De cortísimo plazo, estos riesgos parecen menores y sigue siendo mucha la liquidez en mercado. Pero no podemos olvidar las valoraciones, ya ajustadas en algunos de los índices, como el caso del S&P 500, lo que invita a diversificar en otros activos y/o mercados como el europeo, con más atractivo por valoración y mejor “momentum”.

Seguimos en Europa para hablar de sostenibilidad, explícita en los detalles de la propuesta de la Comisión Europea sobre el Fondo de Recuperación. Los objetivos europeos son claros: medio ambiente y digitalización, y el primero recogería en torno al 25% de los recursos adicionales. No extraña así que los sectores ligados a energías alternativas, electrificación del transporte, remodelación de edificios,…figuren entre los de mejor comportamiento en mercado. Transición climática dentro de un enfoque de inversión socialmente responsable que ha de estar presente e ir ganando peso destacado en nuestras carteras.