En renta fija, algo más de duración, pero de calidad: durante este año hemos ido aumentando la duración desde niveles cercanos a 1 año hasta colocarnos por encima de 3 años, con especial foco en deuda corporativa Investment Grade europea. Idea de crear una TIR media de cartera > 4%.

Desde finales del pasado 2021 y en el inicio del 2022, fuimos reduciendo paulatinamente la exposición a renta variable growth para incorporar estrategias de sesgo más equilibrado, centrándonos especialmente en el mundo de las big caps. Los resultados empresariales van a marcar los siguientes cambios en cuanto a sesgos y sectores en carteras. Objetivo: construir carteras de renta variable defensiva, de calidad y robusta con un «Free Cash Flow Yield» >9%.

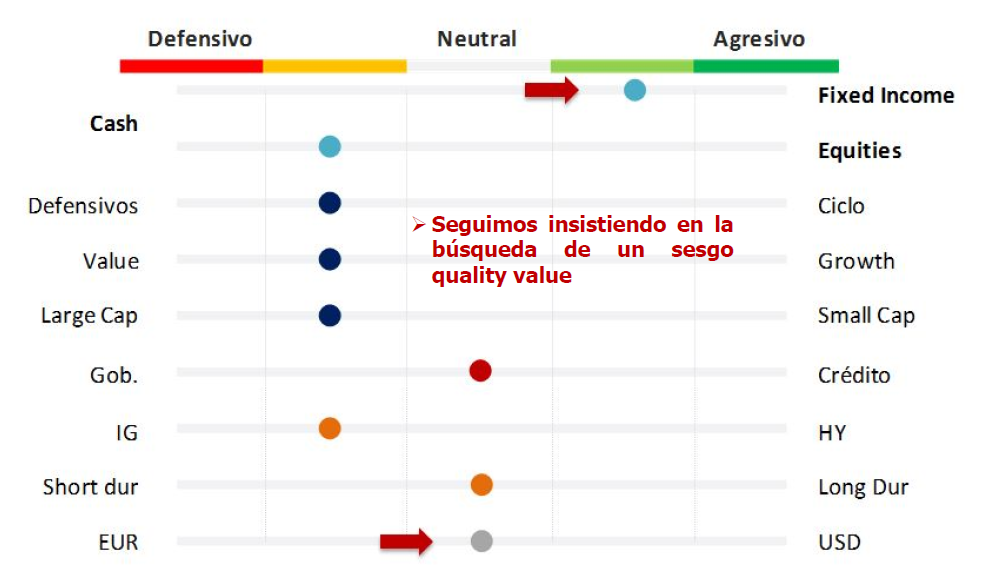

Según avanzamos en el ciclo, finales de 2022 seguimos manteniendo el sesgo equilibrado pero buscando un sesgo quality value tanto en Europa como en EEUU.

En divisas, pasamos a tener una visión más neutral del dólar. Expectantes a la posibilidad de volver a incrementar posiciones y dolarizar parte de las carteras en niveles de 1,10 tras la reducción llevada a cabo a finales de 2022 con el euro/dólar en niveles de 0,95.

/ Pautas para la inversión en el inicio de 2023

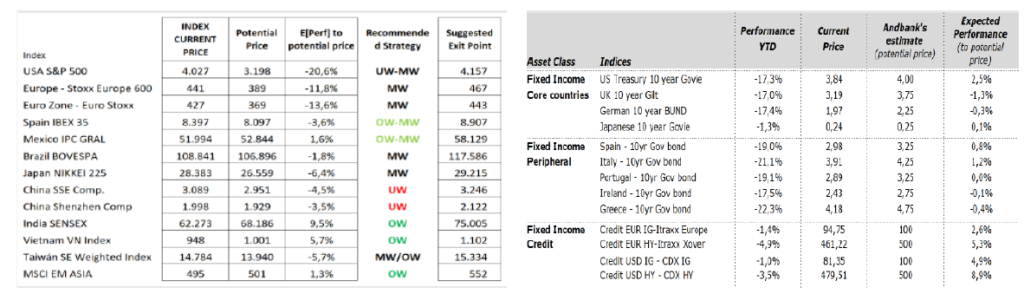

- Renta variable que podría mantener algunas de las inercias que trae del 2022. Así, preferimos Europa frente a EE UU, valores del mundo value frente a los de crecimiento y valoraciones atractivas en emisores de calidad y elevado dividendo. Tras un año complicado, estadísticamente es más improbable que el siguiente también lo sea, si bien hay que estar vigilante porque la historia nos dice que en caso de ser negativo resultaría de mayores retrocesos que el anterior. Invita a la cautela el comprobar cómo los inversores aún mantienen una actitud de compra en las caídas. Para ver un suelo cíclico fiable necesitaríamos mayor escepticismo por parte de los participantes de mercado. Si 2022 fue un año de vender en las subidas de mercado, 2023 se antoja como un tiempo de comprar con las caídas. Geográficamente vemos más recorrido en España, México, India o Vietnam frente a otros mercados.

- En renta fija sigue habiendo oportunidad: seguimos construyendo carteras con algo más de duración y prefiriendo en crédito el grado de inversión frente al High Yield. TIR objetivo para el 10 años americano del 4,25%. Aprovechamiento del carry. Volvemos a ver valor de nuevo en tramos cortos tras los últimos movimientos de las curvas.

- Abrimos la puerta al 1,10 para el eurodólar: con una energía que da un respiro al crecimiento en Europa el BCE sigue haciendo gala de determinación y visión hawkish. Mientras, la FED menos presionada por la inflación parece llamada a moderar las próximas subidas. Diferencial del tipos que favorece así al euro, aunque, invitando a la prudencia, los flujos, que en euros se han recuperado en muy buena parte, dejando menos margen de apreciación desde esta vía.