Durante el último trimestre de 2022, hemos realizado varios ajustes en nuestras carteras, aterrizando en ideas y asset allocation nuestra visión actual.

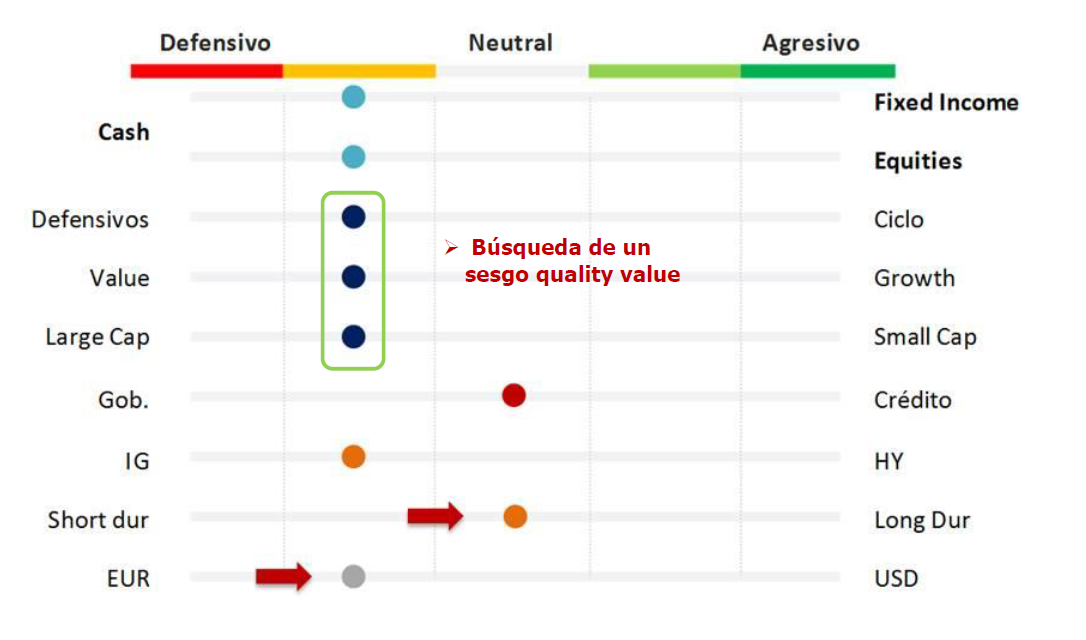

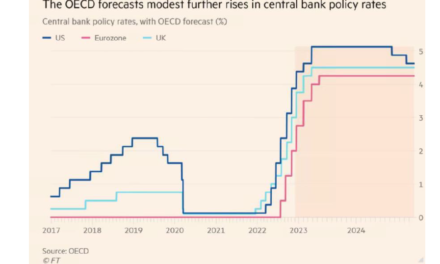

- Renta fija, algo más duración, pero de calidad: hemos aumentado un poco más la duración hasta niveles por encima de 3 años, con especial foco en deuda corporativa investment grade europea

- Seguiremos construyendo posiciones durante el inicio del 2023 con el objetivo de buscar una yield atractiva >4% sobre la que sentarse de cara a los próximos meses y aumentando duración gradualmente

- Ante la incertidumbre, preferimos infraponderar China tanto en renta fija como en renta variable

- En renta variable, mantenemos el sesgo equilibrado pero damos un toque más quality value tanto en Europa como en EEUU y sobreponderamos la temática de salud

- Redujimos exposición en dólares estadounidenses en niveles de 0,97. De cara al 2023 puede tener sentido volver a elevarla, con niveles actuales 1,06.