Mayo ha inaugurado, en ocasiones previas, un periodo de mayor volatilidad en la renta variable que se extendía hasta octubre. En ésta, cerramos el mes con rentabilidades en casi todos los mercados, renta fija y renta variable. Buscando protagonistas, han sido las bolsas emergentes y europeas los que más han lucido este mayo, con unos mercados americanos en la parte inferior de la tabla (S&P casi plano y ligeros recortes en el Nasdaq). Sectorialmente hablando, el mundo value (financieras, energéticas, materiales) ha superado, un mes más, a los valores de crecimiento (tecnológicas, consumo cíclico). Fijándonos en la renta fija, los emergentes también han destacado, apoyados en el mejor comportamiento de la duración americana, con rentabilidades contenidas por la insistencia de la FED en que la mayor inflación es transitoria, y la debilidad del dólar frente a la mayor parte de las divisas.

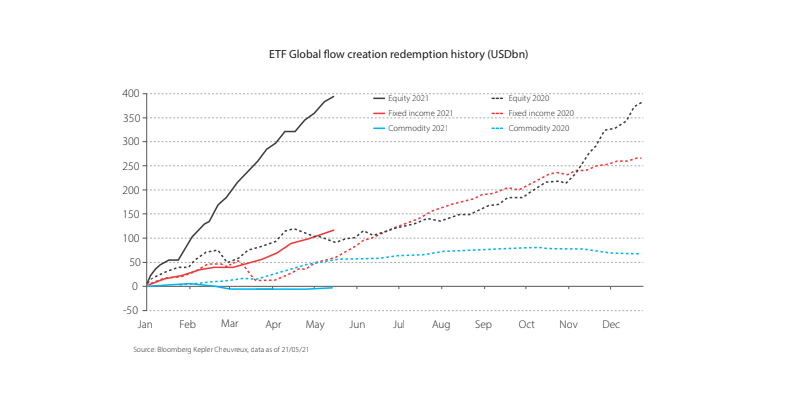

Detrás de esas cifras, los flujos, con entradas en la renta variable siguen siendo incesantes y superan ya todo lo registrado en 2020 (gráfico adjunto), evidencia del atractivo relativo de este activo. Mercado que discrimina y, tras haber comprado ya los estadios iniciales de la recuperación, se aventura ahora en los valores expuestos a la siguiente fase de la expansión. ¿Cuáles son estos y cómo pueden conformar nuestras carteras? Sin ánimo de ser exhaustivos, pensemos en mayor peso de las empresas de capitalización bursátil media, sesgadas al mundo de servicios, de valor añadido, con ventajas competitivas, sin buscar altos crecimientos de beneficios. A todo esto, le seguimos sumando una aproximación cíclica a Europa, aprovechando la mejora de expectativas con el mayor ritmo de vacunación y la reapertura económica de cara al verano.

Mientras avanzamos en junio aparecen marcadas en la agenda las citas con el BCE y la FED. ¿Qué cabe esperar de estas reuniones? A la vista de las recientes declaraciones, no parece mes para grandes anuncios en ninguno de los casos. El BCE llega con dos tareas: actualizar las estimaciones macro y revisar el programa de compras de activos. La primera, más sencilla: cifras previsiblemente al alza siguiendo la estela de las de la Comisión Europea. La segunda, fuente de incertidumbre para el mercado a primeros de mayo, más relajado con las últimas voces de los miembros del BCE. Todo apunta así a que se mantendría el ritmo mensual actual, acelerado en los últimos tres meses para conservar unas condiciones financieras favorables, apoyo para la recuperación. Mercado que ha desplazado hasta septiembre la fecha de anuncio de un menor ritmo de compras a futuro.

En el caso de la FED, la palabra clave, la “canción del verano”, se llama “tapering” (reducción de compras de activos). EE UU lleva ventaja frente a Europa en vacunación y crecimiento, en empleo y en precios. Y con ello la FED se sitúa un paso adelante en la retirada de estímulos frente al BCE. Así, el menor apoyo, el tapering, forma ya parte, de alguna manera, de todas las declaraciones de los miembros de la FED y de las Actas de su reunión de finales de abril. Pero hablar o, empezar a hacerlo, no es poner en práctica, o al menos no de forma inmediata o sin condiciones. Y aquí entran en juego los datos, la clave para los próximos meses, y es que tal y como recogen las Actas “sólo si la economía continúa progresando rápidamente hacia los objetivos de la FED, sería apropiado en algún momento de las próximas reuniones empezar a debatir un plan para ajustar el ritmo de compras de activos”. Datos así determinantes para empezar a pensar en los primeros pasos en la normalización monetaria, debate que no se espera más intenso hasta la vuelta de verano con nuevas referencias macro acumuladas.

Mucho hemos hablado de lo monetario y poco de lo fiscal, en un mes de novedades menores en EE UU y esperables en Europa. Así sigue debatiéndose el plan de infraestructuras en EE UU, con cruce de propuestas, rebaja de las pretensiones demócratas, pero sin acuerdo final a la fecha. Mientras, la Unión Europea ya finalizó los trámites para la puesta en marcha del Plan de Recuperación, el Next Generation Fund. Se inicia ya la captación de fondos para financiarlo y los recursos empezarán a llegar a los distintos países desde el próximo mes, tal y como se esperaba. Puesta en marcha, sin mayores retrasos, de un plan necesario para la transformación del perfil de crecimiento europeo.