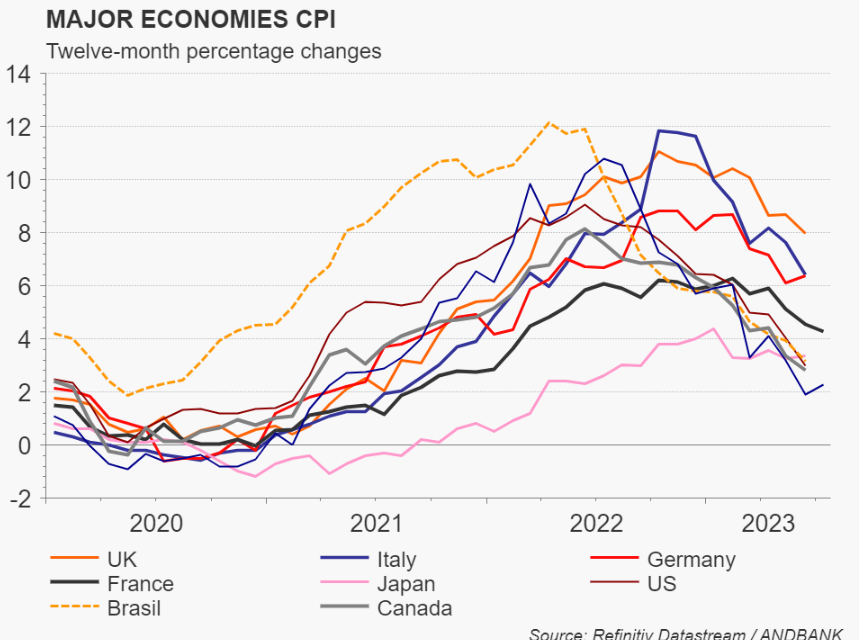

Es innegable que la inflación mundial se está moderando, de la misma forma que es innegable que los ritmos actuales de aceleración de precios siguen siendo incómodamente altos.

Los Bancos Centrales han hablado en estos dos últimos días, y nos han dado pistas sobre lo que cabe esperar en adelante. Les resumo en qué punto estamos exactamente y lo que experamos desde los BC’s:

- BCE: Subió los tipos al 4.25% (Refi Rate) y al 3.75% el (Depo Rate). Si bien no nos dieron ninguna señal sobre su próxima decisión, percibimos aún un sesgo alcista y esperamos una nueva subida en septiembre (hasta el 4.5% y 4% respectivamente). Ya saben. Dijeron aquello de “inflation is still expected to remain too high for too long”, y sus propias proyecciones de IPC para 2024 y 2025 están aún por encima del target. Sea como fuere, el gráfico adjunto también nos ayuda a inclinarnos por esta opinión de subidas adicionales. ¿Ya, pero, y más allá de septiembre? Pues también apostaría por un BCE que se queda quieto, pues me llamó poderosamente la atención la nueva sensibilidad a la incertidumbre actual sobre el crecimiento. Otro apunte no menor, es que el BCE decidió dejar de remunerar las reservas requeridas que los bancos mantienen en la institución. Con ello, el BCE recorta algo sus costes, pero también reduce los ingresos de los bancos. Eso explica que los bancos cayeran tras la noticia, pero en realidad afecta a una parte muy pequeña de las reservas totales que los bancos mantienen en el BCE. Así que este no debiera suponer un motivo para el desplome bancario (creo yo).

- FED: Votó aumentar tipos al 5,5% (me sorprendió que fuera por unanimidad). La declaración posterior mantenía un sesgo hacia una «confirmación de una política agresiva”, con algún matiz de moderación (para no asustar a los inversores, imagino): “It is certainly possible that we would raise funds again at the September meeting if the data warranted”, dijo Powell. ¿Cómo traducir eso? Si tuviera que apostar diría que, después de esta subida, la FED se mantendrá quieta durante 6-9 meses. Por supuesto puedo equivocarme, pero pensándolo bien, tal decisión combinaría una política aún restrictiva, con un motivo de calma en los mercados. Esa podría ser una buena receta para Powell para llegar a su destino final. En cuanto a los mercados, el Staff de la Fed se ha movido desde una “visión recesiva” a una de “desaceleración fuerte”. Eso insinúa que evitamos definitivamente el “hard landing”, y al mercado le encanta esa idea. Aunque sospecho que eso ya se ha puesto en precio sobradamente.

Chief Global Economist

ANDBANK