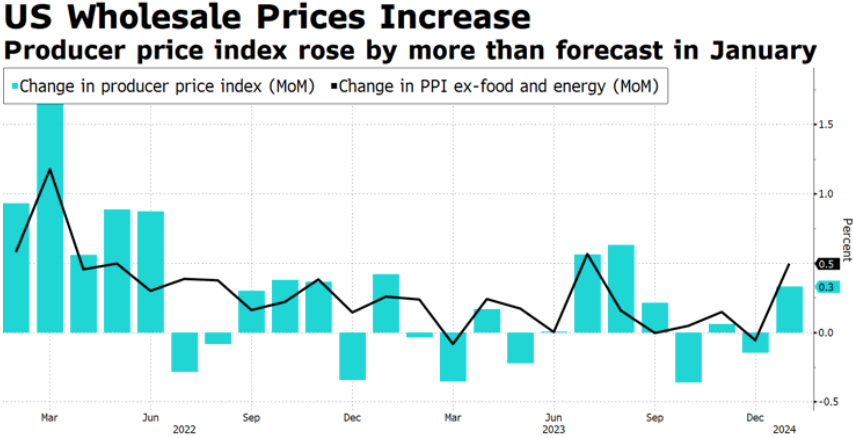

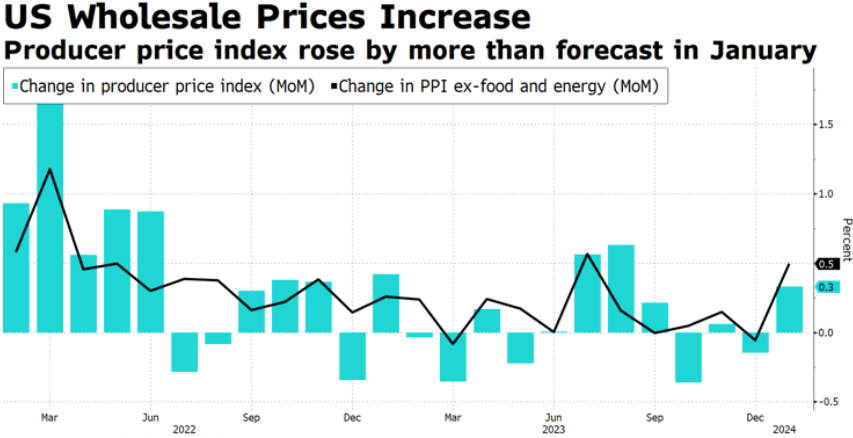

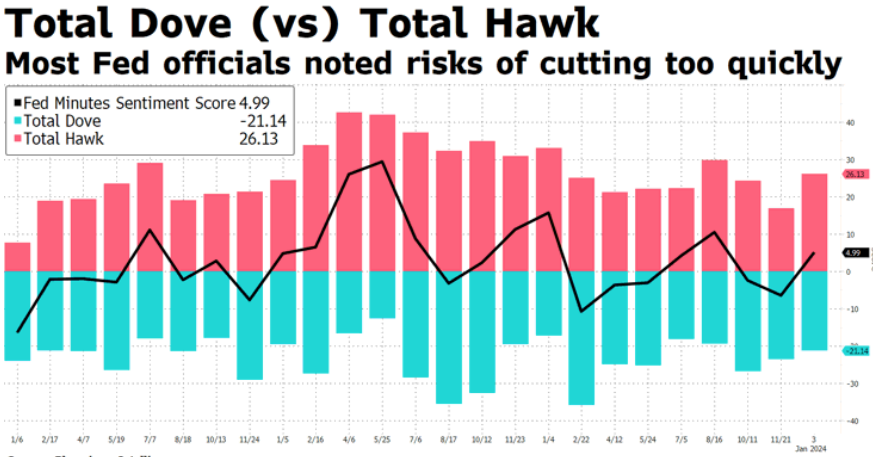

Las Bolsas vuelven a máximos tras la pausa iniciada con el IPC de la semana pasada y con unos IPP superando previsiones. Esperamos repunte de los precios en el primer semestre, que junto a datos económicos débiles en Estados Unidos (ventas al por menor), añaden sombras a los escenarios más optimistas. Además, ayer conocimos las actas de la reunión de enero de la FED, en las que varios miembros se muestran más preocupados por actuar demasiado rápido, que por mantenerlos elevados durante demasiado tiempo.

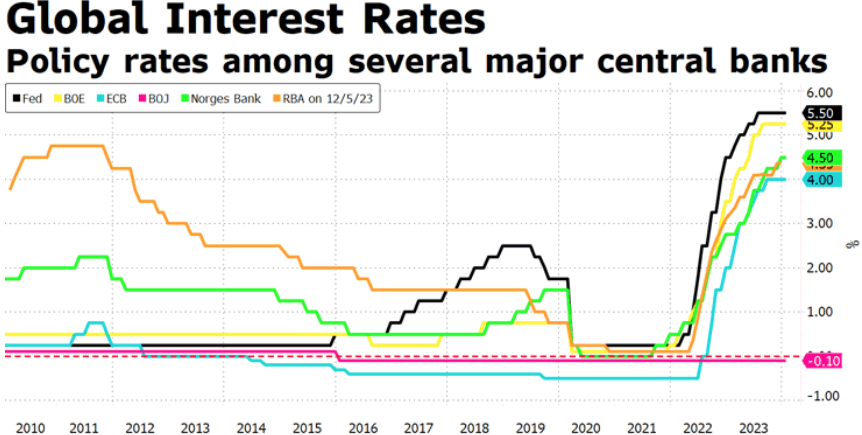

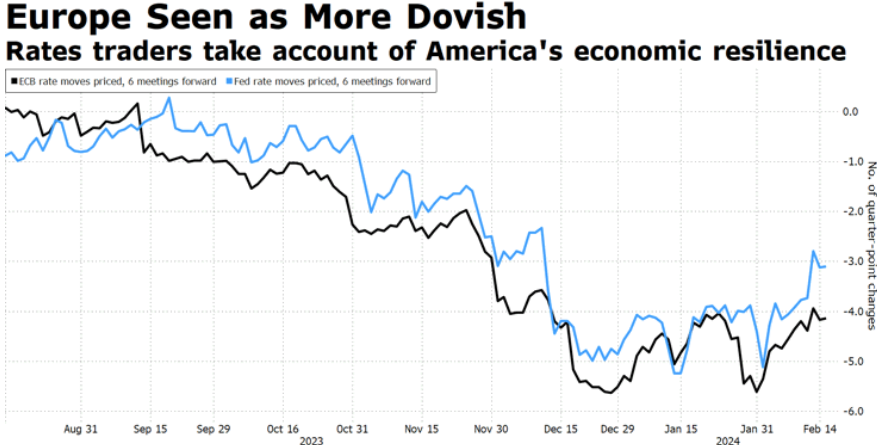

Los movimientos ayudan a cerrar unas excesivas expectativas de recorte de tipos, especialmente en Estados Unidos. Cerrándose el GAP abierto entre las previsiones 2024 de la FED (3 recortes / 75 pbs) y las expectativas que descontaban los mercados (actual 3,5 recortes, llegando a cotizar > 6). Provocando así un esperado repunte de la volatilidad en las curvas de tipos, que esperamos perdure un tiempo, y que aprovecharemos para aumentar la duración de las carteras.

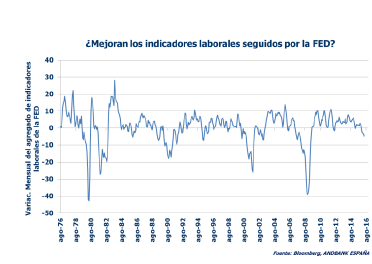

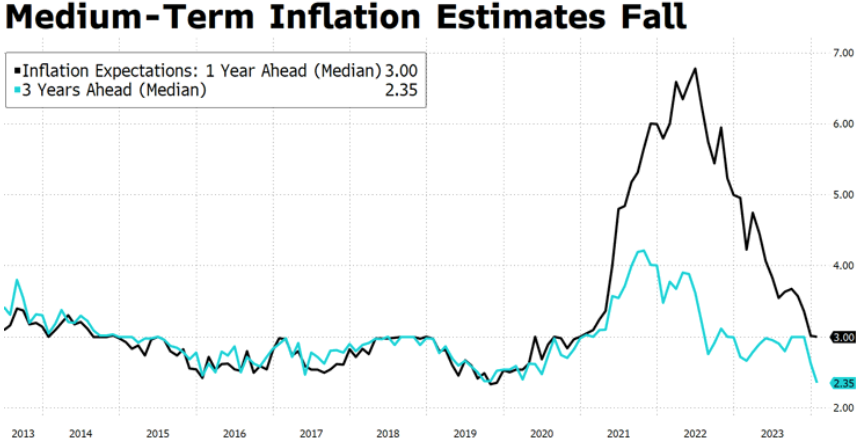

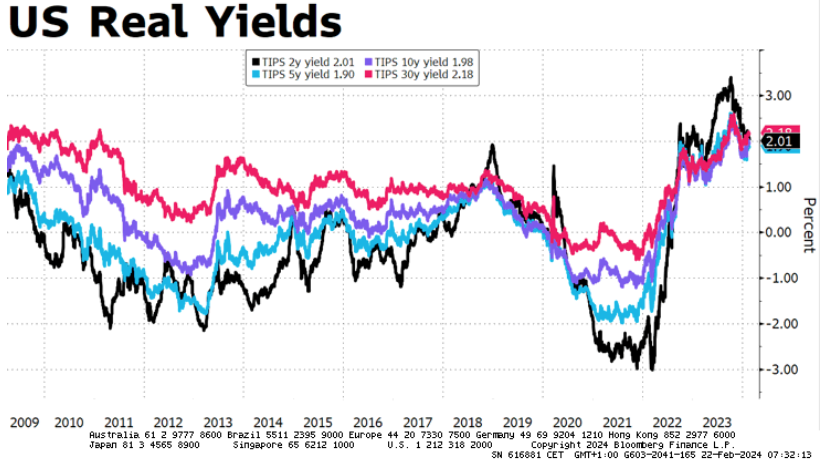

La FED podrá postponer la bajada de tipos, pero será una cuestión de tiempo, ya que las expectativas de precios a medio plazo siguen cayendo, llevando a los tipos reales a situarse por encima de los 200 pbs, niveles que no veíamos desde la crisis financiera. Estrategia para el primer semestre de 2024, ante repuntes somos tomadores de duración.

Pensamos que más tarde o más temprano, la FED normalizará, no de forma inminente, unos tipos que están en máximos de dos décadas. La FED tiene margen para bajar tipos manteniendo una política monetaria restrictiva.