¿Por qué a veces Good news is Bad news?

Muchos me preguntan sobre el misterio que representa ver una publicación favorable en datos económicos, y en cambio, presenciar un mercado de equity que responde a la baja casi de forma inmediata. He observado que los menos entendidos (con toda mi consideración hacia ellos), aducen que ‘se trata del típico compra con el rumor y vende con la noticia’. Valga decir que esto no es cierto en absoluto.

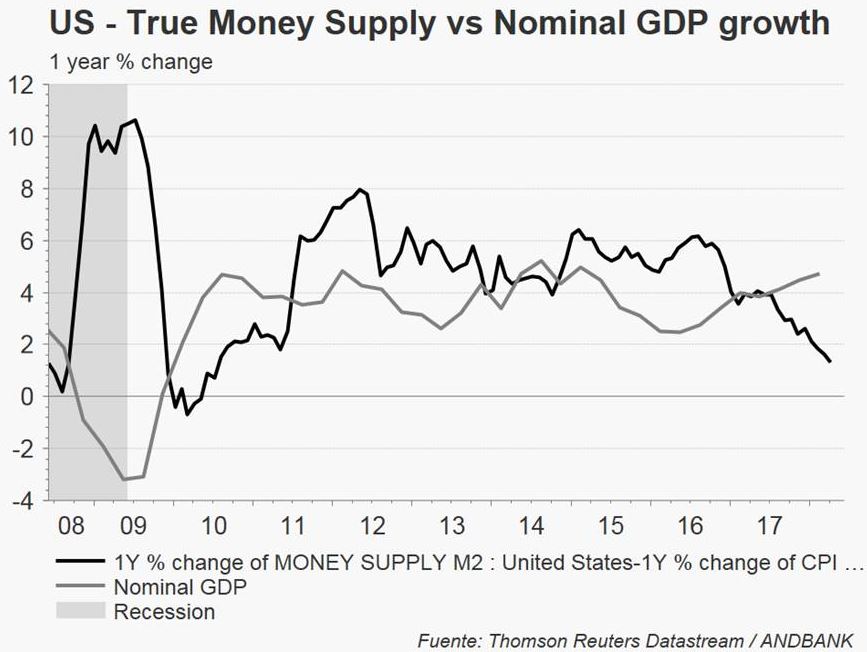

Miren, cuando se da un alza en el crecimiento nominal del PIB, esta viene acompañada de un aumento en la necesidad del fondo de maniobra (working capital) de las empresas. Es decir, más necesidad de liquidez. Así pues, la variación del PIB nominal representa la demanda de dinero. Para entender el ‘misterio’ que a algunos se les plantea, es necesario entonces conectar la idea de ‘necesidad de fondo de maniobra’ con la idea de ‘oferta real de dinero’.

El punto de partida es simple. Hay dos premisas que deben entender antes de alcanzar la respuesta:

- Cuando la variación en oferta de dinero > Variación PIB nominal (demanda de dinero) = Balance POSITIVO de dinero para las empresas & individuos. Estos ponen a trabajar ese exceso de dinero, normalmente en el mercado de capitales, dando lugar a una subida del mercado financiero.

- Cuando la variación en oferta de dinero < Variación PIB nominal (demanda de dinero) = Balance NEGATIVO de dinero para las empresas & individuos. Se detrae esa falta de dinero, normalmente del mercado de capitales, dando lugar a una caída del mercado financiero.

Alcanzando la respuesta

Suele darse la paradoja de ver un dato de PIB, o de producción, al alza y al mismo tiempo observar una caída en las Bolsas. Ello se debe a que la lectura positiva del dato económico oculta un repunte en la demanda de dinero, pero también el hecho de que las autoridades no siempre responden de forma inmediata con un aumento en la oferta de dinero, lo que desemboca en un tensionamiento de liquidez. Nos encontramos, pues, en la premisa nº2.

El gráfico que hoy les propongo alude precisamente a esta situación. Fíjense cómo la mejoría en el PIB nominal de los EEUU (línea gris) no viene acompañada por una evolución acorde en la oferta de dinero (línea negra). ¿El resultado? La mayor necesidad de working capital, mayor falta de dinero, se detrae del mercado de capitales, que responde con bajadas. Por eso los activos de riesgo caen incluso cuando la aceleración económica es evidente, pero la oferta real de dinero no acompaña.