/ Tras el respiro de las primeras sesiones de la semana (renta fija y variable al alza), volvieron las caídas y la volatilidad (TIRes al alza, bolsas recortando). En la semana nos quedamos con el acuerdo de la OPEP para recortar la producción de crudo en 2 millones de barriles/día, en la parte alta de lo esperado. Mensaje saudí contundente en defensa de los precios. ¿Soporte suficiente para el crudo (+10% en octubre)?

/ Semana de encuestas:

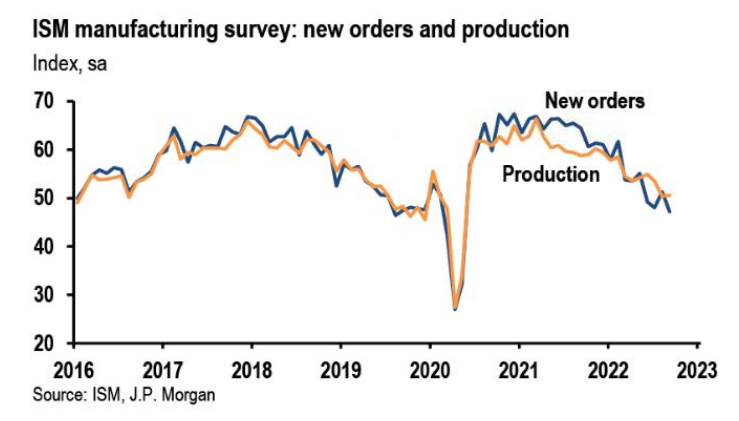

- EE UU: con empeoramiento desde la parte manufacturera (ISM próximo a 50 y con lecturas inferiores en empleo/nuevas órdenes), pero resistencia en zona expansiva de la de servicios (ISM no manufacturero 56,7). En la agenda de hoy, el empleo, sin muchas pistas desde un ADP en línea con lo esperado; 250.000 nuevos puestos de trabajo, paro en el 3,7%, aumento salarial del 5,1% YoY son las grandes cifras del consenso.

- Europa: con deslizamiento hacia lecturas de 48-49 en los agregados de la Z€, y sorpresas limitadas. Sentimiento europeo en zona recesiva y que sigue deteriorándose.

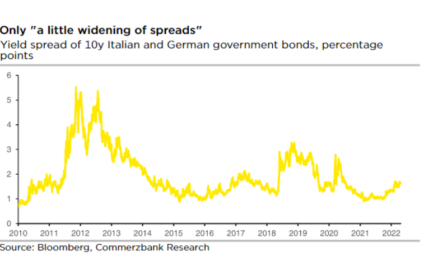

/ Cumbre europea con el debate sobre el estímulo fiscal en respuesta a la crisis energética sobre la mesa. Debate abierto sobre el plan alemán (hasta 200.000 mill. de euros): ¿fragmentación, falta de solidaridad, impacto en inflación? Von der Leyen ha propuesto que se empleen otras vías de financiación para acelerar la sustitución del gas ruso y evitar riesgos de fragmentación, y sugiere limitar el precio del gas ruso. Advertencia de la AIE de que la escasez de gas podría ser más acusada el invierno de 2023-2024. ¿Hacia un Next Generation 2.0?

/ Repasamos el sentir de los bancos centrales…

- FED: desde los que no ven recortes de tipos en 2023 (Daly, Mester) a los que insisten en que la inflación aún no está controlada y que querrían llevar a los tipos a niveles del 4-4,5% y mantenerlos en esa zona (Bostic) o al 4,5-4,75% para primavera (Evans). Mercado que descuenta tasa terminal en torno al 4,6%. Tipos más altos, mantenidos más tiempo.

- BCE: actas más dovish de lo esperado, con algunos miembros partidarios de 50 p.b. por el riesgo creciente de recesión, señalando la dependencia de los datos. BCE que no da pistas de cara a lo que considera como tasa neutral. Presiones inflacionistas que se adelanta continúen con una subida salarial esperada en los próximos años. Villeroy espera que los tipos se vayan a niveles próximos al 2% para final de año y subidas menores en 2023. Para Visco, las subidas elevadas de tipos y muy apresuradas pueden aumentar el riesgo de recesión. Sensibilidad hacia el crecimiento presente en actas y algunas declaraciones que podría plantear dudas sobre la intensidad del siguiente movimiento (¿75 p.b.?).