Objetivos 2022 que contemplan tipos al alza, lógico en un momento de retirada de estímulos, pero siendo conscientes de que las condiciones financieras seguirán siendo favorables y del efecto “stock” de deuda acumulada importante. En este sentido, en Europa las compras del BCE han recortado el free-float en renta fija de forma significativa: desde el 61% pre-QE al 35% actual. Sí esperamos que los diferenciales periféricos hayan dejado atrás ya años de estrechamiento al verse en 2022 menos beneficiados por las intensas compras del BCE.

En cifras: 2% para el Treasury; 0-0,1% para el bund; 120 p.b. de diferencial para los bonos italianos a 10 años y 80 p.b. para los largos plazos españoles y portugueses.

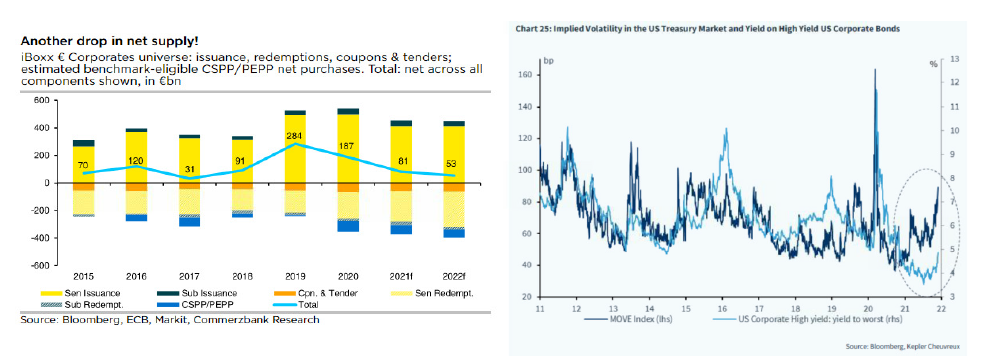

En Europa, el BCE actualmente absorbe un 20% de las emisiones brutas no financieras. En términos de oferta para 2022 las mayores emisiones se verán en gran parte compensadas con un mayor número de amortizaciones. El resultado, teniendo en cuenta las menores compras por parte del BCE, será una ligera mayor emisión de papel en el mercado que no será excesivamente relevante para la evolución de los diferenciales de crédito.

Carry y calidad serán claves para 2022, encontrando algunas oportunidades en el universo de menores calificaciones crediticias, eso sí, más expuestas a la mayor volatilidad. Ampliamos el objetivo de los diferenciales tanto para grado de inversión como para High Yield siendo la recomendación de neutral/infraponderar y neutral respectivamente.