A la espera del foro de Jackson Hole, temores de estanflación que pierden vigor en Estados Unidos y se avivan en Europa, con una intensa semana en la renta fija europea avivada también por la escasa liquidez.

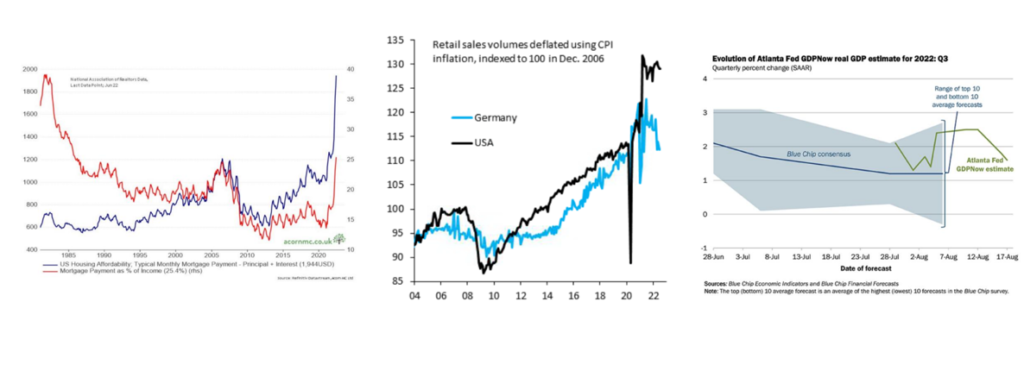

- En la semana, éste es el balance de los datos americanos: positivas sorpresas en la producción industrial y las ventas al por menor (en datos nominales), con cifras mixtas de actividad en el sector inmobiliario y entre las encuestas empresariales. ¿Mayor probabilidad para el escenario de aterrizaje suave de la economía? Desde la FED, la lectura de las Actas mantiene la línea hawkish, reconociendo la escasa evidencia de menores presiones inflacionistas. Dicho lo cual, en la última reunión se puso en énfasis en la respuesta retrasada de la economía a la restricción monetaria, y se vino a admitir que en algún punto sería necesario ralentizar el ritmo de subidas de tipos. Estando claro el rumbo de la FED, su compromiso con una política restrictiva contra la inflación manteniendo las subidas en el tiempo, la balanza sigue sin decantarse claramente por 50 o 75 p.b. de subida para septiembre. Atentos a los mensajes desde Jackson Hole, particularmente los de Powell (26 de agosto).

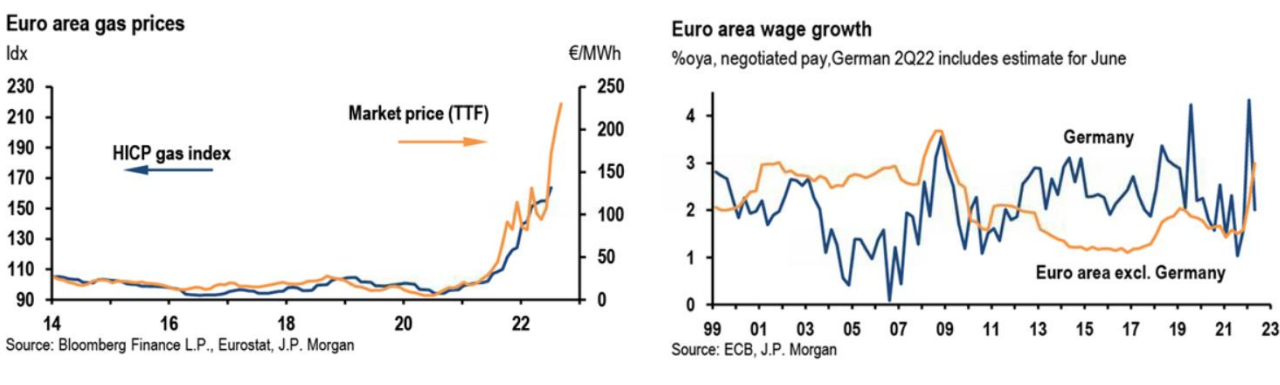

- En Europa, las presiones inflacionistas siguen acumulándose. Como evidencia, el último IPC en Reino Unido (tasa general del 10,1% YoY, subyacente del 6,2% YoY), con fuerte sorpresa al alza, muy explicada desde la evolución de los precios de los alimentos. Brusca reacción en unos mercados de renta fija (entre 30 y 50 p.b.) que han pasado a descontar dos subidas adicionales de 50 p.b. en septiembre/noviembre, para cerrar el año por encima del 3%. Lectura cruzada también para la Zona Euro, donde junto a la subida de los precios del gas (de nuevo en máximos), hemos seguido conociendo datos que se suman a las subidas esperadas de la tasa subyacente como los salarios. La renegociación de convenios refleja la previsible aceleración de los sueldos, que ahora se estima podrían crecer un 2,6-2,7% YoY en Europa (vs. 1,8% en 1t) incluyendo el 3% en Alemania. Como mensaje más fresco del BCE, la reciente entrevista a Schnable. Vino a reconocer la posibilidad de una recesión, aunque de corte técnico, en Europa, sin mayores señales de que pudiera ser prolongada o profunda, y recalcó la “persistencia probable” de lecturas de inflación altas/más altas. BCE que muy probablemente siga la estela de otros bancos centrales (Nueva Zelanda, esta semana), con subidas aceleradas de los tipos (+50 p.b.) en su reunión de septiembre. Mercados europeos de renta fija que reaccionaron a los datos y declaraciones con fuerte subida de TIRes (+20 p.b. en tramos largos y cortos), aumentando la probabilidad de mayores subidas no sólo en septiembre, sino también en octubre.

- China sigue presentando flojas cifras (ventas al por menor, producción industrial), lo que sumado a los cierres temporales de algunas fábricas debido a las altas temperaturas, no invita a ser positivos con las dinámicas macro del país. Sumado a la caída de crédito en julio, se entiende así la bajada de tipos, inesperada, del Banco Central chino: -10 p.b. en la referencia a 1 año hasta el 2,75%, adelantándose a lo que el mercado esperaba.

- Esta semana, IFO y PMIs adelantados en Europa acompañarán a la cita de Jackson Hole.