Volatilidad en la renta fija

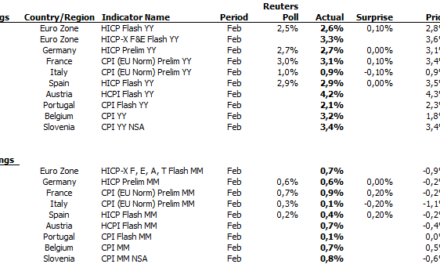

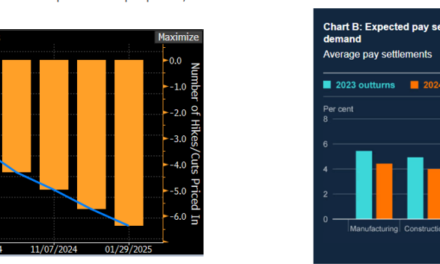

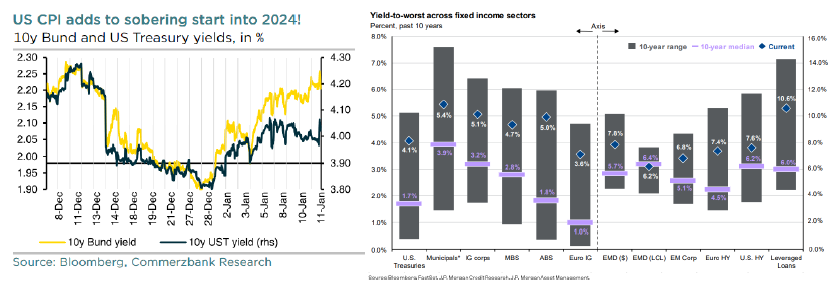

/ Tras el rally de los últimos meses de año, 2024 arranca con ciertas correcciones, con volatilidad al hilo de las dudas sobre las ambiciosas (o no..) bajadas puestas en precio. Vemos como saludable esta corrección de las TIRes, que no compromete la visión para el activo, y que no parece sino un ajuste tras el mejor trimestre para la renta fija desde 1990. Mientras algunos gurús como Bill Gross ve los niveles de los largos plazos poco atractivos, algunos miembros de la FED declaran estar cómodos con ellos, aunque no esperan recortes de tipos hasta el 3t2024 condicionado a que la inflación siga recortando.

/ ¿Qué cabe esperar para este año? Según los gestores, retornos muy similares a las TIRes en cartera. Recordamos los rangos objetivos de 2024 para las principales referencias gubernamentales: 4-5% para el Treasury y 2,25-2,75% para el bund.

Mercados de renta variable. Seguía la subida en diciembre

/ Tras la subida de noviembre, los índices tanteaban zona de resistencia en los niveles de máximos de julio.

/ La alegría seguía en la renta variable: la FED abogaba por una pausa en la reunión del 2 de noviembre; los analistas mantienen la visión del Soft Landing; el consenso del mercado empieza a adelantar la fecha para próximas bajadas de tipos. A principios de diciembre el mercado descuenta ya 5 recortes de tipos en 2024.

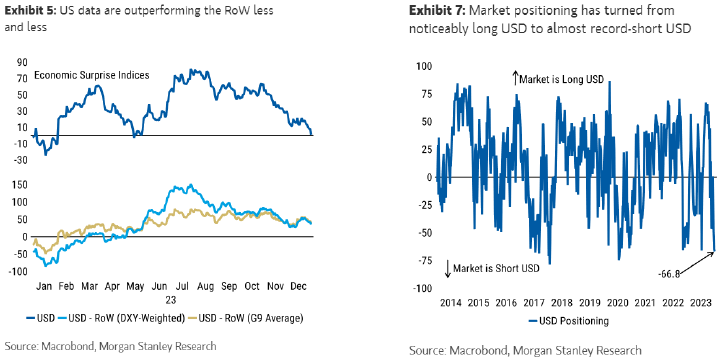

Dos rangos para el eurodólar

/ Uno táctico, para la gestión del corto plazo, 1,05-1,15. Otro estratégico, 0,9-1,10. Aunando ambos, los niveles actuales, próximos al 1,10, parecen interesantes para la construcción de posiciones en el largo plazo, siendo conscientes de que la esperada mejora del momentum relativo para Europa puede hacer que el euro siga escalando algo más de corto. Dólar, para el que el posicionamiento de mercado es actualmente corto, y que podría encontrar impulso en la corrección del posible optimismo en las expectativas de bajadas de tipos (Actas de la FED sin atisbo de inicio de recortes para marzo), o en periodos de mayor aversión al riesgo.