Como inversor, esperaba del Congreso del Partido Comunista de China anuncios importantes en tres frentes:

- El abandono de la actual política pandémica de cierres económicos automáticos con cada brote detectado.

- Anuncios sobre un cambio sustancial en la política monetaria, en forma de rebajas de tipos de interés de entre 25-50pb en todas las referencias, a fin de apoyar una economía muy diezmada por los lockdowns múltiples, y con un nivel de inflación controlado.

- Anuncio de un plan de shock para fijar definitivamente el grave problema del sector del Real Estate en china, en forma de apoyo de todos los bancos políticos en los proyectos inacabados, y así poner fin a los impagos hipotecarios de los compradores afectados.

- Acabar con la retórica belicista (sobre Taiwán) y promover mensajes en contra de la invasión de Ucrania, así como el retorno de los territorios ocupados.

La realidad ha sido más que decepcionante desde el punto de vista inversor. No me extraña que el mercado de Equity chino haya recibido los anuncios sin mucho entusiasmo.

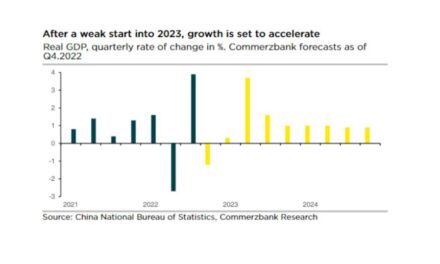

- Sobre la cuestión de la gestión pandémica: Lejos de calmar al inversor, anunciando un giro hacia una gestión pandémica que tenga más en cuenta los efectos económicos, el presidente Xi duplicó su apuesta en la idea de “Covid-cero”. De hecho, portavoces del PCC han anunciado que la política pandémica debe mantenerse ante el riesgo que supone el invierno en cuanto al aumento estacional de los contagios. Así pues, habrá que seguir esperando debilidad económica y problemas operativos en entes públicos por el conflicto entre ingresos y gastos.

- Sobre la cuestión del apoyo al sector del Real Estate, y así acabar con la sangría empresarial: El presidente no repitió esta vez el mantra de que «la vivienda es para vivir, no para especular». Un detalle que fue visto por algunos como una insinuación de apoyo a los promotores inmobiliarios. Pero la realidad es que queda muy lejos del soporte financiero que esperábamos (de unos $200bn adicionales) y que requiere el sector para acabar con la sangría corporativa. Dinámica que, vistos los anuncios, podría continuar propagando la incertidumbre al resto del sector de deuda corporativa local, y quien sabe, si también a la deuda municipal y pública. A pesar de que los seis bancos estatales han venido aumentado el crédito en lo que llevamos de año, este volumen apenas alcanzó la cifra de USD1bn.

- Sobre el apoyo financiero en forma de rebajas de tipos de interés en las principales referencias: Nada. Y eso que ya hay voces que apuntan a que China muestra ya características estructurales de deflación. En su decisión de hoy, el PBOC anunció la renovación de ciertos programas (MLF) pero sin cambiar las tasas. También, en su última operación de repo inverso (para inyectar una mínima cantidad de liquidez) también dejó la tasa sin cambios. Lo cierto es que esperábamos la realización efectiva de aquella promesa de principios de año de llevar a cabo estímulos monetarios. Pero nada de eso se ha visto.

- Sobre la retórica belicista: Xi Jinping reiteró su compromiso de obtener el control de Taiwán a través de una reunificación pacífica para 2049 (algo inasumible para Taiwán). Advirtió que China nunca descartará el uso de la fuerza.

- Mercado de capitales & Crackdowns. El presidente incluyó la frase «prosperidad común». Un término detrás del cual Beijing ha venido apalancándose para llevar a cabo una severa campaña de reformas que afectaron gravemente a sectores clave de la economía (como el sector tecnológico, educación privada, Fintech, etc.). La inclusión otra vez de este mantra de la “prosperidad común” me hace pensar en la sucesión a futuro de dichos “crackdowns”, especialmente en empresas privadas que, por su buen desempeño económico, sobresalgan en tamaño sobre las demás y provoquen cierta acumulación de poder. Quizás, como nota de contraste, el presidente Xi expresó su apoyo al sector privado, aludiendo a la idea que los mercados “desempeñaran un papel clave”. Tal y como lo veo, las expresiones de “prosperidad común” y “desempeño clave del mercado” parecen antagónicas o, cuanto menos, en conflicto. Es cierto que el regulador del mercado de valores chino (CSRC) anunció una serie de medidas de apoyo al mercado para detener la fuerte caída en las acciones. Entre las medidas se incluye una propuesta para alentar a las empresas que cotizan en bolsa a recomprar acciones, así como medidas de alivio de las restricciones al trading y transacciones a corto plazo por parte de fondos mutuos en el extranjero. Lo de la recompra de acciones no suena a un impulso que pueda desencadenar un rally genuino y de largo plazo. Las medidas de alivio al trading, habrá que esperar a verlas. Hoy no pasan de una promesa, y el crédito se acabó.

- Crisis energética: Beijing anunció su intención de aumentar la producción de carbón hasta 2025. Su objetivo es producir 4.600 millones de toneladas en 2025 (según el subdirector de la Administración Nacional de Energía del Gabinete), lo que representa un aumento del 12% sobre el total del año pasado.

- Moneda: Beijing lucha contra el mercado por defender el Yuan, pero está perdiendo. Los bancos estatales de China intensificaron hoy su intervención para defender el yuan el lunes, vendiendo un gran volumen de dólares. Los informes apuntan a que estos adquieren dólares en el mercado a plazo (contra Yuanes) y venden esos dólares en el al contado. La medida ha sido estéril, pues en la jornada, el Yuan ha pasado de 7.17 a 7.20 por dólares.

En resumen. Esperábamos más de un Congreso que debía poner el foco en el grave problema de la salida de flujos que está experimentando el mercado chino. Sin embargo, el foco del discurso fue otro, de corte más político. A la vista de todo ello, no vemos cómo el gobierno pueda revertir la tendencia en la salida de capitales.

Economista Jefe Global de Andbank