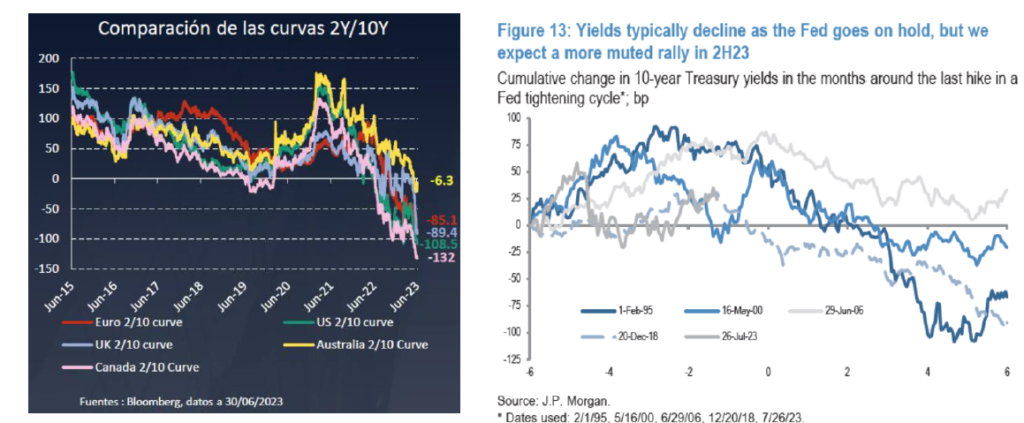

Nos encontramos con curvas más invertidas en un movimiento dirigido desde los cortos plazos reflejando las estimaciones al alza de los tipos. Para algunos, estas dinámicas de aplanamiento deberían de estar llegando a su pico según nos acercamos a las tasas terminales.

¿Y los largos plazos? Históricamente, tras finalizar un ciclo monetario restrictivo se ha producido un recorte de las TIRes (50-150 p.b. en los seis meses siguientes). En este momento, el movimiento bien podría ser modesto ya que la FED podría seguir en tipos altos más tiempo; en el pasado 7-8 meses de pausa, ahora implícitos que descuentan 1 año aprox. Además, la reducción de los balances de FED (y BCE) juega en sentido contrario. Nos sigue pareciendo buen momento para construir carteras de duración entre 3 y 6 años. Objetivos de 3,75% para el 10 años americano y del 2,5% para el alemán. En renta fija preferimos pasar los meses estivales a la sombra de levadas calidades crediticias, defensivas, y con duraciones neutrales.

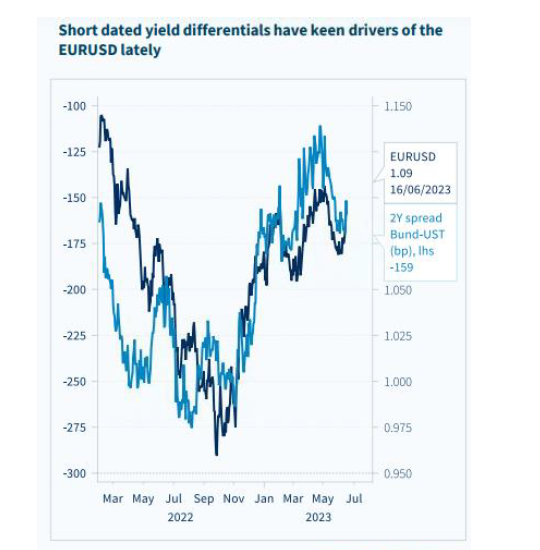

Rango de corto para el eurodólar al 1,08-1,12: justificamos el desplazamiento desde el 1-1,10 por momento técnico en el euro, por más riesgo de subida de tipos en Europa vs. EE UU, y por diferencial de crecimiento 2023- 2024 favorable a Europa. Junto al corto, el largo plazo, y aquí nuestra visión es estructuralmente favorable al dólar.

Visión positiva a medio plazo para el yen, muy penalizado por la falta de visibilidad sobre un giro en la política monetaria y cuya depreciación le ha llevado a niveles de intervención, al menos verbal.