/ Estados Unidos

Con un 68% aproximadamente de las compañías del S&P 500 (SPX) habiendo publicado ya, el ritmo de batida en beneficios se ha estabilizado, con el 78% de las compañías batiendo en BPA (Beneficio por Acción) y el 74% en ventas. La magnitud de las batidas en BPA sigue mejorando situándose en el +7.5%, mientras que en términos de ventas la magnitud es algo menor, con un 2.4%.

• Por tamaño: las large caps siguen publicando mejores beneficios > En concreto, han batido las estimaciones de beneficio por acción el consenso en un +8.7% (vs 5.1% las small caps) y las de Ventas en un +2.6% (vs +2.2% las small caps). Como consecuencia de estas cifras las large caps lo están haciendo mejor que las small caps el día de publicar.

• En términos de exposición: las compañías con mayor exposición internacional están publicando en general mejor que las domésticas. Sin embargo, son las domésticas las que lo están haciendo mejor el día de la publicación.

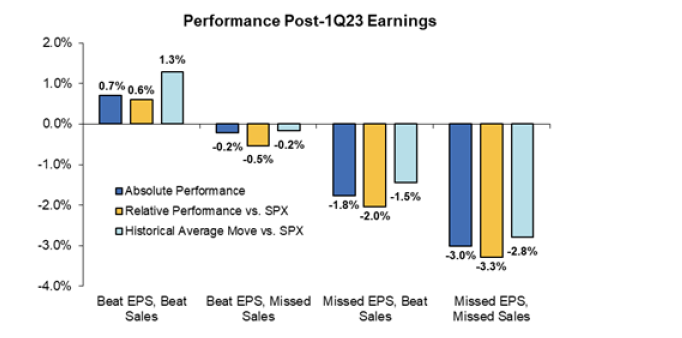

• Comportamiento post resultados: las batidas están siendo recompensadas en menor medida vs el promedio histórico, mientras que los fallos están siendo castigados con mayor dureza. En caso de fallar en márgenes y BPA, el mercado lo está penalizando con un -3.3% vs SPX de media (vs 2.8% promedio histórico) mientras que en caso de batir tanto en Ventas como en BPA el mercado lo recompensa con un +0.6% (relativo) vs 1.3% promedio histórico.

/ Europa, buenos resultados trimestrales

• La Unión Europea es la única región que ha tenido revisiones al alza de las estimaciones BPA FY23 por parte del consenso YTD. Sin embargo, tras el rally reciente esto ya está puesto en precio. De cara al segundo trimestre, la situación puede ser diferente, con la inflación cayendo , al tiempo que los datos de crecimiento podrían empezar a decepcionar.

• Muchos analistas ya proyectan un debilitamiento del crecimiento en los próximos trimestres con los riesgos especialmente sesgados a la baja en USA dado el riesgo de una contracción del crédito. Y aunque en Europa pueda haber un menor riesgo, es muy probable que ya hayamos pasado lo mejor de los datos macro ya que por ejemplo el Índice de Sorpresa Económica de la eurozona está en mínimos desde diciembre.

• Con estas perspectivas negativas en torno a la rentabilidad de las compañías, hay sectores que siguen presentando buenos resultados y cuya tendencia debería revertirse: Transporte, Semis, Materiales de Construcción, Energía, Autos….

• Seguimos prefiriendo los sectores defensivos en términos relativos, compañías con perfiles de ganancias estables y alta eficiencia operativa, buen dividendo, poder de pricing,…