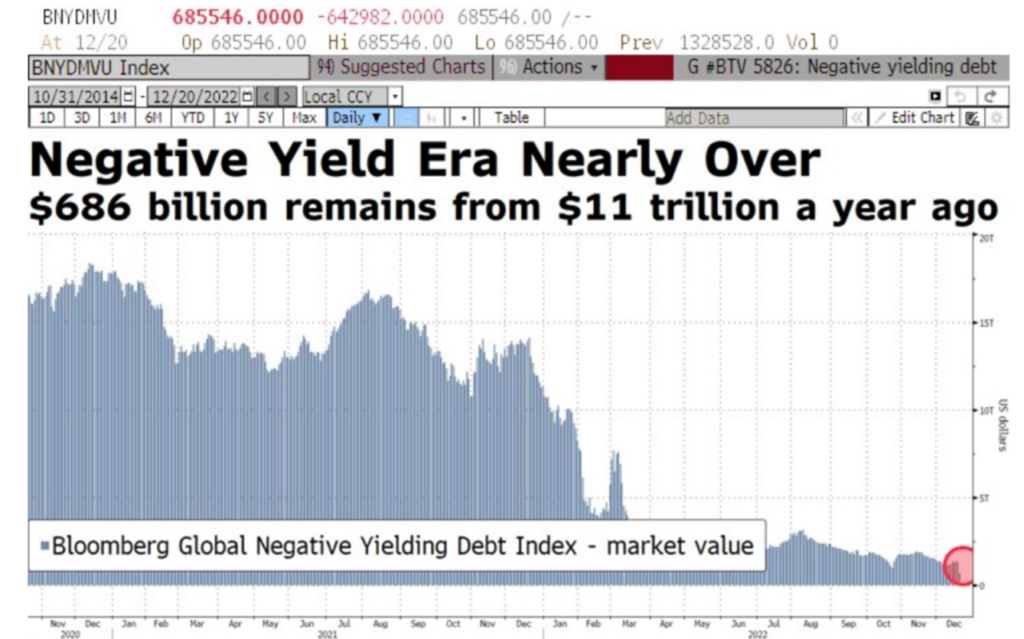

La era de tipos de interés negativos llega a su fin, sólo quedan 686 millones de dólares de los 11T de hace 12 meses.

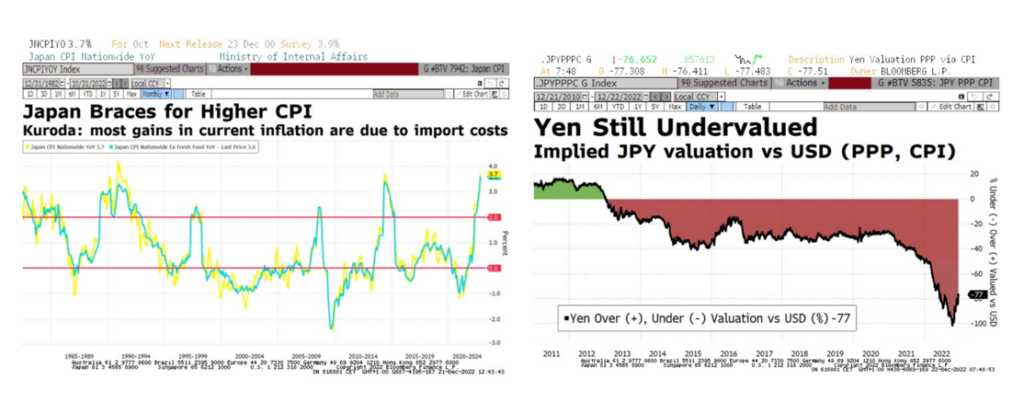

Esta semana el Banco de Japón se suma a los mensajes restrictivos, flexibilizando el control de la curva y provocando alzas del yen, caídas en la renta fija y en la renta variable japonesa del índice Nikkei (-7% MTD). Además, el banco central ha ampliado el rango de fluctuación del 10Y a +/- 50 pbs. Su objetivo: mejorar el funcionamiento de mercado y no aportar restricción. De esta manera, se pretende evitar nuevas depreciaciones del yen y repatriar inversiones.

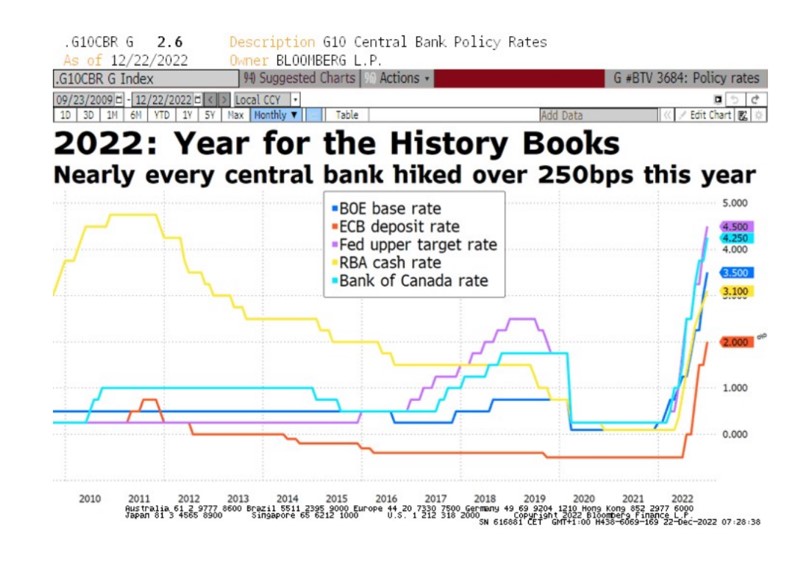

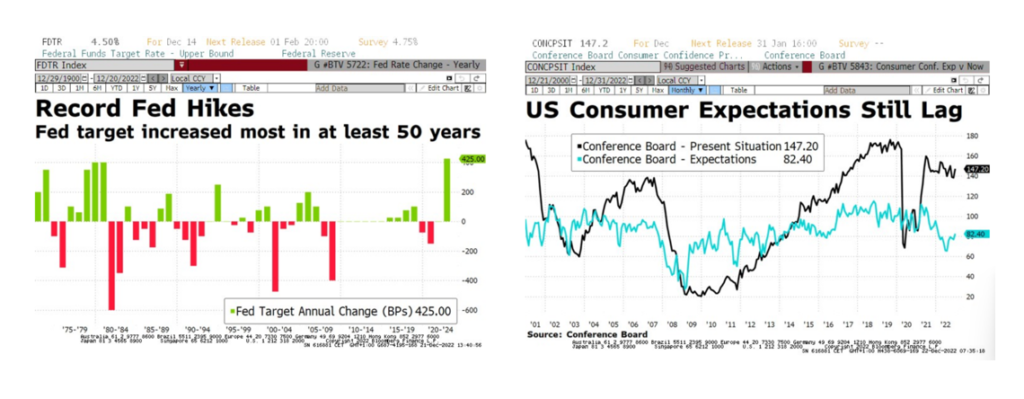

Todo ello, en un 2022 que pasará a la historia por las restricciones monetarias de los bancos centrales:

Principalmente la FED, con la mayor subida de tipos acumulada de los últimos 50 años (+425pbs). A pesar de ello, la economía está digiriéndolas bien. En lo que respecta a Estados Unidos, las últimas encuestas de consumo muestran resiliencia a la subida de tipos, con una confianza de los consumidores más fuerte de lo previsto, y mejora en las expectativas.

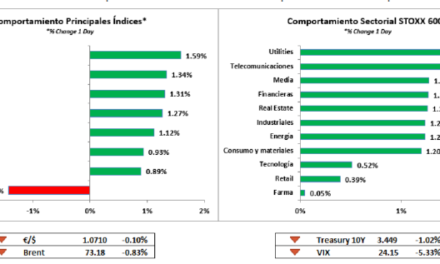

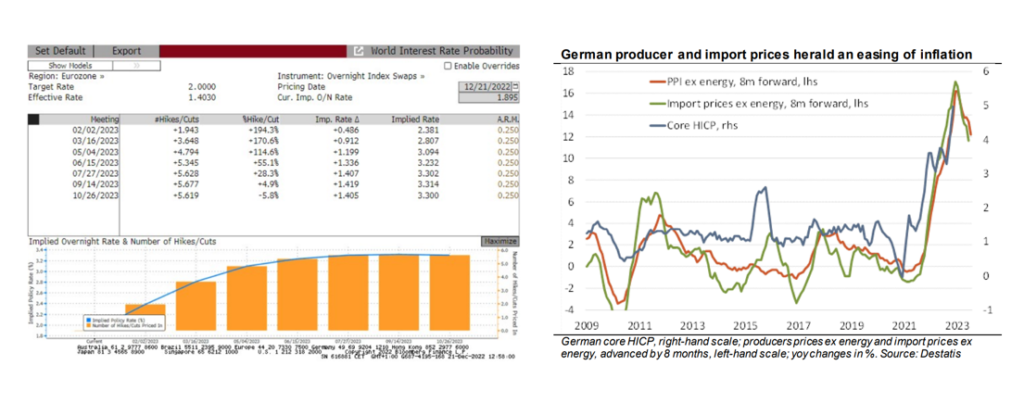

Por otro lado en Europa, tras el comunicado de la Christine Lagarde, vemos un repunte de las curvas y caídas en los activos de riesgo. Parecen seguros unos nuevos 50 pbs para febrero, mientras que la curva descuenta tipos por encima del 3%. Todo ello en un momento en el que empezamos a ver claras señales de moderación de los precios, materias primas, precios de producción, y repunte del euro.

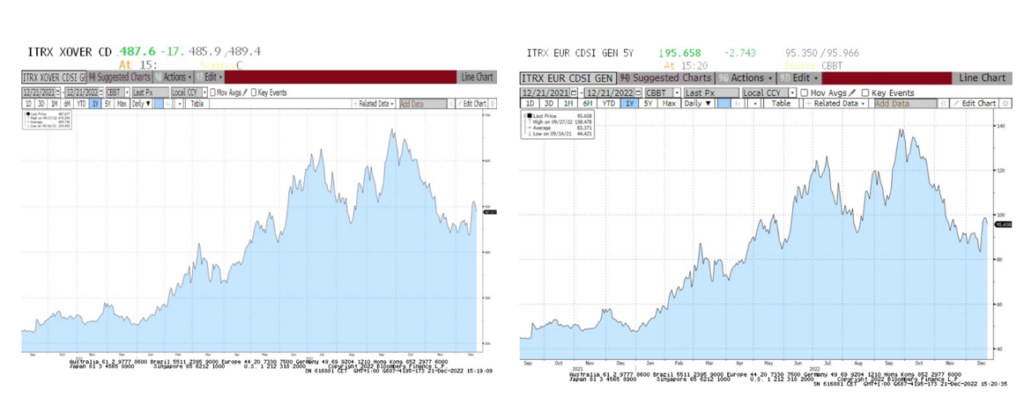

En esta línea, las curvas y crédito reaccionan a los mensajes “hawkish” de los bancos centrales, pero lejos de los niveles vistos a finales de septiembre. Y los bonos grado inversión también sufren esta semana, pero lejos de diferenciales máximos.